El fondo se beneficia de un equipo centrado que ejecuta un proceso de selección de valores repetitivo. Sus clases de acciones más baratas obtienen un Morningstar Analyst Rating de Silver, mientras que la clase de acciones más cara recibe una calificación de Bronze.

El CIO de EDM, Ricardo Vidal, y el gestor de carteras, Alberto Fayos, tenían un gran reto cuando el veterano gestor del fondo, Juan Grau, se retiró en 2018 después de 30 años al frente. Sin embargo, la gestora había planificado la transición desde 2015, y los actuales gestores han demostrado una sólida capacidad de gestión de carteras y conocimiento del universo de inversión. También aportan continuidad: ambos llevan mucho tiempo en la firma y han abrazado su filosofía. La gestora amplió el equipo a finales de 2018, ya que Ignacio Ortiz de Mendivil, que anteriormente era un analista del lado de la venta con un enfoque en las pequeñas y medianas empresas españolas, se unió a EDM para mejorar el esfuerzo de investigación en este segmento. Fue ascendido a cogestor de cartera en 2021. Su incorporación es una buena noticia para los inversores: Fayos se dedica plenamente a este fondo, pero Vidal es el CIO, por lo que sus responsabilidades van mucho más allá de este mandato. El trío dirige la cartera por consenso.

El proceso de inversión del fondo se mantiene fiel a sus raíces, y su principal ventaja radica en el amplio conocimiento que el equipo tiene del conjunto de oportunidades y en la profunda investigación fundamental realizada sobre las empresas que se ajustan a sus estrictos criterios de inversión.

Nos gusta la consistencia, la repetibilidad y la alta convicción expresada en el enfoque. El proceso del fondo obtiene una calificación alta. El enfoque de inversión del equipo es puramente ascendente (bottom-up). Los gestores se centran en empresas con una alta rentabilidad sobre los fondos propios, una gestión sólida, un crecimiento de los beneficios fuerte, sostenible y predecible a largo plazo y una valoración razonable. Por tanto, tienden a evitar las empresas cíclicas y sobreapalancadas. Estos estrictos criterios eliminan los componentes más débiles y arriesgados del universo y ayudan a priorizar la investigación.

Un segundo paso en el proceso es el análisis de la valoración. Nos gusta la mentalidad a largo plazo del equipo, que trata de evitar el ruido del mercado a corto plazo al tiempo que aprovecha la volatilidad del mercado. Una consecuencia de este enfoque es que la rotación de la cartera suele ser baja, con una media del 20% anual durante la última década. La cartera tiende a concentrarse en unas 25 posiciones, sin prestar atención al índice de referencia. Como resultado, el fondo tiende a tener menores pesos en los componentes más grandes del índice. Las selecciones de mayor convicción del equipo suelen tener un tamaño de entre el 5 y el 7% de los activos, aunque la mayoría tienen un peso de alrededor del 3%.

La cartera se ha inclinado históricamente hacia los valores de pequeña y mediana capitalización, ya que los gestores consideran que es un terreno fértil para buscar oportunidades. Ha tendido a evitar los mayores componentes del índice, como Iberdrola, Banco Santander y BBVA, que en conjunto representaban más de un tercio del índice Morningstar Spain a finales de abril de 2022.

El enfoque de alta convicción de los gestores, agnóstico en cuanto a los índices de referencia, conduce naturalmente a marcadas desviaciones respecto al índice. Por ejemplo, las participaciones del fondo en servicios financieros y servicios públicos representaban sólo el 11% de los activos en abril de 2022, en comparación con más del 50% del índice. En términos de estilo, el equipo está dispuesto a pagar una prima por las empresas de mayor calidad con una trayectoria de crecimiento sostenido. No obstante, los gestores prestan atención a las valoraciones para gestionar el riesgo a la baja, manteniendo la cartera ampliamente diversificada entre los segmentos de estilo, tamaño y sector.

Los gestores despliegan el capital con cautela cuando surgen oportunidades, dejando a veces el efectivo al margen. El peso de la liquidez subió al 20% en mayo de 2017, por ejemplo, pero los gestores se han mantenido en su mayoría totalmente invertidos en los últimos tres años, ya que ven muchas oportunidades en las acciones españolas.

Históricamente, la mayoría de los valores del fondo han estado en la cartera durante varios años. En 2020-21, sin embargo, han remodelado la cartera en mayor medida en respuesta a la volatilidad del mercado. Algunos de estos cambios merecen ser observados: los gestores recortaron su exposición a los bancos en 2020, por ejemplo, después de haber construido una participación cercana al 10% a finales de 2019. La mayor parte de ese capital se reinvirtió en nombres de mayor calidad y más defensivos, como Rovi y Coca-Cola European Partners, así como en REITs.

En línea con el año 2021, los valores industriales representaban alrededor del 25% de la cartera en abril del 2022, aproximadamente el doble de la exposición del índice de referencia. Los materiales básicos, la sanidad, el sector inmobiliario y el consumo cíclico representaron las mayores sobreponderaciones sectoriales del fondo en relación con el índice Morningstar Spain, ya que los gestores buscaron empresas de calidad a un precio razonable.

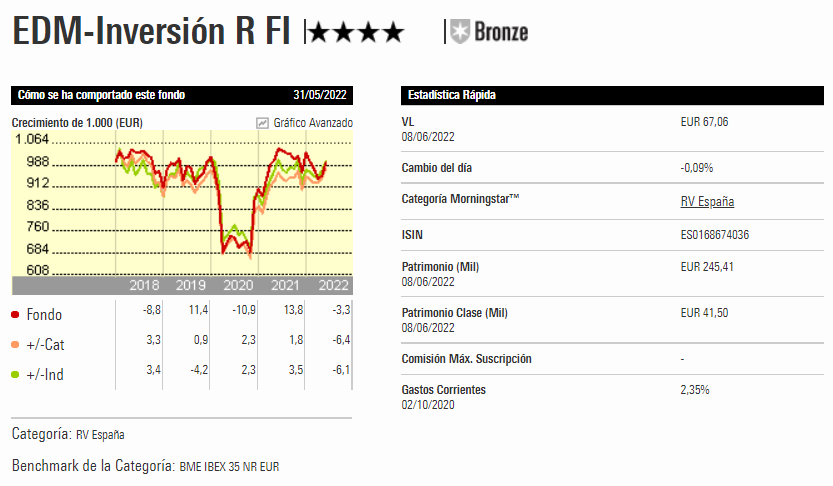

Los gestores han obtenido unos resultados competitivos ajustados al riesgo a largo plazo, aunque los resultados recientes son menos impresionantes, especialmente tras un duro comienzo en 2022. Dado el cambio de propiedad de EDM, vemos cierto grado de incertidumbre en torno a la estrategia a largo plazo de la empresa. Las comisiones también restan atractivo al fondo. Dicho esto, sigue siendo una opción sólida y probada para los inversores que buscan una exposición muy activa a la renta variable española.