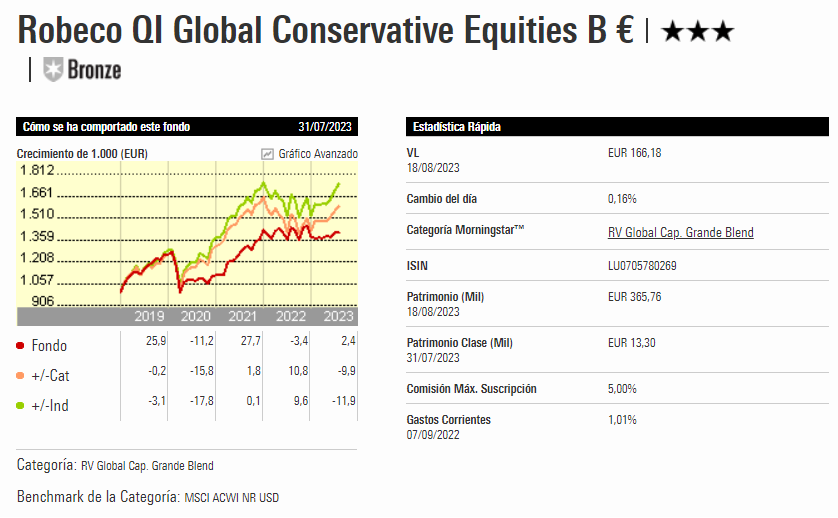

El Robeco QI Global Conservative Equities adopta un enfoque repetible, disciplinado y bien concebido para aprovechar el factor de baja volatilidad. Su proceso se basa en la investigación empírica y es ejecutado por expertos cuantitativos, lo que le ha valido la calificación Medalist Rating de Silver para sus clases de acciones más baratas, mientras que las más caras reciben la calificación de Bronze o Neutral

El equipo logra un equilibrio entre una aplicación directa de los factores y la adición de señales complementarias para mejorar el potencial de alfa del fondo. La sólida base del proceso, su alta repetibilidad, disciplina y ejecución coherente siguen siendo unas características atractivas, además de los continuos esfuerzos del grupo por investigar y desarrollar nuevas señales y sistemas. Sin embargo, la estrategia es vulnerable en última instancia a los cambios bruscos de los factores, y su proceso tiene muchas partes móviles, lo que aumenta en cierta medida la complejidad general. Dicho esto, se trata de un enfoque sólido y fiable: el proceso de la estrategia obtiene una calificación de “Superior a la media”.

Tras un filtro inicial de liquidez, el modelo de selección de valores de Robeco tiene por objeto identificar de forma sistemática los valores de bajo riesgo más atractivos, clasificando el universo de 4.500 empresas en función de tres parámetros principales: volatilidad, beta y medidas de distress. Este factor de riesgo multidimensional se combina con señales de valor, calidad, sentimiento y momentum, que sirven de complemento y deberían mejorar el perfil de rentabilidad-riesgo de la estrategia.

Los valores del quintil superior suelen incluirse en un algoritmo de optimización para la construcción de carteras. Los gestores tienen en cuenta la liquidez y el tamaño de los valores, entre otras cosas, y limitan las desviaciones activas por países y sectores con respecto al índice MSCI World a un máximo del 10%.

La cartera resultante, de 200 a 300 valores, debe tener un riesgo ESG y una huella de carbono inferiores a los del índice de referencia, y suele estar bien diversificada en muchas dimensiones. El equipo introduce regularmente nuevas mejoras para perfeccionar el modelo, desde la adición del sentimiento de las noticias al factor momentum, hasta señales de sincronización de operaciones a corto plazo para priorizar las decisiones de compra y venta.

Desde 2020, el equipo también permite que las megacapitalizaciones líquidas tengan un mayor peso en la cartera, aunque la estrategia mantiene una inclinación persistente hacia las capitalizaciones medianas y pequeñas en relación con sus homólogos y el índice de referencia. El equipo también se esfuerza por minimizar los costes de transacción y limitar la rotación de la cartera. En consecuencia, la rotación tiende a ser modesta, en torno al 25% anual. Los valores se venden cuando su clasificación se sitúa en el 40% inferior del universo.

La cartera del fondo es en gran medida el resultado del modelo de selección cuantitativa de valores. De acuerdo con el proceso, la clasificación sistemática orienta el fondo hacia los valores de menor volatilidad del universo, controlando al mismo tiempo otros factores de riesgo bien conocidos. Esto suele dar lugar a un perfil más defensivo en relación con el índice de referencia y sus competidores, así como a una inclinación persistente hacia los factores. En particular, la estrategia favorece a los valores más baratos y de mayor rentabilidad por dividendo con un impulso positivo y evita las empresas con las características opuestas. El equipo también aprovecha desde hace tiempo las entradas y salidas para reequilibrar la cartera de forma más eficiente.

El enfoque cuantitativo da a la gestión amplia libertad para invertir en todo el espectro de capitalización de mercado, y la cartera diversificada de 200 a 300 acciones ha mostrado durante mucho tiempo un sesgo hacia pequeñas y medianas compañías en comparación con el índice. Sin embargo, la decisión del equipo de aumentar la ponderación absoluta máxima en megacapitalizaciones al 3% desde el 2% por motivos de liquidez ha contribuido a un desplazamiento hacia arriba en el Style Box de Morningstar desde 2020 y ha aumentado la concentración del top-10 a alrededor del 20%. Aun así, alrededor de una cuarta parte de los activos siguen invertidos fuera de las grandes capitalizaciones, aproximadamente el doble de la asignación del MSCI All Country World Index.