A pesar de la salida en julio de este año de la cogestora Katherine Davidson, mantenemos nuestra convicción en el equipo del Schroder Global Sustainable Growth, ya que ha sido sustituida adecuadamente. El altamente considerado cogestor Charles Somers se mantiene al frente, y apreciamos la estructura del equipo que garantiza el uso efectivo de los amplios recursos de analistas de la firma. Por lo tanto, se mantienen las calificaciones de los analistas de Morningstar, que van desde Silver para las clases de acciones más baratas hasta Neutral para las más caras.

El enfoque actual se aplica desde noviembre de 2017 y encuentra su fundamento en la antigua estrategia Schroders Demographic Opportunities. Esta última estrategia invertía en empresas de crecimiento de calidad con ventajas competitivas duraderas que se beneficiaban de las tendencias demográficas y que cotizaban a valoraciones razonables. Aunque el proceso en sí no ha cambiado en gran medida, el tema demográfico se ha sustituido por un ángulo de sostenibilidad; en lugar de integrar implícitamente los factores medioambientales, sociales y de gobernanza, ahora se hace explícitamente.

El proceso, bien establecido y estructurado, tiene por objeto aprovechar las mejores ideas del equipo de más de 100 analistas mundiales de Schroders, que cubren cada uno entre 20 y 30 valores por término medio, lo que garantiza una investigación profunda. Un equipo de 10 especialistas sectoriales encuentra las empresas más interesantes y adecuadas. Éstas deben demostrar características positivas de sostenibilidad, definidas como empresas que gestionan el negocio a largo plazo.

El enfoque se basa en el concepto del equipo de una brecha de crecimiento entre sus propias expectativas y el consenso del mercado. Aunque normalmente se centran en la identificación de empresas bien arraigadas con perspectivas de crecimiento infravaloradas, también consideran la posibilidad de realizar apuestas oportunistas a corto plazo, que pueden ser en negocios más cíclicos.

El principio básico de la estrategia consiste en invertir en empresas bien arraigadas con perspectivas de crecimiento infravaloradas, pero una sólida disciplina de valoración y el margen de maniobra para invertir en un crecimiento más cíclico pueden hacer que la cartera sea claramente menos centrada en el crecimiento que muchos de sus competidores centrados en el alto crecimiento.

El proceso de construcción de la cartera, basado en la convicción, es puramente bottom-up y agnóstico con respecto al índice de referencia, lo que deja a los cogestores sin límites formales, por ejemplo, en cuanto a la asignación de sectores y países. Por lo tanto, la cartera concentrada de 30 a 50 acciones (40 a partir de agosto de 2022) puede tener un aspecto notablemente diferente del índice de referencia de la categoría, el MSCI ACWI Growth, y el active share será generalmente superior al 80%.

En consonancia con el enfoque sostenible y orientado al crecimiento, la cartera de agosto de 2022 no tiene exposición a los sectores de materiales básicos, energía, inmobiliario o servicios públicos. Más llamativa es la fuerte infraponderación en el sector tecnológico. La cartera mantiene posiciones en los gigantes tecnológicos Microsoft y Alphabet, pero el peso pesado del índice, Apple, está ausente. Otra gran infraponderación se encuentra en el sector de los productos cíclicos de consumo, sobre todo por no tener a Amazon y Tesla. Mientras tanto, los sectores de servicios financieros y de salud están considerablemente sobreponderados. La asignación regional también se desvía sustancialmente del índice de referencia, con una gran infraponderación en los valores estadounidenses, ya que el equipo favorece los valores europeos, que han estado presentes desde la aplicación de este enfoque.

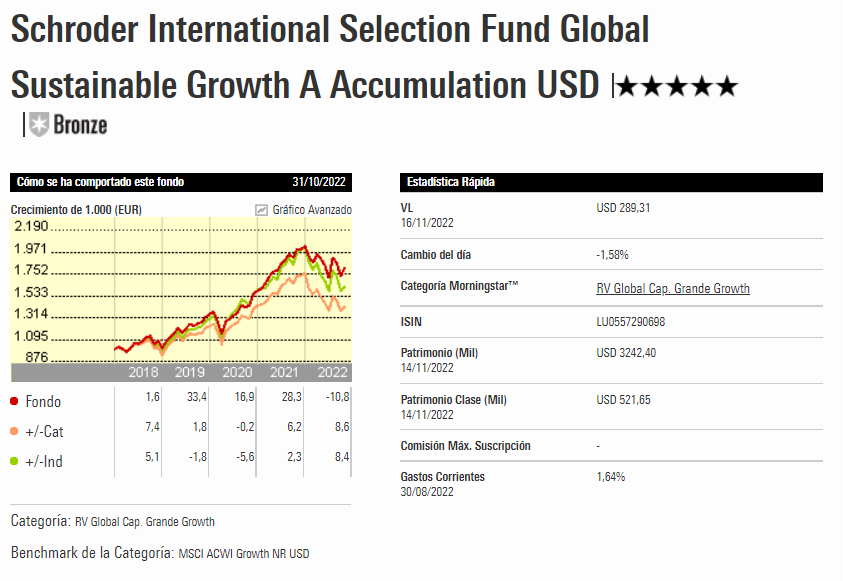

El historial del fondo es muy sólido, con una rentabilidad significativamente superior al de sus homólogos y al del índice de referencia de la categoría, pero solo se remonta a noviembre de 2017. La menor volatilidad hace que el perfil de rendimiento ajustado al riesgo sea aún más impresionante.