El ETF iShares Global Infrastructure representa una sólida propuesta de inversión al ofrecer una exposición amplia, representativa y de bajo coste a las infraestructuras cotizadas a nivel mundial.

El ETF ofrece la exposición pasiva más completa de la categoría Morningstar Sector Infraestructura. Sigue el índice FTSE Global Core Infrastructure, ponderado por la capitalización de mercado, que representa a unas 250 empresas de todo el mundo que obtienen el 65% o más de sus ingresos de las infraestructuras o de actividades relacionadas con ellas. El sector de servicios públicos es el más importante (50%), seguido del industrial (27%). El fondo está bien diversificado a nivel de valores. Los mayores componentes son Union Pacific (6%), NextEra Energy (6%) y American Tower REIT (5%).

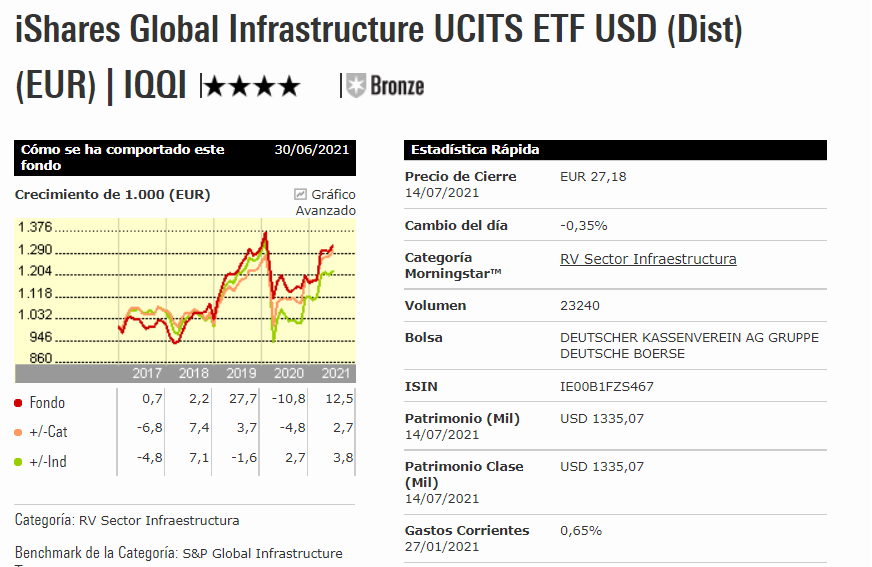

Hay que tener en cuenta que el fondo cambió su índice de referencia en marzo de 2017, por lo que la rentabilidad del fondo antes de esta fecha no será indicativa de la rentabilidad futura.

Con un coste de 0,65%, el ETF es uno de los más baratos de su categoría (que incluye tanto fondos activos como pasivos), aunque hay opciones pasivas más baratas.

La diferencia de seguimiento (o «tracking difference») histórica del fondo, que es la rentabilidad del fondo menos la del índice, siempre ha sido inferior a los costes. Esto se debe principalmente a las diferencias en la retención en origen del fondo y la retención de la metodología del índice.

A pesar de la palabra "global" en su nombre, los inversores deben ser conscientes de que este ETF está orientado geográficamente hacia los países desarrollados y, en particular, hacia Estados Unidos, que representa aproximadamente dos tercios de la exposición geográfica en el momento de redactar este informe.

iShares cuenta con un experimentado equipo de gestión pasiva digno del principal proveedor de ETF en Europa. El equipo es capaz de aprovechar la tecnología más avanzada y un programa de préstamo de valores bien engrasado mientras gestiona sus fondos.

El fondo utiliza una réplica física completa para seguir el índice FTSE Global Core Infrastructure. Su objetivo es seguir la evolución del índice de referencia poseyendo todas las acciones que lo componen en las mismas ponderaciones que las estipuladas por el índice. El fondo también utiliza futuros para la gestión del efectivo. Esta es una práctica habitual y ayuda a limitar el error de seguimiento. Ishares realiza préstamos de valores y puede prestar hasta el 100% de los valores de este fondo para mejorar su rendimiento. Los ingresos brutos generados por esta actividad se dividen en 62,5/37,5 entre el fondo y el agente de préstamo BlackRock, por lo que BlackRock cubre los costes correspondientes.

El fondo prestó entre el 10% y el 20% de media anual y un máximo del 22% en los cinco años anteriores hasta el final de marzo de 2021, generando una rentabilidad neta del 0,05%. Para proteger el fondo del incumplimiento de un prestatario, BlackRock toma una garantía mayor que el valor del préstamo. Los niveles de garantía varían entre el 102,5% y el 112,0% del valor de los títulos prestados, en función de los activos aportados por el prestatario como garantía. Otras medidas de mitigación del riesgo de contraparte incluyen la indemnización por incumplimiento del prestatario. En concreto, BlackRock se compromete a sustituir los valores que un prestatario no devuelva. El acuerdo de indemnización está sujeto a cambios y en algunos casos sin previo aviso.

En general, este fondo ofrece una exposición relativamente barata, amplia y representativa del sector de infraestructuras cotizado en los mercados desarrollados, un ámbito en el que los gestores activos han tenido dificultades para distinguirse.

Le damos a este fondo una calificación de analista Morningstar de «Bronze».