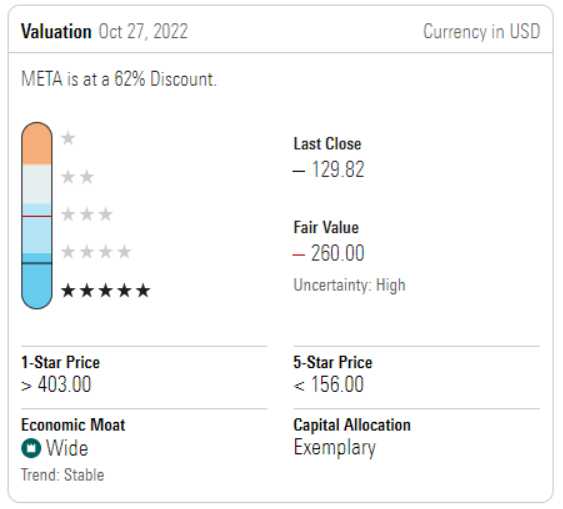

Meta presentó unos resultados desiguales en el tercer trimestre y sus previsiones de crecimiento significativo de los gastos de explotación en 2023 fueron decepcionantes. Hemos rebajado nuestras previsiones de ingresos, lo que probablemente aumentará la presión sobre los márgenes el próximo año. Nuestra estimación de valor razonable se sitúa ahora en 260 dólares, frente a 346 dólares. Ante la incertidumbre a corto plazo, recomendamos tener paciencia con esta empresa de gran ventaja competitiva.

Nuestras conclusiones positivas de los resultados de Meta fueron que el efecto de red permanece intacto dado el alentador recuento de usuarios y las métricas de compromiso de la empresa, que creemos que posicionan a Meta para acelerar el crecimiento de los ingresos a finales de 2023, con la hipótesis de que la incertidumbre macro disminuya.

Además, Reels está creando un tiempo de compromiso adicional por usuario y también ha mostrado signos tempranos de alto potencial de monetización. Además, la empresa sigue invirtiendo en la mejora de sus capacidades de medición de anuncios al tiempo que añade nuevas opciones publicitarias para las empresas, lo que creemos que impulsará aún más el cambio de rumbo.

Nuestra preocupación se refiere principalmente a la estrategia sobre el metaverso de la empresa, en la que la empresa planea invertir mucho más de lo que habíamos previsto en 2023, sin mucha claridad sobre cuándo podría obtenerse el rendimiento de esta inversión. Sin embargo, la dirección tiene previsto acelerar las inversiones del metaverso a un ritmo que permita el crecimiento general de los resultados en 2024 y años posteriores.

Los ingresos totales disminuyeron un 4,5% interanual, hasta los 27.700 millones de dólares, debido a la fortaleza del dólar (los ingresos habrían aumentado un 2% a moneda constante), la incertidumbre económica y, en menor medida, las políticas de privacidad de datos de Apple. Los ingresos por publicidad se situaron en 27.200 millones de dólares, un 4% menos que el año pasado (un 3% más si se excluye el efecto de las divisas).

Las impresiones vendidas aumentaron un 17% con respecto al año pasado debido al crecimiento de los usuarios y la participación. Sin embargo, los precios de los anuncios disminuyeron un 18% debido a las mayores ventas del inventario de anuncios Reels, de menor precio, y a la menor demanda de los anunciantes. Los ingresos por usuario activo mensual familiar y por usuario activo mensual de Facebook disminuyeron un 8% y un 6% respecto al año pasado, respectivamente.