Los inversores estadounidenses probablemente consideran la repartición del 60% en renta variable y el 40% en renta fija como un punto de partida natural para construir una cartera. Pero este enfoque de la construcción de la cartera no es tan natural si usted es, por ejemplo, de Japón o Italia. En estos países, los inversores son mucho más reacios a asumir el riesgo bursátil. En su lugar, confían en los depósitos y los productos de seguros para salvaguardar sus activos.

Como muestra nuestro recientemente publicado Estudio de la Cartera del Inversor Global, a nivel mundial no existe un inversor medio. Los comportamientos de inversión comunes difieren mucho según el mercado, no sólo en la disposición de los inversores a asumir riesgos, sino también en la elección de productos de inversión, la prevalencia del sesgo de origen o la importancia de la sostenibilidad en la selección de inversiones.

Para el estudio, hemos revisado las estadísticas de 14 mercados clave, que representan todas las principales regiones, así como los dos mayores mercados emergentes, China e India.

Estados Unidos: Los inversores se sienten cómodos con el riesgo y emplean una asignación estratégica de activos

Nuestro análisis muestra que Estados Unidos es el país en el que los inversores están más cómodos a la hora de asumir riesgos de mercado.

Esta tranquilidad se debe en gran medida a un sistema que depende menos del apoyo gubernamental y más del ahorro personal para los principales hitos y gastos de la vida, como la universidad, la asistencia sanitaria y la jubilación.

Para cumplir estos objetivos, los individuos suelen tener que buscar la ayuda de la revalorización del mercado y la asunción de riesgos. Incluso después de la deriva hacia el efectivo y los activos similares al efectivo durante la pandemia de coronavirus, los inversores estadounidenses siguen asignando menos parte de sus carteras al efectivo que la mayoría de los inversores de otros mercados.

Las cuentas de jubilación constituyen la mayoría o la pluralidad de los activos de la mayoría de los inversores estadounidenses. Las empresas han adoptado programas de aportaciones definidas, desplazando el riesgo de mercado de sus libros a los balances de los particulares. Estos planes de aportaciones definidas suelen depender de los particulares para tomar sus propias decisiones de inversión y han contribuido a crear un mercado rico en oportunidades para los gestores y asesores de activos capaces de captar esos activos.

La elección del consumidor ha florecido en este entorno centrado en el individuo. El volumen de opciones en cuanto a fondos de inversión y fondos cotizados domina los de otros mercados. Los inversores estadounidenses siguen recurriendo en gran medida a estos productos habituales a la hora de crear sus carteras.

La inversión directa en valores también es habitual, ayudada por un código fiscal que la fomenta. Las innovaciones en materia de productos, tecnología y marketing en torno a los modelos, la indexación directa y las cuentas gestionadas por separado para las masas contribuirán a garantizar que estas inversiones y vehículos de productos sigan siendo clave para los inversores estadounidenses.

Los distintos sistemas de jubilación generan diferencias en la tolerancia al riesgo

Como muestra el ejemplo de Estados Unidos, el tipo de sistema de jubilación desempeña un papel fundamental en el panorama de inversión de cada país.

En los mercados en los que el sistema de jubilación en el lugar de trabajo se basa en cuentas individuales de aportaciones definidas, los individuos se acostumbran a asumir el riesgo de mercado al principio de sus carreras, y esto tiende a hacer que se sientan más cómodos con la volatilidad del mercado. Los inversores de estos países -como Australia, Nueva Zelanda y el Reino Unido- también tienden a crear por defecto carteras más agresivas, con una mayor ponderación de la renta variable y una menor exposición a la renta fija y al efectivo.

En cambio, los mercados con regímenes de prestaciones definidas y, en algunos casos, respaldados por una asistencia sanitaria universal y una red de seguridad social completa, muestran una menor necesidad de autonomía. Los inversores de estos mercados suelen ser más conservadores y asumen un menor riesgo de mercado de renta variable en las carteras, ya que no sienten una gran necesidad de soportar la volatilidad del mercado. Esto incluye países como Francia, Alemania y Japón (y España).

En estos mercados, los individuos tienden a empezar a invertir más tarde, si es que lo hacen, y también tienen menos activos para invertir después de los pagos de impuestos, seguridad social y pensiones.

Los inversores estadounidenses prefieren los fondos de inversión, mientras que los asiáticos se inclinan por las acciones

La ola hacia las cuentas de jubilación de aportación definida también ha tenido un efecto en la popularidad de las opciones de inversión, impulsando a los fondos de inversión a convertirse en el vehículo de inversión dominante. Este es el caso del 401(k) en EE.UU., del KiwiSaver en Nueva Zelanda y del superannuation en Australia.

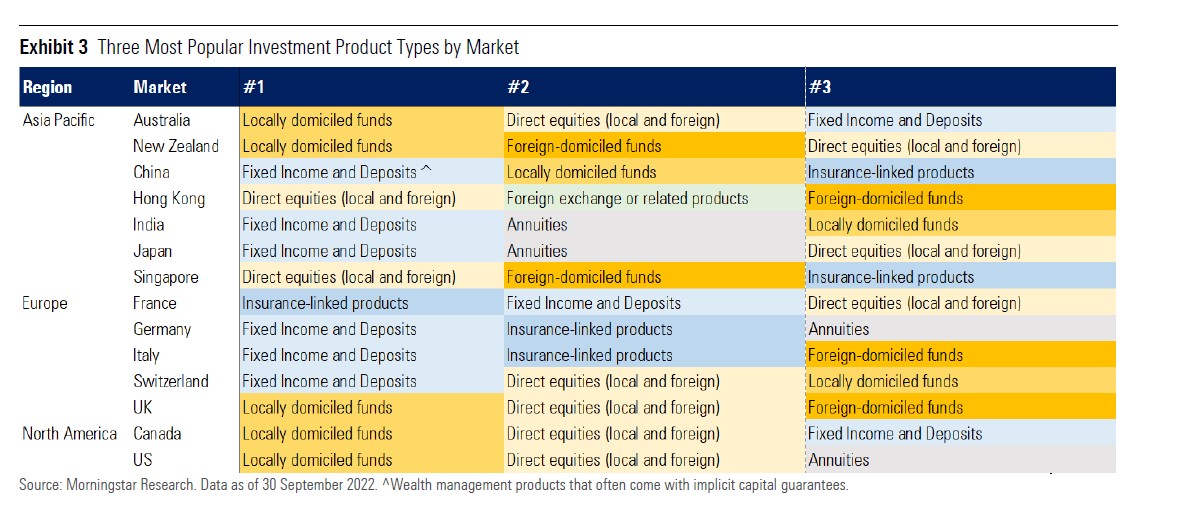

Pero, como revela nuestro estudio, hay muchos otros mercados en los que los fondos de inversión sólo juegan un papel secundario o incluso están relegados a la última fila de las opciones de cartera.

En Asia, la renta variable directa es la opción preferida para asumir riesgos, seguida de diversos productos. Por ejemplo:

- Los inversores de Hong Kong suelen recurrir a las divisas;

- las carteras japonesas suelen incluir rentas vitalicias;

- las carteras chinas suelen incluir productos de gestión patrimonial, y

- los inversores indios confían más en las inversiones de renta fija y las rentas vitalicias antes que en los fondos.

Y en Europa, los diferentes tipos de inversiones en efectivo y de renta fija, así como los productos de seguros, figuran a menudo en las carteras.

En todo el mundo, el sector inmobiliario desempeña un papel importante en las finanzas personales. Suele constituir la mayor parte del patrimonio de activos no financieros y es la principal razón por la que los inversores se endeudan de forma significativa, especialmente en mercados muy endeudados como Australia, Canadá, China, Hong Kong y Nueva Zelanda.

Los inversores europeos tienden a preferir la creación de riqueza a través de los bienes inmuebles en lugar del riesgo del mercado financiero. Y en la India, las inversiones no financieras, como los bienes inmuebles y el oro -a menudo en forma física-, superan en popularidad a las acciones y los fondos.

China e India tienen el mayor sesgo país

Un factor común a todos los países analizados es que los inversores prefieren invertir cerca de casa. El sesgo hacia el mercado doméstico también está impulsado por la accesibilidad y la necesidad de evitar el riesgo de divisas, pero el nivel de sesgo hacia el mercado doméstico de los países varía.

Los inversores estadounidenses favorecen las acciones locales, pero la diferencia con el índice mundial es menor debido al elevado peso del país en los mercados mundiales. En el otro extremo se encuentran países como China e India, donde los controles de capital empujan a la gente a invertir casi exclusivamente en el mercado nacional, mientras que su peso en el índice es pequeño.

Una desigual adopción de la sostenibilidad

Además, la sostenibilidad suele ser más importante como motor de la construcción de carteras para los inversores en Europa. Las cuestiones medioambientales, sociales y de gobernanza aún no se han convertido en consideraciones principales para la construcción de carteras de los inversores en la región de Asia-Pacífico.

Además, aunque el acceso a los activos privados (como el capital y la deuda privados) ha mejorado en los últimos años, en la mayoría de los mercados siguen estando reservados a los particulares con un elevado patrimonio neto. Las consideraciones de accesibilidad y liquidez están impidiendo una mayor adopción de este vehículo entre los inversores minoristas.

El asesoramiento centrado en el inversor desempeña un papel clave en la tolerancia al riesgo

Si bien son muchos los factores que influyen en las diferencias en los hábitos de creación de carteras, hay una cosa que es constante entre los mercados más tolerantes al riesgo: un enfoque del asesoramiento financiero más centrado en la cartera.

Esto incluye mercados como Australia, Canadá, Nueva Zelanda, el Reino Unido y los Estados Unidos, donde el asesoramiento parte más a menudo de una perspectiva de asignación estratégica de activos que de la evaluación de la idoneidad de los productos de inversión individuales. Esta perspectiva más amplia ayuda a los inversores a comprender si su riesgo total es adecuado para los rendimientos que requieren sus objetivos financieros.