Se supone que los fondos de inversión representan la forma más cómoda para que el pequeño inversor se acerque a los mercados financieros e invierta sus ahorros. Y es cierto. Son instrumentos diversificados por naturaleza y de fácil acceso por parte del inversor de a pie. Pero esa facilidad operativa (es igual de fácil comprar un fondo invertido en pequeñas empresas chinas o un fondo de bonos convertibles que un fondo de acciones españolas), unida a la cada vez mayor oferta de las entidades financieras, se convierte muchas veces en una trampa para el inversor. Este, en demasiadas ocasiones, se encuentra con una cartera que no coincide en nada con el objetivo perseguido.

Gestionar una cartera de fondos no es sencillo (no sólo hay que acertar con la distribución por tipo de activos, sino que también hay que poder elegir los mejores fondos para cada tipo), pero tampoco debe convertirse en un ejercicio de máxima dificultad para el inversor.

Invierta de forma selectiva

Hay varias estrategias que puede adoptar el partícipe de fondos de inversión para simplificarse la vida. La primera de ella es evitar tener una cartera invertida en un número demasiado elevado de fondos (desde mi punto de vista, más de diez fondos tiene poco sentido para el inversor particular). Los buenos gestores suelen tener carteras concentradas en un número relativamente pequeño de compañías que conocen a la perfección. Intente hacer lo mismo con su cartera de fondos. Invierta en pocos fondos, pero seleccionándolos cuidadosamente. Además, tener pocos fondos en cartera facilita el seguimiento de los mismos. Lo importante no es la cantidad sino la calidad.

Quédese con lo mejor de su cartera

Si tiene muchos fondos en cartera (más de diez), lo más probable es que posea varios fondos de la misma categoría. Salvo en casos muy concretos, como los fondos de gestión alternativa, los fondos mixtos (dependiendo de su exposición a mercado), los fondos pequeña capitalización (dependiendo de su estilo de gestión), etc, los fondos de una misma categoría suelen comportarse de la misma manera, por lo que tener varios fondos idénticos o casi idénticos no aporta nada a la diversificación de su cartera. Por ello, lo más lógico es comparar esos fondos entre ellos y quedarse con el “mejor”, considerando aspectos como la rentabilidad obtenida, el riesgo asumido, el estilo de inversión y, por supuesto, las comisiones (en Morningstar siempre decimos que en caso de duda entre varios fondos de la misma categoría, lo mejor es elegir el más barato).

Invierta de forma diversificada

Como hemos dicho, no por tener más fondos tendrá usted una cartera más diversificada. En realidad, la diversificación de su cartera no depende del número de fondos sino de las características de cada uno de ellos. Partiendo del principio de que una cartera diversificada es más recomendable que una que no lo es, lo que puede hacer es elegir fondos que, de por sí, estén diversificados: por ejemplo, para la parte de renta variable, puede elegir un fondos de acciones global que tenga una amplia distribución de su cartera en los principales sectores de la economía; si quiere dedicar una pequeña parte de sus ahorros a fondos emergentes, elija uno que tenga una cartera distribuida en cada una de las grandes áreas emergentes (Asia, Europa del Este y Latinoamérica) y no se deje seducir por las altas rentabilidades que presentan algunos fondos invertidos en acciones de un solo país. Suelen esconder una elevada volatilidad. Otra forma de diversificar sus ahorros es escalonar en el tiempo las compras de participaciones. Nadie le obliga a invertir todo su patrimonio de golpe.

Indéxese

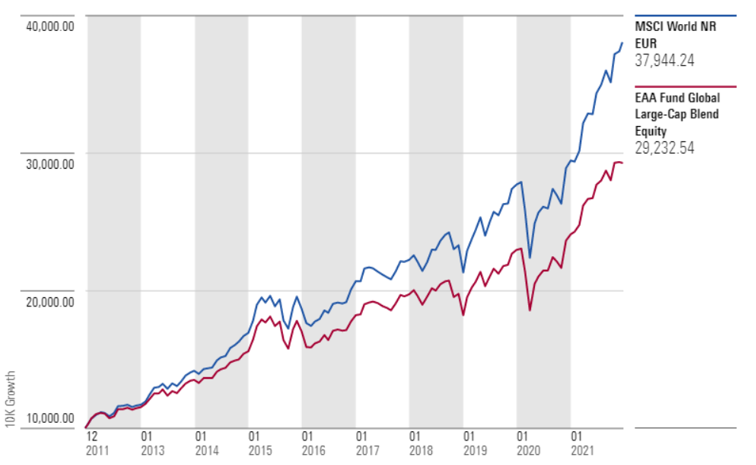

Una forma muy cómoda de invertir es hacerlo a través de un fondo índice o de un ETF. Una de las grandes ventajas de estos fondos, además de las menores comisiones de gestión y depósito, es que ofrecen al inversor una exposición global a un determinado mercado. El inversor que elija este tipo de fondos no deberá preocuparse por los eventuales cambios de gestor, cómo tampoco deberá estar muy atento a las posibles modificaciones en la estrategia de gestión. Además, el gráfico siguiente que muestra la evolución comparada entre la media de la categoría de renta variable global de gran capitalización y estilo mixto con un índice de referencia representativo (como el MSCI World) muestra que muchos de los fondos, supuestamente de gestión activa, no consiguen batir al benchmark a largo plazo (el gráfico es a 10 años), lo que justifica la elección de un buen fondo índice.

Evite hacer trading

Hacer trading, es decir comprar y vender fondos para intentar aprovecharse de las tendencias a corto plazo de los mercados, no es una práctica muy aconsejable a nivel de fondos de inversión. Pretender adivinar o predecir los movimientos de las bolsas o de los tipos de interés es un ejercicio de gran equilibrista que suele saldarse con pérdidas para la mayoría de los que lo intentan en la mayoría de las ocasiones. Retomando el ejemplo de los mejores gestores de fondos, otro de los puntos comunes que les caracterizan es su compromiso a largo plazo con los valores o empresas en los que invierten. Siguen fiel a su estrategia hasta recolectar los frutos de sus decisiones y no suelen “saltar” de un valor a otro buscando la ganancia rápida. Son conscientes de que las cotizaciones fluctúan mucho más que el valor de las empresas. Dicho de una forma más técnica, la rotación de sus carteras suele estar muy por debajo de la media del mercado, particularidad que redunda en unos menores costes para el partícipe. En definitiva, si usted ha construido una cartera de fondos acorde con su horizonte temporal y su tolerancia al riesgo, no hay motivo para cambiar de estrategia.