A sólo una semana de las elecciones presidenciales americanas puede valer la pena considerar cómo las inversiones pueden ayudar a minimizar la volatilidad. Varios fondos cotizados en bolsa (ETF) tienen este cometido y son una valiosa herramienta en una cartera para los momentos de incertidumbre.

Las elecciones presidenciales en los Estados Unidos son casi siempre una fuente de volatilidad para las bolsas. Al tumulto habitual se suman esta vez las incertidumbres en torno a las votaciones por correo, que se prevé que aumenten este año, ya que los votantes se quedan en casa en medio de las preocupaciones por el Covid-19. Un resultado cercano podría desencadenar recuentos o incluso un arbitraje en los tribunales, lo que podría dejar al país en el limbo y hacer que el mercado de valores se desate.

Los inversores en acciones que buscan posicionarse defensivamente pueden considerar el uso de ETFs de mínima o baja volatilidad, que están diseñados para hacerlo bien en períodos de incertidumbre. Al construir una cartera de bajo riesgo, estos fondos tienden a superar el rendimiento general del mercado en épocas de recesión, al tiempo que permiten a los inversores participar en las subidas del mercado.

¿Qué son los ETF de mínima volatilidad?

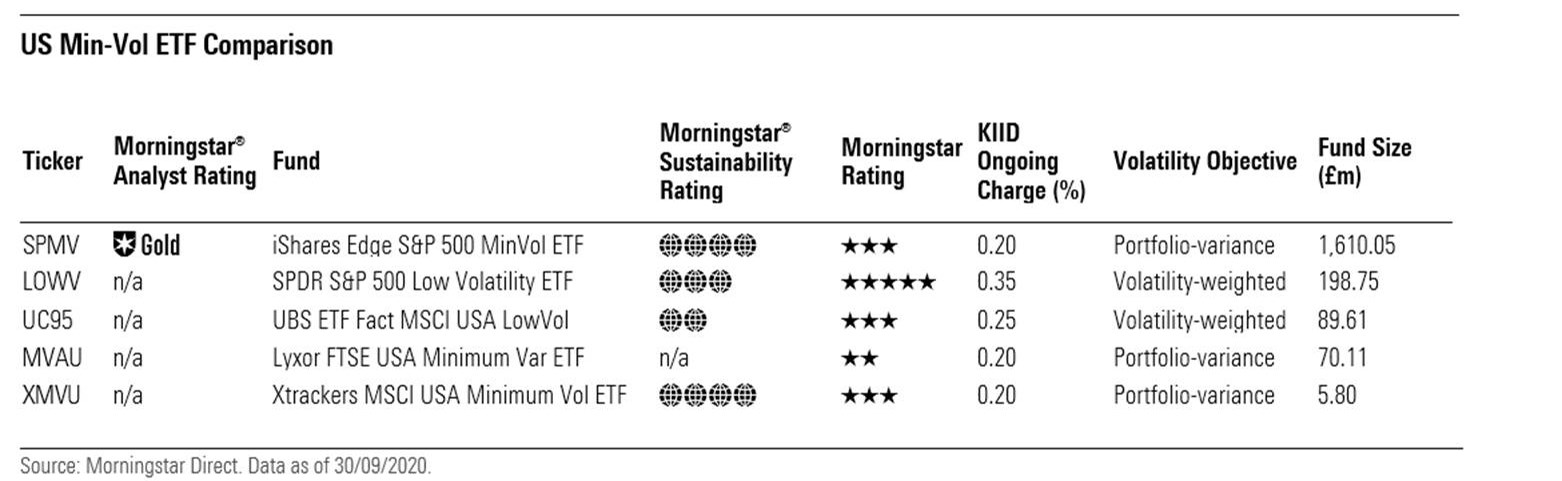

Los ETF de mínima volatilidad (o min-vol para abreviar) tienen como objetivo hacer un recorrido más suave de los mercados de valores mediante la reducción de la volatilidad y la mejora del riesgo a la baja. Estos fondos han demostrado ser una de las ofertas de beta estratégica más populares en Europa. En el cuadro siguiente se destacan algunas de las opciones para la renta variable estadounidense disponibles para los inversores.

La construcción de una cartera centrada en la reducción de la volatilidad suele adoptar uno de los dos enfoques siguientes: crear carteras ponderadas por el riesgo de acciones de baja volatilidad o crear carteras optimizadas de mínima volatilidad.

El primer enfoque incluye estrategias ponderadas por la volatilidad como el SPDR S&P 500 Low Volatility ETF (LOWV). Estos fondos tratan de maximizar la exposición al factor de volatilidad mediante la sobreponderación de valores con una baja volatilidad histórica y la infraponderación de valores con características de alta volatilidad. La clasificación de los valores de esta manera ofrece un cierto grado de pureza de estilo, ya que la metodología garantiza que sólo los valores con métricas de baja volatilidad se incluyen en la cartera final.

Por otra parte, las estrategias de cartera de mínima volatilidad como el iShares Edge S&P MinVol ETF (SPMV) utilizan técnicas de optimización para encontrar la combinación adecuada de acciones que creen la menor varianza/volatilidad de la cartera con vistas al futuro. En este ejemplo, el índice selecciona alrededor de 100 acciones del índice S&P 500. Esta metodología se centra en la forma en que las acciones interactúan entre sí en la cartera. Mientras que en las carteras de baja volatilidad pura sólo hay acciones de baja volatilidad, esta cartera de mínima volatilidad puede estar compuesta por acciones de media a alta volatilidad debido a los beneficios de diversificación que aportan a la cartera general. Las limitaciones incorporadas en el optimizador aseguran que la volatilidad general de la cartera se mantenga controlada.

¿Cómo se han comportado los ETF de mínima volatilidad?

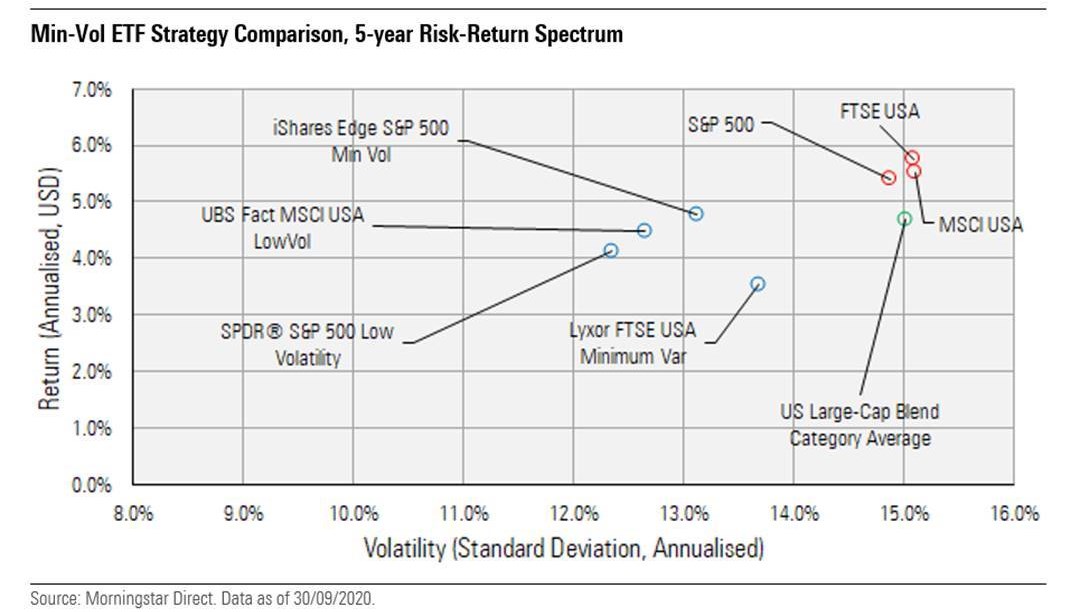

Independientemente del enfoque, estas estrategias han ofrecido históricamente una menor volatilidad en comparación con sus índices de referencia principales y con los fondos activos de renta variable americana. El diagrama que figura a continuación compara algunas de estas estrategias en un espectro de riesgo-rentabilidad a lo largo de cinco años, con estrategias de menor volatilidad situadas hacia la izquierda del espectro. Durante este período, las estrategias de mínima volatilidad han demostrado ser la opción menos arriesgada.

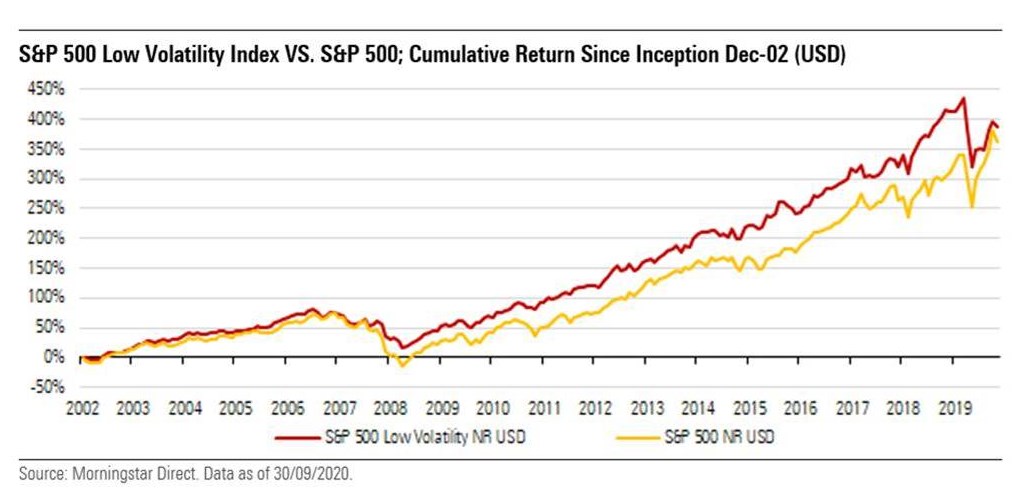

Si comparamos el índice de baja volatilidad del S&P 500 con el amplio índice S&P 500 que figura en el gráfico a continuación, también podemos ver cómo la constante protección a la baja durante los períodos de tensión del mercado -por ejemplo, la crisis financiera de 2008- se ha traducido hasta ahora en un rendimiento superior del índice de baja volatilidad durante todo el período de análisis.

Pero los resultados obtenidos durante la venta debido a la pandemia Covid-19 en 2020 y la posterior recuperación ponen de manifiesto la debilidad de esas estrategias, a saber, el quedar retrasado frente al mercado en su conjunto en periodos de fortaleza del mercado alcista y de fuerte recuperación. Si bien el tener una cartera que está intrínsecamente menos correlacionada con los rendimientos del mercado es, en efecto, característica de una oferta defensiva de este tipo, el limitado potencial alcista es algo que los inversores deben tener en cuenta.