A pesar de la creciente popularidad de los fondos sostenibles, sigue preocupando la posibilidad de que se produzca una compensación a nivel de rentabilidad. Un creciente número de investigaciones muestra que la inversión sostenible tiene un efecto positivo en la rentabilidad de las inversiones, pero otras muestran también que no existe un vínculo claro entre los atributos medioambientales, sociales y de gobernanza de las empresas y su rendimiento.

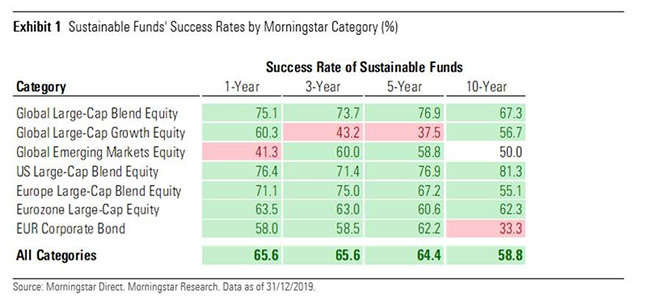

Para averiguar cómo se comportan estos fondos, Morningstar ha analizado la rentabilidad de los fondos sostenibles en siete categorías Morningstar, comparando las rentabilidades medias, las tasas de éxito y las tasas de supervivencia de los fondos sostenibles a lo largo de 10 años frente a los fondos tradicionales.

Esto es lo que debe saber sobre la inversión sostenible

La mayoría de los fondos sostenibles supervivientes (los que existían hace 10 años y siguen existiendo hoy en día) superaron a su competidor tradicional medio que también haya sobrevivido durante ese periodo. Las tasas de éxito superiores al 50% de los fondos sostenibles supervivientes en la mayoría de las categorías durante múltiples períodos de tiempo indican que los inversores que siguieron la ruta del ESG han tenido menos probabilidades de perder rentabilidad que si hubieran invertido en fondos tradicionales.

En el período de 10 años que va hasta 2019, el 58,8% de los fondos sostenibles supervivientes en las siete categorías consideradas han superado a su rival tradicional medio.

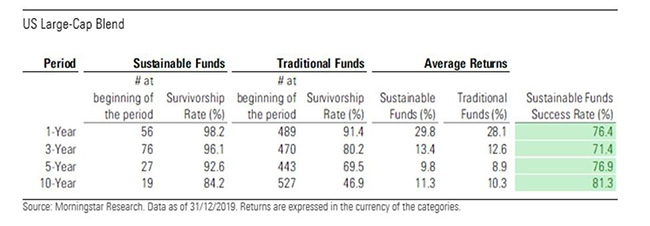

Las probabilidades de elegir un fondo sostenible ganador en los últimos 10 años han sido mayores en la categoría de US Large Cap Blend. Más de 7 de cada 10 fondos de acciones de gran capitalización sostenibles de EE.UU. ha ofrecido mayores rendimientos que su contraparte convencional.

Pero no se puede decir lo mismo de los inversores en Global Large Cap Growth, que habrían visto sus probabilidades de éxito fluctuar significativamente con el tiempo. Apenas cuatro fondos de crecimiento mundial sostenible de gran capitalización de entre 10 seleccionados hace cinco años y que aún están disponibles hoy en día superan al promedio de los fondos tradicionales supervivientes.

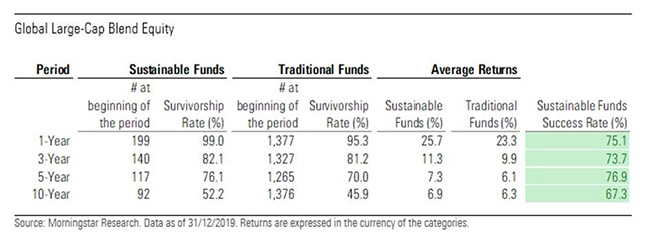

Entretanto, los fondos sostenibles han mostrado sistemáticamente tasas de supervivencia más altas que los fondos tradicionales en los últimos 10 años, lo que significa que, en términos relativos, se han cerrado menos fondos sostenibles.

En promedio, ha sobrevivido el 77,3% de los fondos sostenibles de los que disponían los inversores hace 10 años, en comparación con menos de la mitad (46,4%) de los fondos tradicionales.

Los costes son cruciales

Si bien la mayoría de los fondos sostenibles de las siete categorías consideradas han superado a su par tradicional promedio en los últimos 10 años, las tasas de éxito han variado según los costes.

La selección de un fondo en el cuartil más bajo de costes hace cinco años habría mejorado las probabilidades de elegir un ganador en todas las categorías, excepto en una: la de Large Cap Growth, donde sólo el 33% de los fondos sostenibles más baratos superan a los fondos tradicionales más baratos.

La creciente proporción de fondos sostenibles pasivos (o de seguimiento) puede haber contribuido a esta tendencia, ya que los fondos pasivos tienden a ser más baratos que sus homólogos activos.

Una mirada a los fondos mundiales

Las tasas de éxito de los fondos sostenibles en la categoría de fondos Global Large Cap Blend han sido de las más altas en múltiples períodos de tiempo. A lo largo de 10 años, el fondo sostenible medio de la categoría ha proporcionado rentabilidades anualizadas del 6,9%, en comparación con el 6,3% de los fondos tradicionales. En tres años, han ofrecido el 11,3% y el 9,9% respectivamente.

Sin embargo, los inversores en esta categoría deben tener en cuenta la baja tasa de supervivencia a largo plazo. Sólo el 52,2% de los fondos sostenibles disponibles hace 10 años han sobrevivido hasta hoy. Aunque vale la pena señalar que este la tasa es aún mejor que la de los fondos tradicionales (45,9%).

Mientras tanto, las tasas de éxito de los fondos sostenibles de RV USA Large Cap Blend han estado entre las más altas de forma consistente en múltiples períodos de tiempo. La tasa de supervivencia de los fondos sostenibles también ha sido muy alta, especialmente en comparación con la de los fondos tradicionales de esta categoría. Alrededor del 84,2% de los fondos de RV USA Large cap Blend disponibles hace 10 años siguen abiertos. Esto contrasta con sólo el 46,9% de los fondos tradicionales.

Fondos sostenibles durante la caída provocada por el Covid-19

Los fondos sostenibles resistieron mejor que sus homólogos tradicionales durante la caída del mercado provocada por el Covid-19 en el primer trimestre del año, superando a todas las categorías consideradas en el estudio, excepto una. La categoría de RV Global Large Cap Growth fue una vez más la excepción, ya que menos de la mitad de los fondos sostenibles de esa categoría superaron a su homólogo convencional, y en promedio se quedaron a la zaga en un 0,11%.

La mayor rentabilidad general de los fondos sostenibles durante la caída del mercado en el primer trimestre puede explicarse por una combinación de factores. En primer lugar, el hecho de tener una infraponderación en sectores menos favorables a los factores ESG, como el petróleo y el gas, y una sobreponderación en tecnología y atención sanitaria, benefició a muchas carteras sostenibles. Los factores tradicionales, como la calidad y la baja volatilidad, también han desempeñado un papel importante.

Por último, las empresas que obtienen una alta puntuación en materia de ESG tienden a ser empresas bien gestionadas que tratan bien a sus accionistas, abordan sus problemas medioambientales, disfrutan de balances más conservadores y tienen niveles más bajos de controversias. Muchas de esas empresas tienden a ser más resistentes durante las crisis bursátiles.

.jpg)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NNGJ3G4COBBN5NSKSKMWOVYSMA.png)