Somos prudentemente optimistas tanto para la renta variable como para la renta fija a medida que nos acercamos a 2024, incluso teniendo en cuenta el mayor riesgo.

En renta variable, vemos oportunidades en las exposiciones por tamaño, estilo, sector y país. Según nuestro análisis, la exposición selectiva está bien situada para superar a la exposición al mercado en general.

En cuanto a la renta fija, vemos un amplio atractivo en diferentes perfiles de vencimiento. Los bonos del Estado son nuestra exposición preferida. Los bonos corporativos están preparados para una desaceleración, pero no para una recesión, por lo que podrían conllevar un mayor riesgo.

Panorama de la renta variable a las puertas de 2024

La renta variable parece bastante bien posicionada a comienzos de 2024, a pesar de enfrentarse a un muro de inquietud. Las acciones están razonablemente valoradas en general, y todos los principales países están mejor situados que hace unos años desde el punto de vista de la valoración.

La subida concentrada en los llamados "Siete Magníficos″ ha creado oportunidades especialmente en empresas más pequeñas y orientadas al valor. En otros mercados desarrollados, vemos valoraciones atractivas con perspectivas de rentabilidad superiores a las habituales en nuestro análisis, especialmente en bolsas de Europa (por ejemplo, Reino Unido y valores energéticos europeos). Aunque los mercados emergentes son indudablemente arriesgados, vemos sólidas perspectivas de rentabilidad en la mayoría de los escenarios, si bien el dimensionamiento de las posiciones sigue siendo importante.

Naturalmente, la recompensa por el riesgo es la distinción clave que hay que hacer, con algunos riesgos en desarrollo que deben tenerse en cuenta en las asignaciones de renta variable. Un riesgo a largo plazo es la falta de crecimiento de los beneficios. Se trata de un reto porque los inversores han estado impulsando los precios al alza en relación con los beneficios, una dinámica conocida como expansión de los múltiplos. Una de las posibles razones de la expansión de los múltiplos este año fue la creencia de que los bancos centrales pasarían rápida y agresivamente a recortar los tipos. Esta ya no es la hipótesis de consenso.

He aquí algunos de los principales riesgos que estamos observando:

Valoraciones moderadas

- La expansión de las valoraciones se ha producido en gran medida en los valores de inteligencia artificial. Los valores de IA de segunda derivada no han experimentado el mismo repunte.

- El mercado estadounidense contiene algunos sectores caros y riesgos de concentración.

- Existen oportunidades selectas en la renta variable mundial.

Debilitamiento de la economía

- Los tipos de interés altos pueden debilitar la demanda de los consumidores, sobre todo si persisten.

- Un consumidor más débil puede repercutir en los ingresos de las empresas y, en última instancia, en el mercado laboral.

- La debilidad de los países europeos puede tocar fondo antes que el mercado estadounidense.

Debilitamiento de los fundamentales

- En Estados Unidos, el apalancamiento global de las empresas es manejable, pero los costes de la deuda están aumentando.

- La rentabilidad empresarial es alta, pero el margen es vulnerable.

- Los sectores intensivos en capital siguen estando más expuestos a un aumento prolongado de los costes de la deuda.

Choques externos

- El riesgo geopolítico es elevado (Ucrania, Israel y China).

- Una crisis del mercado del petróleo podría afectar a la economía mundial.

- El sector inmobiliario comercial sigue siendo un riesgo, pero parece ser un problema localizado.

- Un aumento repentino de los rendimientos a largo plazo podría tener efectos no deseados.

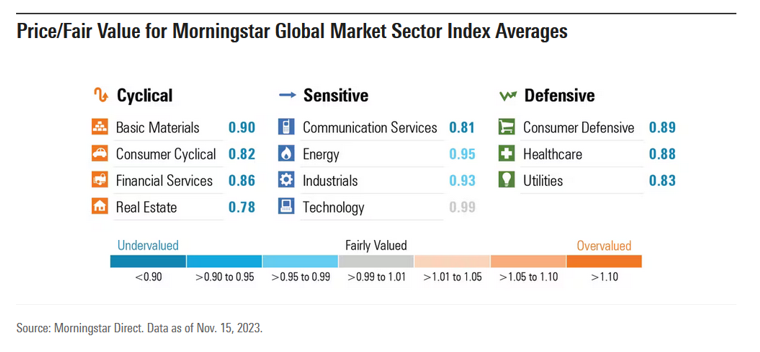

Si bien es cierto que las acciones no se han despeñado por un precipicio, los inversores siguen mostrándose nerviosos, y los índices de confianza de los consumidores siguen estando muy por debajo de los niveles normales. A un nivel más profundo, los diferenciales de valoración -la disparidad en los niveles de valoración entre sectores- es donde vemos oportunidades.

Oportunidad en renta variable 1: Sector financiero, servicios públicos y salud

Dado que los rendimientos de los índices estadounidenses se han visto impulsados predominantemente por empresas de crecimiento de gran capitalización que dominan las ponderaciones de los índices -los "Siete Magníficos"-, estamos encontrando oportunidades de valoración en otros sectores.

Los servicios financieros, un sector cíclico con tendencia al valor, destacan por su bajo coste y sus bajas expectativas. La subida de los tipos y la crisis bancaria estadounidense de 2023 llevaron a este sector a obtener peores resultados. Creemos que gran parte del riesgo se ha descontado y que merece la pena prestar atención a los bancos estadounidenses en particular.

En busca de activos infravalorados que puedan contribuir a la solidez de las carteras, consideramos que los sectores defensivos -incluidos la sanidad y los servicios públicos- son áreas de interés. No son necesariamente los sectores más baratos, pero pueden desempeñar un papel importante en la gestión del riesgo de la cartera. Entre los sectores más sensibles desde el punto de vista económico, mantenemos nuestra preferencia por los servicios de comunicación, a pesar de la fuerte rentabilidad registrada en lo que va de año, ya que, en nuestra opinión, sigue representando un valor sólido y una relación riesgo/rentabilidad razonable.

Oportunidad en renta variable 2: Valores de pequeña capitalización

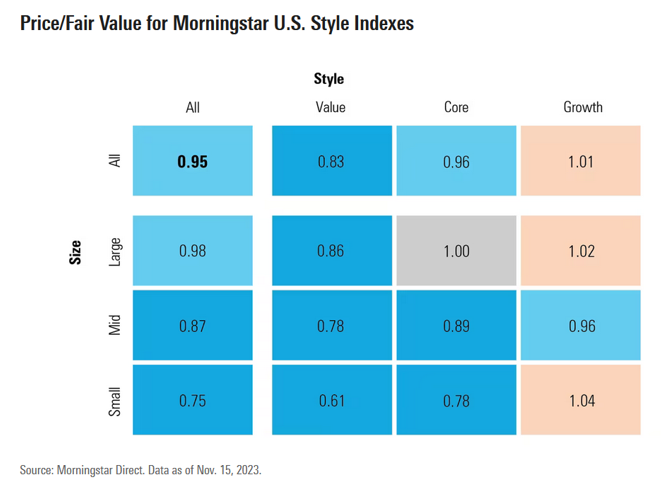

Si observamos el cuadro de estilos Morningstar en Estados Unidos y Europa, vemos que la mayor oportunidad de valoración se encuentra en la esquina inferior izquierda: los valores de pequeña capitalización.

En nuestra última Perspectivas del mercado bursátil estadounidense, tienen un gran descuento con respecto al valor razonable, que es considerablemente mejor que el de las contrapartes de gran crecimiento que han dominado las tablas de clasificación de 2023. Se puede ver un descuento similar en nuestras Perspectivas del mercado de renta variable europeo.

Observamos que los valores de pequeña capitalización son difíciles de clasificar en una sola categoría, en gran parte porque muchos grupos industriales dispares -desde la biotecnología hasta los bancos- forman parte de esta clase de activos. Además, las pequeñas empresas suelen mostrar una mayor sensibilidad al entorno económico general, dada la preponderancia de empresas que pierden dinero y están muy apalancadas en los índices de pequeña capitalización.

Por lo tanto, aunque las acciones de pequeña capitalización parecen sustancialmente más baratas que sus homólogas de gran capitalización, es necesaria una cuidadosa selección de activos, y creemos que es importante centrarse en la calidad.

Oportunidad en renta variable 3: Exposición internacional: Reino Unido, energía europea, mercados emergentes y tecnología china

Aunque los rendimientos de la renta variable estadounidense han sido dominantes en los últimos años, creemos que existe una oportunidad significativa para los inversores que busquen fuera de EE.UU. Nuestro trabajo sugiere que el Reino Unido, con una parte significativa del índice formada por un grupo bien diversificado de empresas globales, que incluye tanto componentes cíclicos como defensivos, representa una buena oportunidad.

Además, los sectores cíclicos, como las empresas energéticas europeas, que están mostrando una asignación de capital significativamente mejorada en medio de unos mercados energéticos sólidos, parecen comparativamente baratos.

La amplia oportunidad de los mercados emergentes se ha hecho más significativa durante 2023, ya que estos valores han quedado rezagados con respecto a sus homólogos de los mercados desarrollados.

Gran parte del lastre de la rentabilidad puede atribuirse a los valores chinos, ya que los inversores sopesaron las preocupaciones geopolíticas y de crecimiento secular que se avecinaban. El sentimiento agregado hacia los mercados emergentes sigue siendo bajista en términos absolutos (en comparación con su propia historia) y relativos (en comparación con los mercados desarrollados).

A pesar de los riesgos -o quizá debido a ellos-, China se ha convertido en una oportunidad muy interesante. Las expectativas sobre la renta variable china son especialmente bajas. Sin embargo, a largo plazo, los valores tecnológicos chinos orientados al consumidor cotizan con un descuento sustancial respecto a los beneficios normalizados y se prevé que generen rendimientos superiores a los de los mercados emergentes en general.

Oportunidad de inversión en renta variable 4: valores derivados de la IA

En nuestro análisis, los valores centrados en la inteligencia artificial (IA) han encabezado la clasificación en 2023, con importantes riesgos de valoración. Sin embargo, los valores de segunda derivada, incluidos los que pueden mejorar los márgenes mediante el uso de capacidades de IA en sus productos, ofrecen valoraciones mucho mejores con un aumento de los beneficios.

Esto podría ofrecer una forma de acceder al tema emergente de la IA, con la IA generativa que permite a las empresas generar contenido de marketing, escribir código y mejorar la eficiencia, entre otras cosas. Sin duda, esto creará ganadores que puedan aprovechar los beneficios de la IA con la capacidad de ampliar masivamente los negocios y perdedores que no puedan hacerlo.

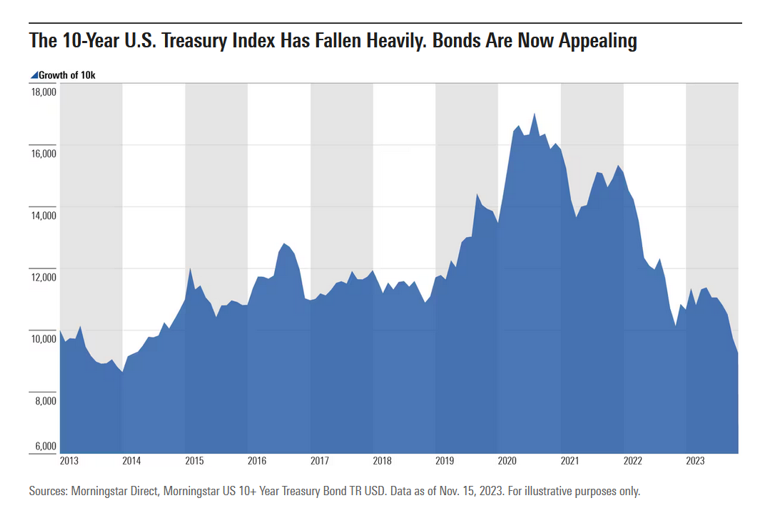

El panorama general de la renta fija de cara a 2024

En los últimos dos años, el mercado de renta fija no ha proporcionado las características defensivas por las que los inversores llegaron a adorarlo en las cuatro décadas anteriores a julio de 2021. Ha sido uno de los peores periodos para los bonos de los mercados desarrollados en 2022 y hasta 2023.

Esto es especialmente cierto para los bonos a largo plazo.

El régimen potencial a largo plazo para la inflación y los tipos ha afectado a estos bonos con caídas similares a las de la renta variable. Ahora vemos esto como algo positivo en un contexto prospectivo. El importante aumento de los rendimientos de los bonos ha mejorado su atractivo frente a otros activos y para la gestión del riesgo de las carteras en general.

Esto se aplica a Estados Unidos, Reino Unido y Australia, donde los rendimientos cubren ahora la inflación en muchos casos, ofreciendo rendimientos "reales" positivos. Los rendimientos europeos también están subiendo con fuerza, pero -desde una base muy baja- muestran rendimientos absolutos menos atractivos hasta la fecha.

Profundizando un poco más, la capacidad de añadir ingresos a las carteras al tiempo que se mitiga el riesgo de impago nos parece atractiva actualmente. El riesgo de duración también parece atractivo en muchos escenarios, pero requiere una gestión prudente. Somos conscientes del riesgo de caída potencialmente considerable de los activos de mayor duración.

En algún momento podría tener sentido aumentar sustancialmente la duración, pero cualquier cambio debería ser medido y deliberado, dada la rápida respuesta de los bancos centrales y la amenaza de una inflación más rígida. Una consideración clave en el contexto de una cartera es el riesgo de reinversión, con bonos a corto plazo que ofrecen fuertes rendimientos pero que podrían quedarse atrás si los tipos bajan.

Los bonos corporativos, ya sean de grado de inversión o de alto rendimiento, ofrecen mayores rendimientos que los bonos del Estado (dado el mayor riesgo crediticio), aunque el "diferencial" entre ambos sigue siendo más estrecho de lo que preferiríamos, dado el entorno. Tienen un lugar intermedio, ya que ofrecen un rendimiento adicional frente a los bonos del Estado y un perfil de duración que puede ayudar en la construcción de la cartera.

Otros bonos, incluida la deuda de mercados emergentes, mantienen su atractivo. Sin embargo, hemos rebajado nuestra convicción en este espacio, ya que los homólogos desarrollados ofrecen ahora perspectivas más atractivas. Nuestra opinión sigue siendo que muchos soberanos de mercados emergentes, aunque con notables excepciones, han mejorado su fortaleza fundamental en comparación con el pasado. Esto incluye la mejora de las balanzas por cuenta corriente, el aumento de las reservas, la adopción de una política monetaria ortodoxa y la creación de una base de inversores locales que permita un cambio hacia la financiación en moneda local.

En todos los casos, el principal riesgo para la renta fija es que los tipos de interés no frenen suficientemente el crecimiento económico y la inflación. Por esta razón, los bonos ligados a la inflación resultan atractivos como forma de seguro razonablemente barata.