¿Su fondo tiene una rentabilidad positiva, pero está perdiendo dinero? Es posible y probablemente no sea el único si se perdió el momento de entrada o salida, especialmente en los últimos años caracterizados por una fuerte volatilidad del mercado.

Tal vez haya comprado, por ejemplo, el ETF iShares Global Clean Energy , que duplicó su tamaño en 2020, cuando obtuvo una rentabilidad de más del 100% y luego tuvo dos años malos y los flujos se disiparon. Si nos fijamos en la rentabilidad total en el trienio 2018-2023 vemos un interesante 17% anual, pero la rentabilidad del inversor (la rentabilidad obtenida teniendo en cuenta las cantidades de dinero que entran y salen del fondo) es del 3% negativo en el trienio 2018-2023. Mismo periodo.

“La mayoría de los inversores entraron en el fondo justo después de su brillante rentabilidad y justo antes de que comenzara la crisis”, comenta Matias Möttölä, responsable de Manager Research de Morningstar en Europa, en un estudio reciente titulado “Mind the gap 2023 – Investor return around the world “.

Este ETF es sólo un ejemplo de un fenómeno mucho más extendido y especialmente dramático en los últimos años debido al aumento de la volatilidad en los mercados por el estallido de la pandemia, la guerra en Ucrania y el fin de las políticas monetarias ultra-expansivas de los bancos centrales.

Rentabilidades perdidas

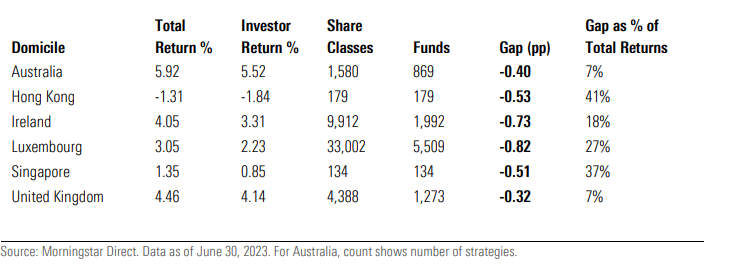

"Durante los últimos cinco años, los inversores han tenido dificultades para mantener el ritmo y han perdido una parte importante de su rentabilidad", continúa el investigador de Morningstar, que analizó seis grandes domicilios de fondos, entre ellos Luxemburgo e Irlanda, que juntos representan alrededor del 55% de los activos europeos gestionados.

Estos dos mercados atienden a una gran parte de pequeños inversores en lugares donde domina el modelo de distribución basado en retrocesiones, lo que puede llevar a la colocación de productos que garanticen mayores comisiones al intermediario, en lugar de aquellos que puedan generar mayor valor para el cliente. "En ambos domicilios, una parte preocupante de la rentabilidad nunca llegó al inversor final", revela Möttölä. La brecha entre el rendimiento total de los fondos y el rendimiento de los inversores fue del 18% durante el período de cinco años hasta el 30 de junio de 2023 para Irlanda y del 27% para Luxemburgo.

Esto se compara con una brecha del 7% en el Reino Unido, donde las retrocesiones están prohibidas (ver tabla a continuación). Por tanto, la estructura de distribución parece explicar en parte las diferencias entre el rendimiento total y el rendimiento del inversor.

“La tendencia de los inversores a comprar fondos en el pico del mercado, después de un período de buenos resultados, a veces se ve exacerbada por la estructura del mercado local”, se lee en el estudio de Morningstar. “En algunas partes del mundo, incluidos ciertos mercados europeos, los fondos se 'venden, no se compran' en la mayoría de los casos. Como los costes elevadas son más fáciles de ocultar después de un período de rendimientos sorprendentes, esto puede explicar, al menos en parte, las brechas más amplias que vemos en estos mercados en comparación con Australia y el Reino Unido”.

Rentabilidad total anualizada y rentabilidad de los inversores por domicilio

Cómo no ser víctima de esa brecha de rentabilidad

El estudio de Morningstar ofrece algunas ideas interesantes para evitar ser víctima de la brecha entre la rentabilidad total y la personal.

1) Elija clases de activos menos volátiles

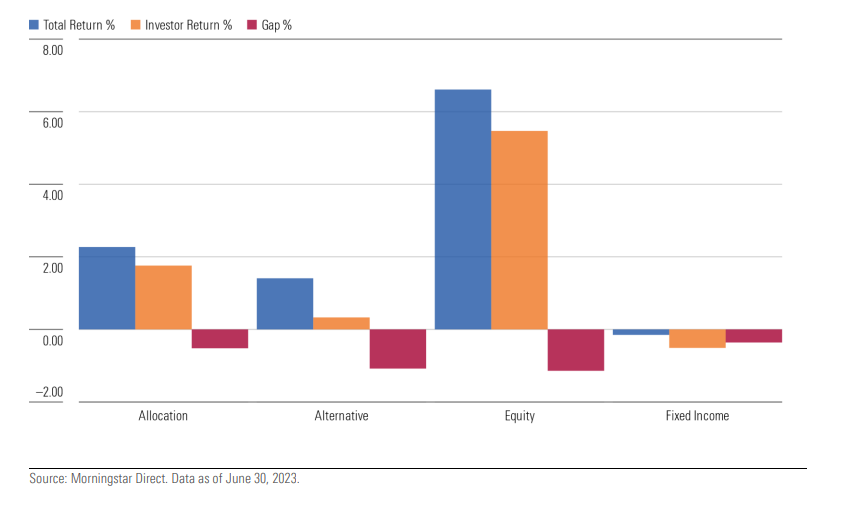

La primera se refiere al tipo de inversión elegida. De hecho, los inversores tienden a infligir menos daño al comprar o vender un fondo cuando optan por instrumentos menos volátiles. Por ejemplo, los fondos mixtos generalmente muestran bajas brechas de rentabilidad. En cambio, los fondos especializados en sectores concretos, como la energía o la tecnología, son más difíciles de gestionar. A menudo tienen períodos de rendimientos excepcionales que atraen a los inversores cuando ya se ha producido la mayor parte de las ventajas.

En Europa, la mayor brecha se registra para los fondos de renta variable (1,32 puntos porcentuales por año de 2018 a 2023 para los luxemburgueses y 0,91 para los irlandeses). Alrededor del 70% de los fondos de renta variable han tenido una brecha inversora negativa en los últimos cinco años, con mayores pérdidas entre los fondos pequeños y más volátiles.

Brecha entre la rentabilidad total y la de los inversores por clase de activo de los fondos transfronterizos europeos

2) De preferencia a los fondos menos volátiles dentro de la categoría

Una segunda idea se refiere a los fondos menos volátiles dentro de una categoría determinada. En general, estos tienen una brecha menor entre el rendimiento total y el del inversor, a diferencia de los fondos con mayor riesgo que pueden tener mayores movimientos de rendimiento por encima o por debajo, lo que lleva a los inversores a vender en el momento equivocado .

3) Manténgase enfocado en objetivos a largo plazo

Finalmente, el estudio muestra que los mercados con menores brechas son aquellos en los que el asesoramiento se centra en la cartera global del inversor y no en productos individuales. “Al centrarse en los objetivos financieros y la asignación a largo plazo, los inversores pueden reducir la tentación de perseguir el rendimiento y apostar desproporcionadamente por fondos de alto riesgo”, concluye Möttölä.