.jpg)

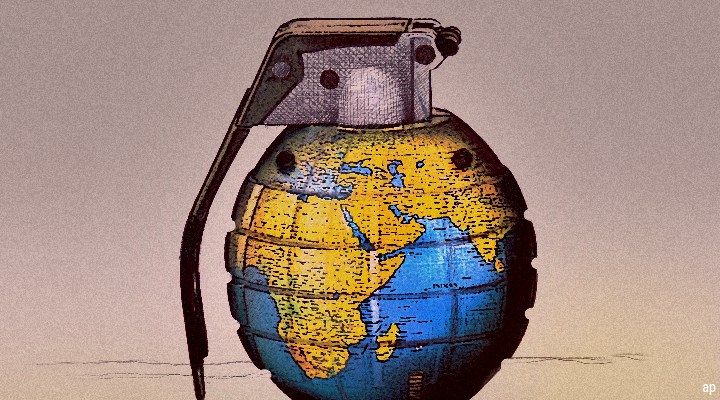

Hace un año, la industria aeroespacial y de defensa europea pasó rápidamente de ser un paria a convertirse en un área al rojo vivo para la inversión. Anuncios políticos a bombo y platillo como el fondo especial de 100.000 millones de euros de Alemania y el objetivo de Francia de duplicar el gasto en defensa para 2030 electrificaron valores como Rheinmetall, que se disparó un 60% en la semana que siguió a la invasión de Putin.

El frenesí bursátil no tuvo en cuenta dos cosas: En primer lugar, la inercia y la indecisión definen la política de seguridad europea. En segundo lugar, los fabricantes europeos de armamento, tras reducirse a dimensiones artesanales para sobrevivir a la escasez de pedidos de la posguerra fría, necesitarían años para ampliar sus líneas de producción. Eso significa que ninguno de ellos podría sacar provecho instantáneamente del repentino renacimiento del amor de los gobiernos por su mercancía.

Un año de inacción

Rheinmetall (RHM), el fabricante alemán de armamento pesado por excelencia y probable receptor de muchos de los 100.000 millones de euros de Alemania, se fijó un objetivo de crecimiento orgánico de las ventas del 15-20% en su informe anual, aproximadamente un mes después de la invasión. En el primer trimestre, la empresa había añadido la advertencia de que esta previsión presuponía que los pedidos militares alemanes se materializarían. A mitad de año, la empresa se inclinó por el extremo inferior de su rango, citando también vientos en contra en el sector del automóvil. El mes pasado, todavía sin un solo pedido importante de defensa por parte de Alemania, los resultados preliminares para todo el año mostraron un crecimiento orgánico de sólo el 10%.

Irónicamente, eso está dentro de las previsiones originales de Rheinmetall para 2022, sin tener en cuenta la guerra y el presupuesto especial de Scholz.

Esto no quiere decir que hubiera sido un error invertir en Rheinmetall hace un año. Con una revalorización del 168% en los últimos doce meses, el valor es uno de los más rentables del sector aeroespacial y de defensa europeo, y 11 analistas lo califican de "Comprar", con sólo dos "Mantener" y ninguno "Vender". Podría ser mucho peor.

Leonardo, rezagada

Las acciones de Leonardo (LDO), la mayor empresa aeroespacial y de defensa de Italia, terminaron 2022 apenas un 20% por encima de los niveles anteriores a la invasión. Parte de ello puede deberse a su conjunto de clientes: En una nota del 30 de enero, Ian Douglas-Pennant, analista de UBS, destacaba la exposición del 55% de Leonardo a Italia, Reino Unido y Estados Unidos. Todos ellos gastan ya un elevado porcentaje del PIB en defensa o se enfrentan a presiones para frenar el gasto, en contraste con el bajo punto de partida y el amplio margen fiscal de Alemania. En una visión más positiva, Christophe Menard, de Deutsche Bank, atribuye el bajo rendimiento de Leonardo a la prima de riesgo país de Italia y a la preocupación por la inflación, y ve un 40% de recorrido al alza para el valor.

"Todavía no hemos visto el impacto de la guerra de Ucrania en la entrada de pedidos", escribía Menard en enero. Tanto él como Douglas-Pennant, de UBS, parecen estar de acuerdo en que habrá subidas si Leonardo consigue hacerse con una parte del paquete de gasto de 100.000 millones de euros de Alemania. Sabremos si tienen razón cuando Alemania decida realmente comprar algo.

Por el momento, las previsiones de Leonardo apuntan a un volumen de pedidos para el ejercicio 2022 un 12% superior al de 2021. Aproximadamente la mitad de ese aumento se debe a un pedido de un helicóptero polaco realizado el pasado mes de julio.

Fase transitoria

La naturaleza del hardware militar hipercomplejo hace que pasen años antes de que la entrada de pedidos impulse los beneficios de una empresa. Menard, del Deutsche Bank, considera que los pedidos relacionados con Ucrania se materializarán finalmente en 2023, sumándose a la cartera de pedidos récord de 2022. Por ahora, según Menard, nos encontramos en una "fase transitoria", en la que el crecimiento de las ventas impulsado por el conflicto no aparecerá antes de 2024.

Una señal de que el año de pedidos lentos puede haber terminado es el cambio de gestión que se produjo en enero en el Ministerio de Defensa alemán. El nombramiento de Boris Pistorius como ministro de Defensa alemán, en sustitución de Christine Lambrecht, podría ser un detonante para acelerar la colocación de contratos''. Antes de su salida, Lambrecht se enfrentó a reiteradas críticas por su indecisión y falta de urgencia al frente de la cartera. Antes de 2022, eso no habría sido un defecto que acabara con su carrera.