El Morningstar DM Europe Moat Focus Index sigue a las empresas europeas que obtienen un rating Morningstar de ventaja competitiva (Morningstar Economic Moat Rating) amplio o estrecho y que cotizan a un precio de mercado por debajo de su valor razonable. Las calificaciones de Moat y las estimaciones del valor razonable se determinan mediante un análisis independiente realizado por el equipo de renta variable de Morningstar.

Sus componentes son un terreno fértil para los inversores que buscan valores de alta calidad a precios razonables.

En un esfuerzo por mantener el índice centrado en los valores de alta calidad más baratos, Morningstar reconstituye el índice regularmente. El índice se compone de dos subcarteras que contienen 25 valores cada una, con posiciones superpuestas. Las subcarteras se reconstituyen semestralmente en trimestres alternos, según un calendario "escalonado": una subcartera se reconstituye en diciembre y junio; la otra subcartera se reconstituye en marzo y septiembre.

Reevaluamos los constituyentes del índice y añadimos y eliminamos valores sobre la base de una metodología preestablecida. Dado que los valores tienen la misma ponderación dentro de cada subcartera, el proceso de reconstitución también implica la redistribución de las posiciones.

Tras la última reconstitución del 19 de marzo de 2021, la mitad de la cartera añadió doce posiciones y eliminó otras tantas.

Algunas de las participaciones añadidas son AstraZeneca, Unilever, Danone, Publicis Group y Just Eat. Al mismo tiempo, algunos de los nombres eliminados son Telecom Italia, Bayer AG, Inditex SA y UBS Group AG.

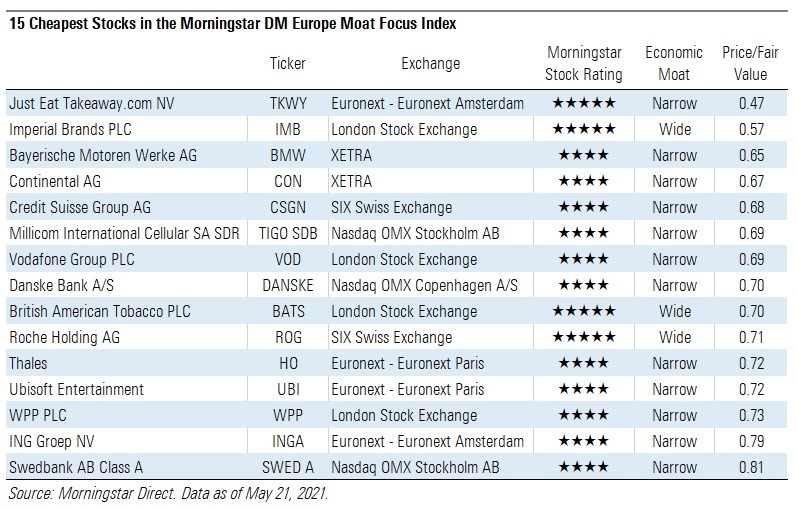

A continuación, echamos un vistazo a los 15 valores más baratos del índice Morningstar DM Europe Moat Focus a 21 de mayo.

Especialmente interesantes desde este punto de vista son Just Eat Takeaway.com NV (TKWY) e Imperial Brands PLC (IMB), ambos valores con una calificación de 5 estrellas y una valoración actual de aproximadamente la mitad de nuestro valor razonable estimado.

"Just Eat Takeaway es el líder en más del 90% de los mercados en los que opera y está bien posicionado, en nuestra opinión, para beneficiarse de la tendencia estructural de la creciente digitalización de los pedidos de comida a domicilio", afirma el analista de acciones de Morningstar Ioannis Pontikis. "Su modelo de negocio se basa en fuertes efectos de red de plataformas multilaterales y exhibe ventajas competitivas en la mayoría de las regiones en las que opera, en función de las ventajas de primerizo que alcanzó en mercados clave (Reino Unido, Países Bajos) hace más de 15 años". Además, la empresa goza de buena salud financiera. "A pesar del carácter adquisitivo del grupo, las grandes operaciones recientes se han financiado mediante una combinación de capital y deuda híbrida, lo que ha dejado el balance con una amplia cantidad de efectivo. Incluso tras la adquisición de Just Eat, el grupo goza de buena salud financiera, con una deuda neta/EBITDA prevista para el ejercicio 2021 de 0,7 veces y unos 500 millones de euros de efectivo en el balance", explica Pontikis.

"Después de cuatro años de pésimos resultados, Imperial Brands finalmente dio cierta validación a nuestra tesis de inversión en el primer semestre del ejercicio 2021. Creemos que el modelo de Imperial está intacto, pero la rentabilidad se ha visto afectada por inversiones orgánicas equivocadas durante varios años. Los ingresos del primer semestre crecieron un 3,5% interanual y en moneda constante es el mejor rendimiento subyacente de Imperial en los últimos tiempos", afirma Philip Gorham, director de investigación de renta variable de Morningstar. "Stefan Bomhard tiene un nuevo mantra para Imperial Brands: centrarse. El nuevo consejero delegado desveló un plan estratégico a cinco años que concentrará las inversiones tanto geográficamente como en las categorías emergentes que probablemente se conviertan en las mayores reservas de beneficios en el futuro. Creemos que el plan tiene sentido porque reconoce esencialmente el lugar de Imperial en el mercado", explica Gorham.