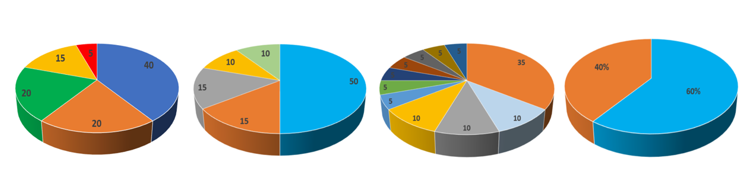

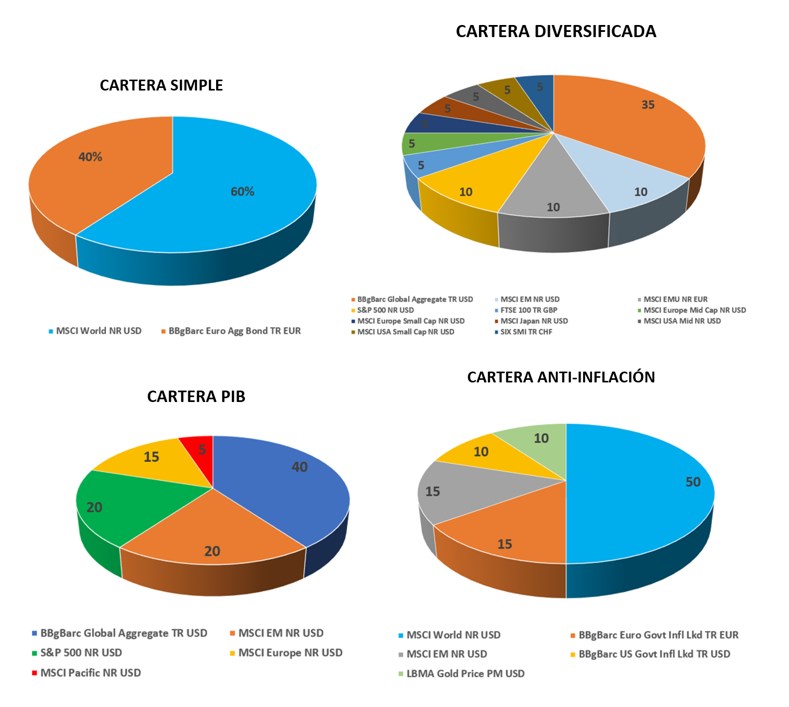

Nuestras cuatro carteras modelo indexadas (puede leer aquí el artículo en las que explicamos su construcción) han tenido un comportamiento bastante bueno desde 2016. En este artículo compararemos su rentabilidad. En un primer paso, compararemos las carteras entre sí. A continuación, analizaremos cómo se han comportado las carteras frente a los índices mixtos clásicos de renta variable y renta fija. A continuación, compararemos su rendimiento con 3 categorías mixtas de Morningstar (que están compuestas por fondos de gestión activa) y, por último, compararemos nuestras carteras con el rendimiento de una serie de destacados fondos de gestión activa.

La "Cartera Anti-inflación" se impone en rentabilidad

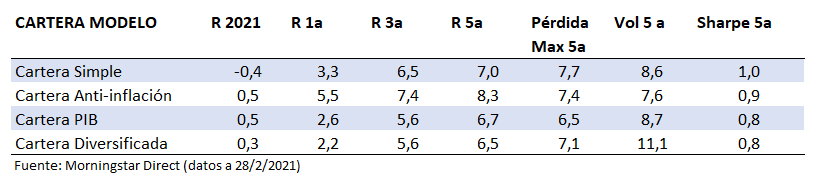

Pasemos ahora al historial de resultados de las carteras indexadas. ¿Cuál de las cuatro carteras ha sido la más rentable? En los últimos cinco años, el rendimiento ha sido decente en todos los casos. Los rendimientos anualizados han oscilado entre el 8,6% y el 10,2%. Teniendo en cuenta los elevados pesos de renta variable, de al menos el 60%, esto no es sorprendente en periodos de mercados bursátiles al alza.

La cartera más rentable es la orientada a la protección contra la inflación. Ganó un 10,21 por ciento anual desde 2016. Este récord de rentabilidad no se debe tanto al hecho de que la franja de bonos -solo el 25 por ciento del peso de la cartera- esté formada por valores de protección contra la inflación, sino más bien a la elevada ponderación de la renta variable, del 65%. El peso del oro del diez por ciento también contribuyó a un resultado significativamente mejor que los bonos, cuya ponderación es mayor en las otras 3 carteras. A modo de recordatorio, en los últimos cinco años, el MSCI World ha ganado un 14% anual y el MSCI Emerging Markets casi un 16% anual. Estos índices tienen una ponderación del 50% y el 15%, respectivamente, en la cartera de protección contra la inflación.

Los bonos ligados a la inflación sólo han dado resultados en los últimos meses; durante la mayor parte de la historia de la cartera han estado a la zaga de los índices tradicionales de bonos. Por el momento, la modesta subida de precios de este año respalda la tesis de esta cartera, que contrarresta activamente la cara fea de la inflación y protege así la cartera de la subida de los rendimientos de los bonos.

Por supuesto, el excelente rendimiento de la cartera anti-inflación también se refleja en las cifras de riesgo: La volatilidad es la más alta de las cuatro carteras modelo y sólo la “Cartera Diversificada”, con una alta proporción de acciones pequeñas, mostró pérdidas máximas (ligeramente) mayores. La pérdida máxima aquí no es una cifra abstracta como la volatilidad, sino que indica lo alta fue la pérdida real entre 2016 y 2021. El ratio de Sharpe de 1,02 muestra que estos riesgos han merecido la pena en los últimos cinco años; ninguna otra de las cuatro carteras tiene una rentabilidad ajustada al riesgo tan alta.

La segunda mejor rentabilidad en los últimos cinco años la obtuvo la “Cartera Simple”. En este caso, la ganancia fue del 8,8% anual. Esta cartera se benefició de la elevada ponderación de la renta variable (60%). Durante la mayor parte de los últimos cinco años, el índice de bonos en euros (Bloomberg Barclays Euro Aggregate) se benefició ampliamente de la caída de los rendimientos de los bonos. Es cierto que el rendimiento relativamente débil de la “Cartera Simple” este año muestra que las pérdidas en los bonos clásicos pueden ser a veces considerables con una duración de más de 7,5 años.

La rentabilidad de la “Cartera Diversificada” fue la más débil de las cuatro; sin embargo, la diferencia con la “Cartera PIB” sólo ascendió a siete puntos básicos al año. No obstante, esta última cartera presenta el segundo ratio de Sharpe más elevado de las cuatro debido a una volatilidad inferior a la media.

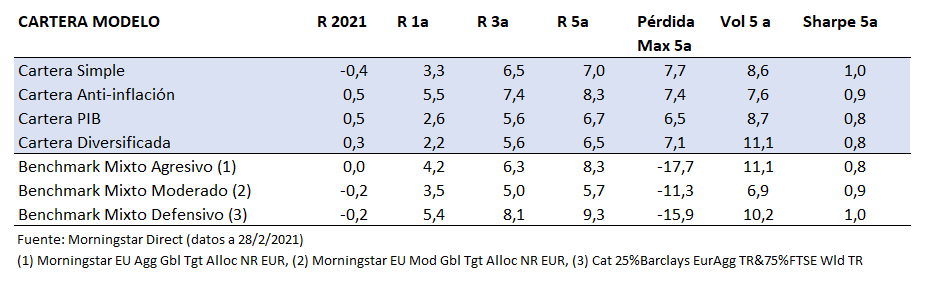

Carteras modelo frente a sus índices

Ningún ETF es mejor que su índice. Esta obviedad se debe a la constatación de que los índices no tienen ningún coste de reajuste y no hay comisiones de gestión que reduzcan la rentabilidad. Nuestras cuatro carteras modelo de índices también tienen que compensar esta desventaja: tienen unos costes del 0,5% anual. Por lo tanto, es aún más destacable que las cuatro carteras de índices hayan podido seguir bastante bien el ritmo de los índices equilibrados de orientación global que consisten en un índice de acciones (FTSE All World) y el índice de bonos Bloomberg Barclays Euro Aggregate. Mientras que el índice agresivo tiene una asignación de renta variable del 75%, el porcentaje de riesgo del índice equilibrado es del 50%.

La tabla muestra que el mejor rendimiento de los últimos cinco años lo obtuvo el índice mixto agresivo, que ganó un 11,6% al año. Si se observa el coeficiente de renta variable de algo más del 80 por ciento en los últimos tiempos (antes del reajuste mensual), se explica la ventaja bastante elevada sobre las 4 carteras modelo.

En general, nuestras carteras salen bastante bien paradas frente a los índices mixtos: aunque van por detrás del índice agresivo, las cuatro carteras están por delante del índice 50/50 de renta variable/renta fija en el balance a cinco años. Sin embargo, en términos de riesgo ajustado, los índices mixtos están en su mayoría claramente por delante. Es interesante observar el rendimiento de este año: los índices mixtos, que se basan en los bonos tradicionales en la parte de renta fija, están en desventaja en la actual corrección de los bonos. No es de extrañar que nuestra cartera de protección contra la inflación, con su ratio de vinculación a la inflación del 25%, haya sido la que mejor se ha comportado en las primeras seis semanas de 2021.

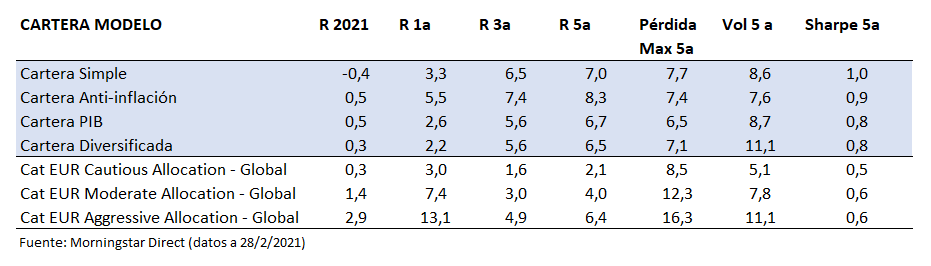

Las carteras indexadas superan a los fondos mixtos tradicionales

Aunque la carrera entre las carteras indexadas y los índices mixtos está reñida, la ventaja de las carteras estables y de bajo coste es evidente en la comparación de rentabilidad con las tres categorías de fondos mixtos de Morningstar: Agresivo Euro, Moderado Euro y Flexible Euro (cada una de ellas invirtiendo globalmente). Los ratios de Sharpe de las cuatro carteras indexadas están muy por encima de los de los fondos mixtos de gestión activa, siendo especialmente llamativo el débil historial de la categoría de mixto flexible.

En términos de rentabilidad, las cuatro carteras indexadas también están muy por encima de los fondos mixtos de gestión activa en estos últimos 5 años. Es probable que las comisiones del 0,5% anual hayan sido el factor decisivo en este caso: los fondos mixtos de gestión activa tienen unos costes medios de al menos el 1,5%; los fondos mixtos agresivos - sin añadir los costes de transacción - a menudo rozan la marca del dos por ciento de comisiones.

Sólo en los últimos 12 meses el grupo de fondos mixtos agresivos ha sido capaz de superar a nuestras carteras indexadas, principalmente debido a la asignación de acciones de casi el 80%. Es probable que la reciente debilidad del precio del oro también haya contribuido a que la “Cartera Anti-inflación” esté por detrás de los fondos mixtos agresivos en los últimos 12 meses y de nuevo este año.

Conclusión

La conclusión tranquilizadora para los aficionados a la inversión diversificada y eficiente es, por un lado, que los bajos costes, la amplia diversificación y las bajas tasas de rotación producen buenos resultados, especialmente a largo plazo. Esto queda ilustrado por la impresionante rentabilidad de las carteras indexadas frente a los fondos de gestión activa, tanto ajustados al riesgo como sin él.

Por otra parte, resulta sorprendente a primera vista que las cuatro carteras modelo estén muy correlacionadas entre sí, aunque tengan enfoques diferentes: una cartera mundial simple 60/40 de acciones y bonos que consta de sólo dos inversiones, una cartera altamente diversificada que consta de once índices, y dos carteras que simulan la ponderación del PIB y la protección contra la inflación, respectivamente.

La razón es que las cuatro carteras comparten un elevado porcentaje de activos de riesgo: tienen una gran proporción de acciones. El objetivo principal de estas carteras a largo plazo es generar una alta rentabilidad. Los pesos de bonos no contradicen esto. Lo importante que son los bonos puede verse en el rendimiento de los últimos 12 meses, cuando algunos índices bursátiles sufrieron caídas de hasta el 40% durante la crisis del coronavirus.

Pero la alta correlación no significa que las cuatro carteras sean intercambiables. La “Cartera Anti-inflación” ganó un 58% acumulado en los últimos cinco años, mientras que la “Cartera PIB” sólo subió un 47%. Aunque una alta correlación implica que la tendencia va en la misma dirección, no significa que las oscilaciones al alza y a la baja sean de la misma magnitud.

Esto deja claro para quién son adecuadas estas carteras modelo como fuente de inspiración: para el inversor consciente del riesgo y que está dispuesto a aceptar pérdidas en el camino hacia su objetivo de inversión. El mismo lema se aplica desde luego a las cuatro carteras modelo: sin riesgo, no hay rentabilidad.

El autor o autores no poseen acciones de ninguno de los valores mencionados en este artículo. Conozca la política editorial de Morningstar.