"Tener miedo cuando todos son codiciosos, ser codicioso cuando todos tienen miedo". Este comentario de Warren Buffett puede que encuentre toda su razón después de la reciente corrección del mercado de valores. La caída ha afectado a muchos sectores de actividad y ha llevado a la aparición de muchos valores de calidad infravalorados, según los datos que manejamos en Morningstar.

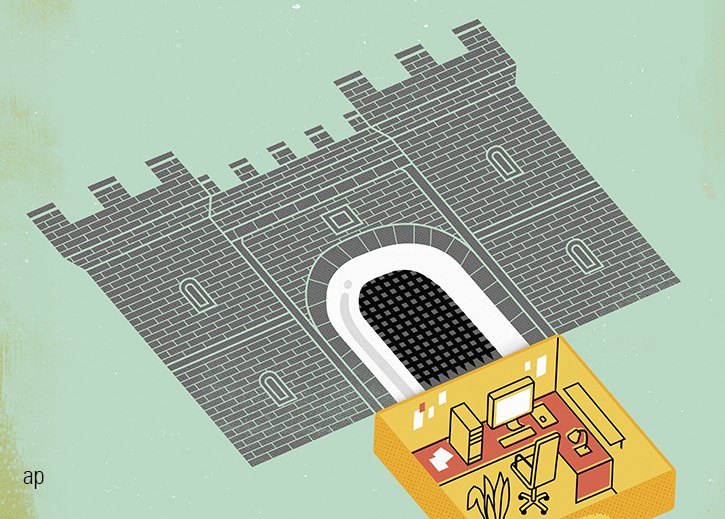

Un título de calidad es típicamente el de una compañía que tiene una muralla competitiva estrecha ("Narrow Moat") o amplia ("Wide Moat"). La ventaja competitiva también debe tener una perspectiva estable o positiva (sin degradación a la vista). La noción de "Moat", tomada de Warren Buffett, se refiere a la idea de que una empresa, a través de un sólido posicionamiento competitivo, será capaz de crear valor sostenible para sus accionistas. El crecimiento de sus beneficios debería lógicamente traducirse en un aumento de su cotización.

A fecha del 9 de noviembre, nuestra base de datos mostraba 63 acciones europeas con estas características, un número particularmente alto, incluso en comparación con anteriores episodios de corrección bursátil (en abril de 2016, sólo encontramos 13 acciones europeas con estas características en nuestra base de datos).

Estos valores tienen un descuento medio del 23%, y algunas acciones están especialmente baratas, sobre todo en el sector industrial, como es el caso de Kion o GEA Group, que están viviendo una historia de reconversión y cotizan con descuentos del 44% y 41%, respectivamente.

El sector de la salud, que ha mostrado una relativa capacidad de recuperación en la recesión, también está bien representado. Bayer es el valor mayor descuento, afectado por los riesgos legales tras la adquisición de la estadounidense Monsanto.

El sector bancario está igualmente bien representado. Sufre de una falta total de interés por parte de los inversores, mientras que se supone que los bancos se beneficiarán de la subida de los tipos de interés a largo plazo.

Algunos títulos aparecen por primera vez en nuestra tabla. Es es el caso de Atos, un grupo francés de servicios informáticos, que cotiza con un descuento del 14% sobre nuestra estimación del valor razonable. La razón de ello es una advertencia sobre sus ventas, ya que el grupo ha reducido su previsión de crecimiento orgánico para el ejercicio en curso y el siguiente y ha subrayado que su margen de explotación se situará en el extremo inferior del rango previsto.

El grupo inmobiliario Unibail-Rodamco-Westfield (URW) también hace su aparición, con un 10% de descuento. Tras su fusión con la australiana Westfield, URW es uno de los mayores operadores de centros comerciales del mundo, con una cartera estimada de 61.000 millones de euros. El grupo se enfrenta a dos tipos de retos: a corto plazo, el aumento de las tipos (generalmente adverso para las empresas inmobiliarias) y a largo plazo, los cambios en los patrones de consumo con el desarrollo del comercio electrónico, lo que plantea la cuestión del atractivo de los centros comerciales.

Nuestra metodología