:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XLSY65MOPVF3FIKU6E2FHF4GXE.png)

Por ahora, parece que la inflación volverá a la normalidad sin recesión.

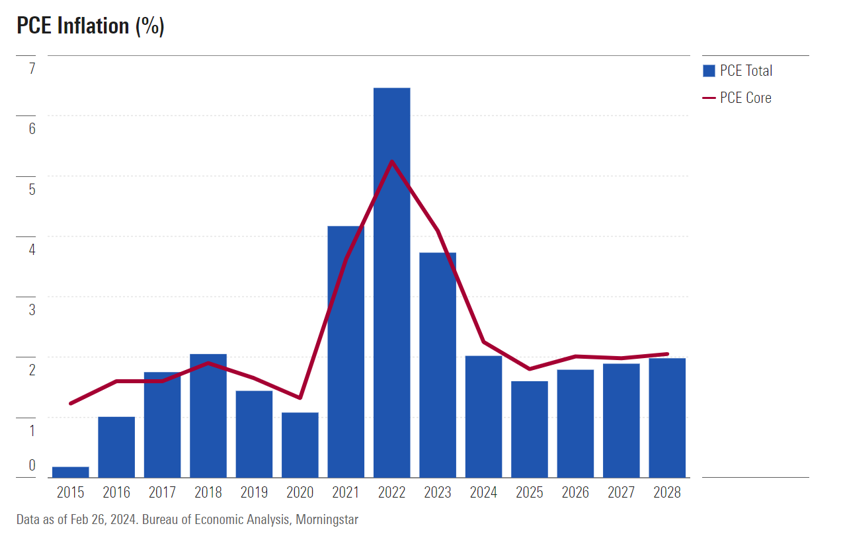

Como esperábamos, la inflación cayó bruscamente en 2023 tras alcanzar en 2022 su nivel más alto en más de 40 años. En 2024, prevemos que la inflación vuelva a niveles normales, en línea con el objetivo de inflación del 2% de la Reserva Federal.

En nuestras últimas Perspectivas Económicas, detallamos que la caída de la inflación se ha visto impulsada principalmente por la reversión de los picos de precios debidos a las resoluciones de la cadena de suministro y por la ralentización del ritmo de crecimiento económico a causa del endurecimiento de la Reserva Federal.

Prevemos una inflación media del 1,9% entre 2024 y 2028, justo por debajo del objetivo de inflación del 2,0% fijado por la Reserva Federal.

Si la inflación resulta más difícil de lo esperado, la Reserva Federal está dispuesta a hacer todo lo necesario, incluso inducir una recesión, para reducir la inflación al 2%. Pero nuestra hipótesis de base es un aterrizaje suave, con la inflación volviendo a la normalidad a pesar de una desaceleración modesta y temporal del crecimiento del producto interior bruto.

La inflación general se ha desplomado desde mediados de 2022

El índice de precios de los gastos de consumo personal, o índice PCE, que es nuestra medida de inflación preferida (y la de la Reserva Federal), cayó de un máximo del 7,1% de crecimiento interanual en junio de 2022 a sólo el 2,3% en enero de 2024.

La inflación del Índice de Precios de Consumo, que presenta algunas diferencias metodológicas con el PCE, ha caído de forma aún más drástica en términos anualizado. Había alcanzado una tasa más elevada (8,9%) debido a una mayor ponderación de la energía. En enero de 2024, la inflación interanual del IPC fue del 3,1%.

La inflación subyacente también ha seguido una tendencia a la baja gradual desde principios de 2022, aunque su descenso es menos impresionante en comparación con la inflación general. Dado que la inflación subyacente elimina el impacto de la volatilidad de los precios de los alimentos y la energía, los economistas suelen utilizarla como una medida más limpia de la tendencia subyacente de la inflación. La inflación subyacente del IPC fue del 2,8% interanual en enero de 2024, ligeramente superior a la tasa de inflación general. La inflación subyacente del IPC es algo superior, del 3,9% interanual, debido a una mayor ponderación de la vivienda.

Categorías que han desempeñado un papel destacado en el exceso de inflación

El salto postpandémico de la inflación comenzó con sólo un puñado de categorías de gasto.

El exceso de inflación (la diferencia entre la inflación acumulada y su media prepandémica) fue de sólo 5,7 puntos porcentuales en el primer trimestre de 2022. En aquel momento, los bienes duraderos, la energía y la alimentación en el hogar representaban casi el 70% de ese exceso de inflación, a pesar de representar sólo el 20% del consumo total.

Desde entonces, la inflación se ha extendido a otras categorías. Estas otras categorías, que incluyen la vivienda, los vehículos, etc., representan ahora cerca de la mitad del exceso de inflación. Aun así, la deflación parcial en estas categorías ha contribuido a frenar sustancialmente la tasa de inflación general. En nuestra opinión, la inflación en estas categorías es más bien un efecto de recuperación puntual.

Dónde esperamos que la inflación caiga más en 2024-28

Dado el papel que desempeñan las perturbaciones de oferta específicas de cada sector en la generación de una inflación históricamente elevada, adoptamos un enfoque ascendente para prever la inflación de los próximos cinco años. Es decir, empezamos por examinar los componentes subyacentes y seguimos con las tendencias macroeconómicas.

Aquí es donde esperamos la mayor caída de la inflación (y a veces la deflación absoluta) entre 2024 y 2028:

Bienes duraderos: Las principales limitaciones de la oferta están desapareciendo. En particular, es probable que el mercado de semiconductores pase de la escasez a la saturación en los próximos años. La normalización de los patrones de gasto (vuelta a los servicios) también está aliviando la presión sobre los precios de los bienes. Esperamos que alrededor de un tercio del exceso de inflación en bienes duraderos desaparezca en 2027.

Alimentación y energía: Esperamos que los precios disminuyan a medida que el sector se adapte a las perturbaciones derivadas de factores como la guerra de Ucrania y acontecimientos puntuales como el brote de gripe aviar altamente patógena en 2022, que elevó especialmente los precios de los huevos y las aves de corral.

Vivienda: La inflación de la vivienda se ha acelerado notablemente en el último año, pero no esperamos que esto dure. Suponiendo que el crecimiento de los alquileres de mercado no se reacelere, es inevitable que la inflación de la vivienda vuelva a la normalidad.

En todos los demás componentes del índice de precios de los gastos de consumo personal, esperamos que el crecimiento moderado de los salarios y la ausencia de interrupciones duraderas de la oferta mantengan la inflación en niveles contenidos. Y el crecimiento de la economía muy por debajo de su potencial hasta 2024 provocará una presión deflacionista generalizada.

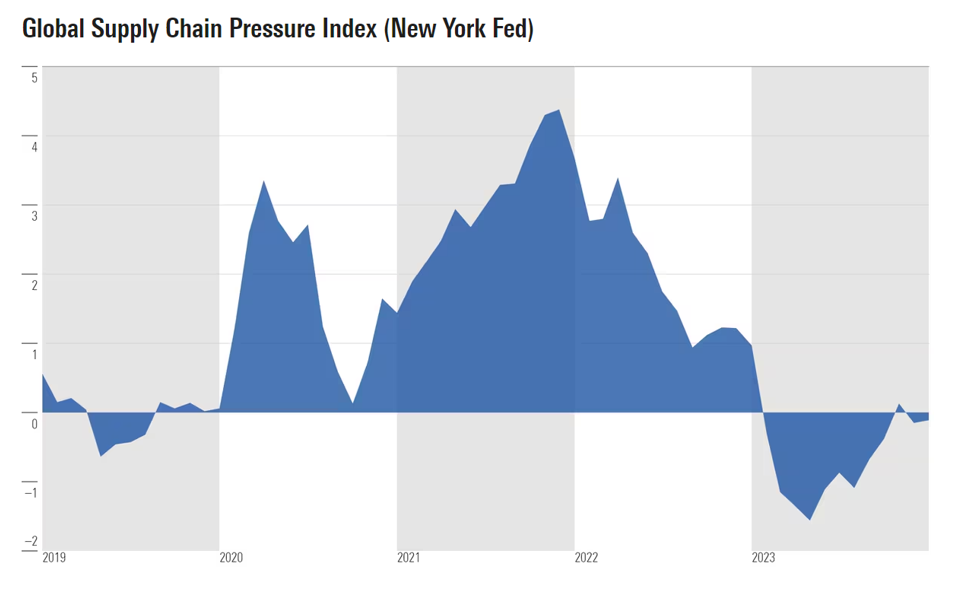

El alivio de la cadena de suministro hará bajar los precios de los bienes

Numerosas interrupciones de la producción y la logística han contribuido a la inflación de los bienes duraderos y otros sectores de la economía. Pero las cadenas de suministro se están recuperando a medida que la demanda se normaliza y la capacidad se pone al día: El Índice de Presión de la Cadena de Suministro Global del Banco de la Reserva Federal de Nueva York muestra que las condiciones de la cadena de suministro están más o menos en línea con los niveles prepandémicos.

Hay más ayuda en camino. Un indicador de la logística es que en los próximos años se entregarán suficientes portacontenedores para ampliar la flota actual en un 30%. Y la capacidad de fabricación está creciendo en Estados Unidos y otras grandes economías, como China.

Otras conclusiones clave sobre las cadenas de suministro son:

La mejora de la cadena de suministro no se reflejará plenamente en una bajada de precios inmediata, al igual que los precios de los bienes básicos no alcanzaron su nivel máximo hasta aproximadamente un año después de que se produjera la parálisis de la cadena de suministro.

Los precios de producción para el transporte han caído en comparación con hace un año, al igual que los precios de importación.

Los elevados márgenes brutos de los minoristas siguen apuntalando los altos precios al consumo.

Inflación del mercado de la vivienda a partir de 2024

Dado que los índices de precios reflejan el coste de la vida y que la mayoría de la gente no firma un nuevo contrato de alquiler ni compra una casa nueva cada año, los precios de la vivienda en los índices de precios tardan en reflejar las condiciones cambiantes del mercado. Por esta razón, la inflación del IPC sigue siendo bastante elevada debido al aumento acumulado de los alquileres de mercado desde 2021.

Dicho esto, esta es la situación actual del mercado de la vivienda:

Los alquileres de mercado se están desacelerando bruscamente en respuesta a la caída de la demanda de vivienda y el aumento de la oferta de apartamentos. El crecimiento de los alquileres cayó a sólo un 1,7% interanual en diciembre de 2023, desde su máximo del 15,7% en febrero de 2023. Esto está provocando que el refugio del IPC finalmente se desacelere, lo que esperamos que persista durante el próximo año hasta que la inflación de la vivienda vuelva a la normalidad.

Esperamos que los precios de la vivienda caigan, ya que la debilidad de la demanda de vivienda seguirá pesando sobre los precios de la vivienda. Esperamos que los precios de la vivienda se mantengan prácticamente planos en términos nominales durante los próximos años y que, por tanto, converjan en gran medida hacia la tendencia prepandémica. Esto devolverá el índice de vivienda del IPC a la normalidad.

Unos precios de la vivienda más bajos también ayudarán a que la asequibilidad de la vivienda vuelva a niveles más razonables. Desde el punto de vista de los costes, unos precios de la vivienda más bajos deberían resultar más apetecibles para los constructores, ya que la relajación de las restricciones de la oferta reduce el coste de los insumos de construcción.

Un aterrizaje suave es nuestra hipótesis de base para la inflación en 2024

Nuestra hipótesis de base es que la inflación volverá a la normalidad en 2024, aunque el crecimiento del PIB real siga siendo positivo en términos interanuales: un "aterrizaje suave".

En el último año, la inflación ha caído alrededor de 300 puntos básicos, incluso cuando el crecimiento del PIB real se ha acelerado. Este comportamiento ha desafiado las predicciones de los partidarios de la estanflación, que pensaban que sería necesaria una profunda recesión económica para erradicar la inflación arraigada. En cambio, la relación inflación-PIB ha sido muy favorable, gracias a la relajación de las restricciones de la oferta, como habíamos previsto desde hace tiempo.

Aun así, nos ha sorprendido la resistencia del crecimiento económico frente a las agresivas subidas de tipos de la Fed. Esto significa que ha aumentado la probabilidad del escenario de "recalentamiento", en el que la economía crece a un ritmo vertiginoso y la inflación se mantiene en el rango del 3%-4%.

Seguimos pensando que las subidas de tipos de la Fed ejecutadas hasta ahora acabarán por frenar lo suficiente el crecimiento del PIB y que la inflación caerá al 2% (evitando al mismo tiempo una recesión franca). Los efectos de estas subidas de tipos se siguen acumulando en toda la economía a medida que los prestatarios pasan a tipos de interés más altos y agotan sus colchones financieros.