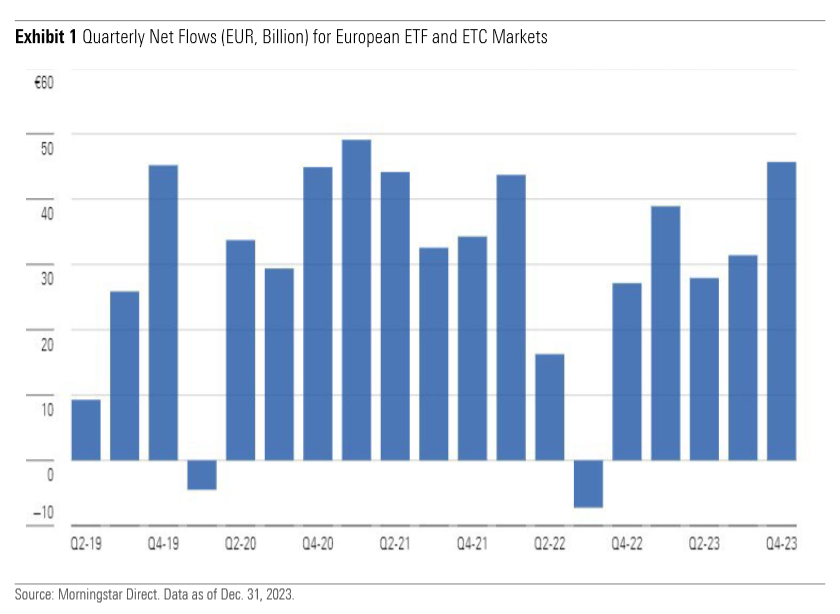

Los mercados europeos de fondos cotizados (ETF) y materias primas cotizadas (ETC) cerraron 2023 con entradas récord en el último trimestre del año.

Los ETFs europeos registraron entradas por valor de 45.700 millones de euros en el cuarto trimestre, lo que supone un salto del 45,5% respecto al trimestre anterior, cuando los mercados habían absorbido fondos por valor de 31.400 millones de euros, según muestran los nuevos datos de Morningstar correspondientes a finales del año pasado.

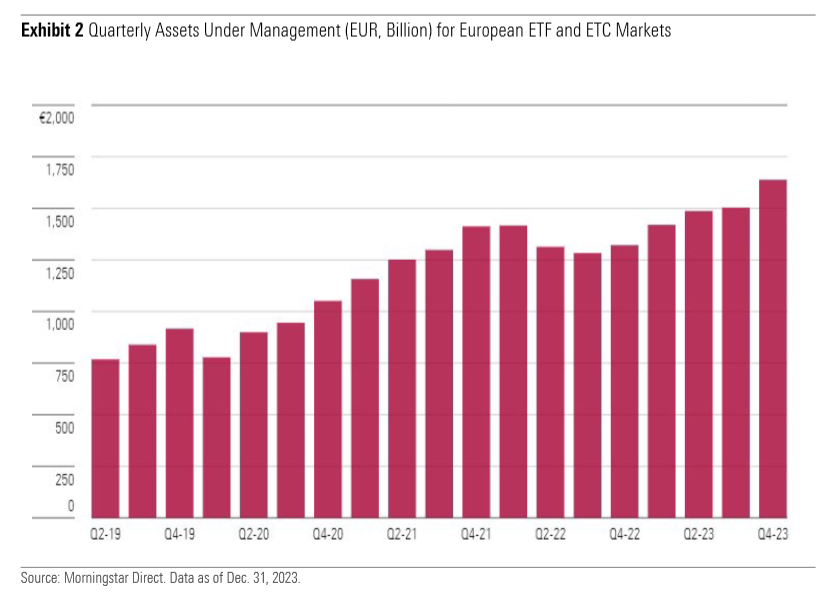

En conjunto, los ETFs y ETCs cerraron el año con unos activos totales de 1,64 billones de euros, lo que supone un aumento del 9% con respecto a los niveles del 3T, que fueron de 1,5 billones de euros.

¿Por qué los ETF terminaron el año en lo más alto?

Gran parte del repunte se debió al dinamismo de los mercados de renta variable, que generó generosos flujos de entrada. La renta variable europea se benefició de un sentimiento más optimista respecto a los recortes de tipos en 2024, gracias al enfriamiento de la inflación y a la aceptación gradual de que la economía estadounidense bien podría ejecutar el llamado "aterrizaje suave".

En 2023, los ETF de renta variable aportaron 89.700 millones de euros de flujos, un 73% más que los máximos de 2022 (51.800 millones de euros). A finales de año, los ETF de renta variable representaban la gran mayoría de los activos de ETF, con un total de 1,12 billones de euros en el cuarto trimestre.

¿Dónde colocaron los inversores su dinero en ETF?

Los datos de Morningstar muestran que el grueso de los flujos hacia ETFs y ETCs europeos correspondió a los que ofrecen exposición a los mercados desarrollados, siendo EE.UU. el destino preferido.

La categoría Morningstar de renta variable blend de gran capitalización estadounidense encabezó la liga de flujos trimestrales con 16.600 millones de euros. Aunque se trata de una categoría en la que suele dominar Estados Unidos, los ETF de renta variable blend de gran capitalización mundial ocuparon el segundo lugar con entradas de 8.700 millones de euros.

Una categoría cuyos flujos fueron mayores de lo esperado fue la de renta variable japonesa de gran capitalización. Los ETF invertidos en acciones japonesas ingresaron unos 2.000 millones de euros en el cuarto trimestre, lo que eleva el total anual de entradas en estos productos a 31.500 millones de euros.

Como Morningstar argumentó el año pasado, el estancamiento de la economía japonesa ha dado paso a una revolución en el gobierno corporativo, mientras que la caída en desgracia de China ha aumentado el atractivo del país.

Como era de esperar, China fue rechazada por los inversores en el cuarto trimestre, aunque el Reino Unido y Alemania experimentaron cierto malestar inversor. Estas dos últimas categorías cerraron 2023 con salidas netas de 300 y 1.200 millones de euros, respectivamente.

Por su parte, los ETFs del mercado monetario registraron entradas de 5.100 millones de euros, un 171% más que en 2022. Esto se debió a la fuerte demanda de estrategias de duración ultracorta, según los analistas de Morningstar.

Las entradas en productos de renta fija también experimentaron un aumento espectacular, con un total de 57.200 millones de euros. Esto supuso un aumento del 72% respecto a los 33.200 millones de euros registrados en 2022. En el cuarto trimestre, los flujos hacia ETFs de renta fija ascendieron a 14.000 millones de euros, frente a los 12.200 millones del tercer trimestre.

"Otros bonos", una categoría formada por clases de acciones con cobertura de divisas de ETF con exposición a numerosos mercados de renta fija, encabezó la lista de los 10 principales flujos de entrada en el cuarto trimestre, con 4.190 millones de euros.

Pero los ETFs de renta fija privada también obtuvieron buenos resultados, con 3.400 millones de euros en el cuarto trimestre. Esta categoría fue también la mayor del mercado europeo de ETFs de renta fija, con unos activos de 51.000 millones de libras esterlinas y unos flujos anuales totales de 11.000 millones de euros a finales de año.

Salidas en los ETFs de oro

Como era de esperar, las categorías de bonos a corto plazo sufrieron en el cuarto trimestre, lo que podría indicar que los inversores esperan que los tipos de interés bajen pronto.

Los bonos del Estado a corto plazo en dólares, los bonos a muy corto plazo en dólares y los bonos corporativos a corto plazo en euros fueron las categorías más afectadas, con salidas de 0.540 millones de euros, 0.720 millones de euros y 1.280 millones de euros, respectivamente.

Los ETCs y ETFs de materias primas también sufrieron fuertes salidas de 4.900 millones de euros en el cuarto trimestre. En 2023, los inversores retiraron 9.200 millones de euros de ETFs y ETCs de materias primas, y los activos totales de los productos se desangraron en 4.000 millones de euros, hasta un total final de 101.000 millones de euros.

Gran parte de las salidas se vieron favorecidas por los metales preciosos, y especialmente por los productos expuestos al oro. Sin embargo, esto podría ser otra señal de las esperanzas de los inversores para 2024, ya que abandonan el activo refugio.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/T2LGZCEHBZBJJPPKHO7Y4EEKSM.png)