:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/QFQHXAHS7NCLFPIIBXZZZWXMXA.jpg)

La respuesta corta es: Sí, porque la fuerza motriz del repunte de diciembre no ha cambiado. Los inversores siguen creyendo que los recortes de tipos llegarán en 2024 y esperan el efecto positivo que esto tendrá en la economía.

Creemos que tanto los mercados europeos como los estadounidenses están ligeramente sobrevalorados, pero esto no debería impedir que los mercados sigan subiendo si el impulso es suficientemente fuerte. Por supuesto, existen riesgos, especialmente en Europa, si la economía subyacente se debilita aún más o si los recortes de los tipos de interés no llegan como se esperaba. Aunque vemos numerosas oportunidades en todos los sectores, creemos que algunos de los de orientación más defensiva, como el consumo defensivo o la sanidad, ofrecen una cobertura atractiva en este escenario.

La historia no ha cambiado

En la base del repunte del mercado a finales de 2023 estaba la creencia de que los bancos centrales recortarían los tipos a principios de 2024. Así que la primera pregunta que debemos hacernos es si esta situación ha cambiado... y no lo ha hecho. En todo caso, los datos recientes han reforzado el argumento a favor de recortar los tipos.

En Europa, los índices de gestores de compras son débiles, sobre todo en el sector manufacturero. También lo es el PIB, que de hecho se volvió negativo hacia finales de 2023. El mercado de trabajo, aunque tenso en términos históricos, sigue siendo lo bastante flojo como para que los banqueros centrales no teman los efectos de una subida de tipos. Del mismo modo, la inflación se ha acercado lo suficiente al codiciado nivel del 2% como para que les preocupe menos que vuelvan las presiones como consecuencia de los recortes de los tipos de interés.

En los EE.UU., la economía está ciertamente más caliente, pero el mercado laboral se ha relajado lo suficiente, y el clamor de un aterrizaje suave puede ser suficiente para empujar a los banqueros centrales hacia al menos algunos recortes de tipos.

Sentimiento inversor

A pesar de los datos económicos negativos de gran parte de 2023, los mercados mantuvieron sus niveles históricamente altos, y tanto los índices europeos como los estadounidenses alcanzaron o al menos se acercaron a máximos históricos durante el año. La razón de ello es la esperanza de un 2024 más brillante con tipos de interés más bajos, lo que permite a los inversores mirar más allá de unas condiciones económicas débiles.

Ahora que por fin hemos entrado en 2024 y estamos más cerca que nunca de esas tan cacareadas bajadas de tipos, es muy difícil que los inversores pierdan la fe.

¿Cuánto pueden subir los mercados?

Cuando los mercados cotizan con descuento respecto a nuestras estimaciones de valor razonable, es muy fácil señalar un nivel y decir "ahí es donde podrían llegar los mercados". Pero ahora que tanto los mercados estadounidenses como los europeos cotizan por encima de su valor razonable, es imposible cuantificar hasta dónde podrían llegar. El famoso inversor Howard Marks explicó bien el comportamiento de los mercados cuando los describió como un péndulo que oscila entre estar sobrevalorado e infravalorado, pasando muy poco tiempo entre medias.

En última instancia, creemos que los mercados acaban volviendo a sus estimaciones de valor razonable, pero reconocemos que conocer una estimación de valor razonable no ayuda a calcular el momento oportuno del mercado. No vemos el mercado actual como una oportunidad para simplemente "dar marcha atrás al camión", pero también sabemos que el momentum es una fuerza poderosa que podría elevar los mercados muy por encima de sus estimaciones de valor razonable durante algún tiempo.

¿Qué podría ir mal?

Con el catalizador abrumadoramente positivo de los recortes de los tipos de interés que nos esperan en 2024, señalar los posibles escollos no es tarea fácil. En EE.UU., la relativa fortaleza de la economía y de los mercados laborales podría ir en contra del escenario central de recorte de tipos.

La Fed sigue preocupada por la reaparición de tasas de inflación elevadas y un recalentamiento de la economía. Cualquier indicio de ello en 2024 podría asustar a la Fed y hacer que mantuviera o incluso subiera los tipos de interés, lo que presionaría a los mercados de renta variable.

Mientras tanto, en Europa, los riesgos apuntan en la dirección opuesta, ya que su economía se tambalea al borde de la recesión, de modo que cualquier recorte de los tipos de interés podría llegar demasiado tarde para detener un desplome económico. Aunque la mayoría de los inversores pasan por alto los últimos datos económicos negativos, esto podría cambiar si los datos se deterioran lo suficiente.

¿Dónde invertir?

Dado que los mercados cotizan ligeramente por encima de sus valores razonables y que persisten los riesgos para las optimistas perspectivas de los inversores, ¿dónde invertir en 2024?

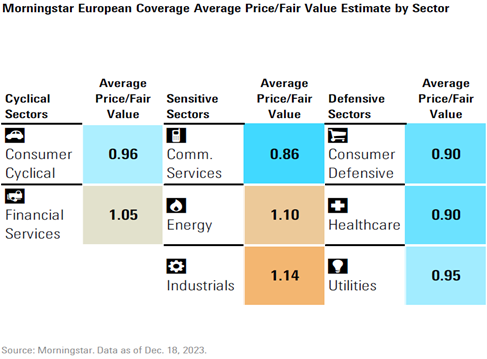

A pesar de que los mercados en su conjunto están bastante bien valorados, existe una gran disparidad entre sectores. En Europa, los sectores industrial y energético están sobrevalorados en más de un 10%. En EE.UU., la tecnología y la industria son los dos sectores sobrevalorados, con una prima del 5-9% según nuestras estimaciones ascendentes. Esto contrasta fuertemente con las valoraciones de sectores como el consumo defensivo y la sanidad en Europa, y el inmobiliario o los materiales básicos en Estados Unidos.

Aunque algunas de las áreas atractivas que hemos mencionado están muy expuestas al ciclo, otras, como los servicios públicos y la sanidad, tienen algunas cualidades defensivas sólidas que los inversores harían bien en recordar si el camino hacia un aterrizaje suave no fuera tan suave como se esperaba.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/KIQMCCUZ2RGWZKSCKM2Z4ZULFU.png)