Principales métricas Morningstar para Apple

- Fair value: 160 USD

- Morningstar rating: 2 Stars

- Economic moat: Wide

- Uncertainty rating: Medium

Hemos aumentado nuestra estimación del valor razonable de las acciones de Apple (AAPL), de 150 a 160 dólares, tras la revisión de nuestra previsión de ventas previstas para los próximos cinco años.

También hemos rebajado nuestra calificación de incertidumbre, de Alta a Media, dada nuestra mayor convicción en la capacidad de la empresa para compensar las fluctuaciones del gasto de los consumidores con movimientos de precios y una mayor diversificación de la oferta.

Creemos que Apple seguirá dominando como proveedor de ecosistemas tecnológicos y que merece un Economic moat de Wide. Mantenemos sin cambios la calificación de Asignación de capital de Ejemplar, debido a la sólida trayectoria inversora de la empresa, que le ha permitido mantener una ventaja competitiva dentro del sector.

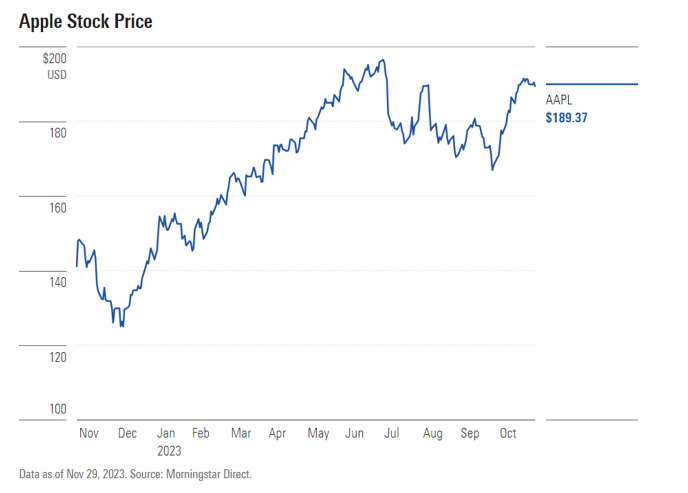

Creemos que Apple es una empresa con unos fundamentales excelentes, pero seguimos considerando elevado el precio al que cotizan sus acciones. Su valor de mercado ha subido más de un 40% en 2023 (en dólares a 29/11/2023), impulsado por el lanzamiento de nuevos productos y la mejora del entorno macroeconómico. En esencia, creemos que el precio de las acciones de Apple ha superado a sus fundamentales y sugerimos a los inversores que esperen a una corrección del precio antes de tomar una posición en el valor.

Creemos que Apple ha establecido una ventaja competitiva en el sector de la electrónica de consumo al centrarse en un ecosistema estrechamente integrado de hardware, software y servicios. El iPhone es el núcleo de este ecosistema, lo que da a la empresa un fuerte poder de fijación de precios y le ayuda a fidelizar a sus clientes.

Nos impresiona la destreza de Apple en el diseño, tanto de hardware como de software, y creemos que es producto de una elevada inversión en investigación y desarrollo. Apreciamos la decisión de la empresa de internalizar la mayor parte del desarrollo de sus chips, ya que esto le da más oportunidades de personalización de sus productos y una mayor capacidad para diferenciarse. De este modo, también reduce su dependencia del ciclo económico.

Apple se centrará en el desarrollo de chips y la IA

A medio plazo, esperamos que Apple se centre en el desarrollo interno de chips y en los avances en inteligencia artificial, y que la empresa siga pagando generosos dividendos.

Nuestras preocupaciones se refieren a los riesgos geopolíticos y regulatorios, aunque no creemos que amenacen la ventaja competitiva o foso de la empresa. La cadena de suministro de Apple está muy concentrada en China y Taiwán, y los cambios en el statu quo actual en estas regiones podrían perjudicar su suministro.

Hasta ahora, Apple ha sabido gestionar su compleja cadena de suministro y está tomando medidas para diversificar sus suministros en nuevas regiones. Se ha visto perjudicada por intervenciones reguladoras; sin embargo, no vemos más regulaciones perjudiciales en el horizonte y creemos que la empresa está trabajando para seguir reforzando la fidelidad de sus clientes añadiendo nuevos dispositivos y servicios a su ecosistema.

Según nuestras estimaciones, los servicios serán el segmento que más contribuya a los ingresos de Apple y prevemos para ellos un crecimiento del 7%.

Oportunidades en dispositivos

Esperamos que los dispositivos wearables de Apple registren las mayores tasas de crecimiento, del orden del 17% hasta 2028, debido principalmente a las ventas de los nuevos auriculares Vision Pro, que estimamos podrían alcanzar los 30.000 millones de dólares en el ejercicio 2028. Mientras que esperamos un crecimiento inferior al 10% para el Apple Watch y los AirPods.

En cuanto a los demás productos de hardware de Apple, Mac e iPad, vemos un crecimiento medio de los ingresos para los próximos cinco años del 6% y el 3%, respectivamente. Esperamos que el segmento Mac logre mayores ingresos a corto plazo debido a la recuperación cíclica del gasto en PC, mientras que esperamos que el crecimiento del iPad sea más lento, pero con una penetración continuada en los clientes empresariales.