:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/7WLK3HWLZBFR7NKI45PXWUD6OI.jpg)

Principales Métricas Morningstar para Nvidia

- Fair Value Estimate: 480 USD

- Morningstar Rating: 3 stars

- Morningstar Economic Moat Rating: Wide

- Morningstar Uncertainty Rating: Very High

Lo que pensamos de los resultados de Nvidia

Como era de esperar, Nvidia (NVDA) presentó unos resultados extraordinarios para el trimestre de octubre, que superaron las previsiones. Las perspectivas de la empresa para el cuarto trimestre fiscal también superaron nuestras expectativas anteriores.

Nvidia es claramente el proveedor dominante de unidades de procesamiento gráfico, o GPU, desplegadas en centros de datos, y no prevemos que la empresa pierda su supremacía a corto plazo.

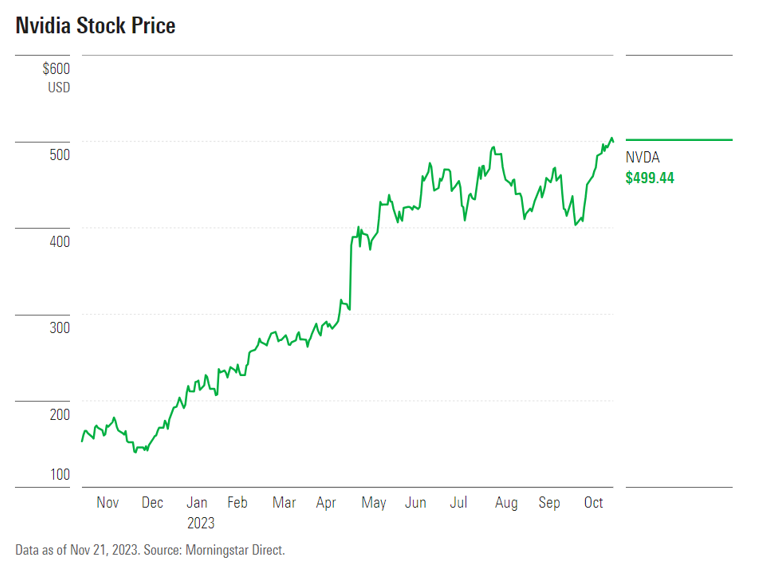

Mantenemos nuestra estimación de valor razonable en 480 dólares y consideramos que las acciones tienen una valoración justa. También mantenemos nuestra calificación de incertidumbre muy alta, ya que el calendario y la magnitud del futuro crecimiento de las GPU de inteligencia artificial siguen sin estar claros para nosotros, especialmente dadas las recientes restricciones estadounidenses a la venta de chips en China. Dicho esto, el informe de resultados de Nvidia nos da un pequeño impulso de confianza en que la empresa pueda alcanzar nuestra proyección de 100.000 millones de dólares de ingresos por centros de datos en el año fiscal 2028, frente a los apenas 15.000 millones del año fiscal pasado y nuestra estimación de 46.000 millones de este año.

Los ingresos en el trimestre de octubre fueron de 18.100 millones de dólares, un 34% más de forma secuencial, un 206% más de forma interanual y por encima de las previsiones y de nuestra estimación de 16.000 millones de dólares.

Los ingresos de los centros de datos, impulsados por la insaciable demanda de GPU de inteligencia artificial, siguen siendo los únicos que importan, en nuestra opinión, con unos ingresos de 14.500 millones de dólares, un 41% más de forma secuencial y un 279% más de forma interanual. La demanda de GPU de IA procede de todo tipo de clientes: la nube, las empresas de Internet de consumo y las empresas.

El fuerte poder de fijación de precios de Nvidia en sus GPU se mantiene intacto, ya que el margen bruto ajustado aumentó hasta el 75% y el margen operativo ajustado se situó en el 64%, por encima de las previsiones del 72,5% y el 53%, respectivamente.

Nvidia prevé unos ingresos de 20.000 millones de dólares en el trimestre de enero, lo que supondría un aumento del 10% secuencial y del 230% interanual. Dentro de los ingresos, estimamos que los procedentes de los centros de datos ascenderán a 16.800 millones de dólares, lo que supone un aumento interanual del 366%. Un descenso significativo de los ingresos procedentes de China se verá compensado por un fuerte crecimiento en el resto del mundo. Se prevé que el margen bruto ajustado sea del 75,5%, y prevemos un margen operativo ajustado excepcional del 65% el próximo trimestre.