:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/54RIEB5NTVG73FNGCTH6TGQMWU.png)

Hace casi un año, ChatGPT se lanzó al público. El consiguiente auge de la inteligencia artificial (IA) ha impulsado grandes subidas en el mercado bursátil y, en cierto modo, expectativas aún mayores.

"Aunque en los últimos años han surgido muchas innovaciones tecnológicas interesantes, el auge de la IA generativa podría ser el más impactante desde los albores de Internet", afirma Brian Colello, director del sector tecnológico de Morningstar.

"Actualmente, el catalizador más importante en el sector tecnológico es la IA generativa", afirma Dan Romanoff, analista senior de Morningstar Research Services.

"Las empresas de software están desarrollando e incorporando capacidades de IA de nueva generación dentro de sus soluciones. Los proveedores de servicios en la nube están introduciendo nuevos servicios y aumentando su capacidad. Las empresas de semiconductores, en particular Nvidia (NVDA), están experimentando un aumento de la demanda de aplicaciones de IA y chips para centros de datos."

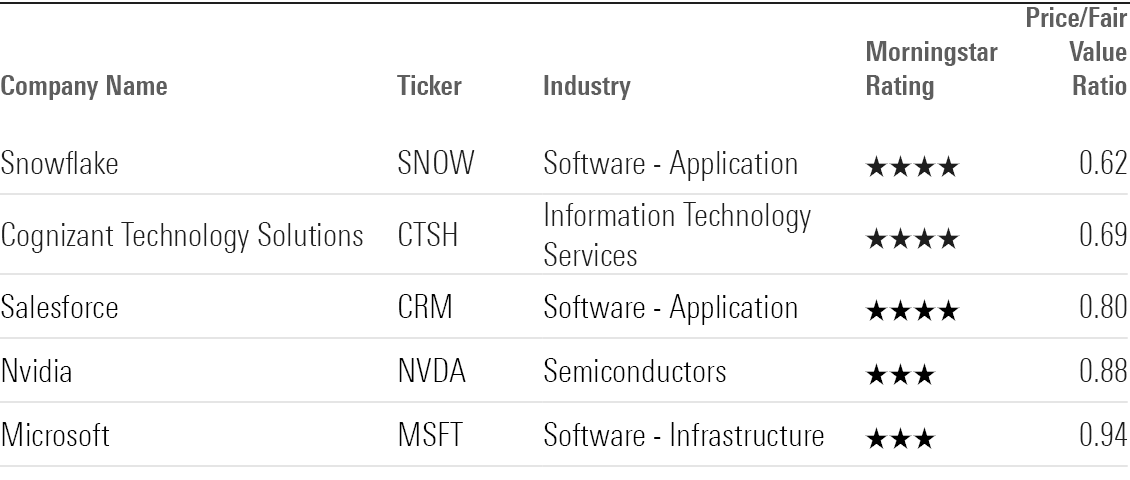

Los inversores se han fijado en este tema y, durante la primera mitad de 2023, las acciones de las empresas consideradas con potencial de IA subieron con fuerza. Sin embargo, según los analistas de Morningstar, algunas de las principales empresas del sector siguen infravaloradas.

Acciones de IA infravaloradas

• Snowflake (SNOW);

• Cognizant Technology Solutions (CTSH);

• Salesforce (CRM).

Y, por supuesto, hay dos grandes nombres conocidos que los inversores que buscan valores de IA no pueden ignorar. Ambos cotizan a valores razonables.

• Nvidia (NVDA);

• Microsoft (MSFT).

Cómo invertir en acciones de IA

The underlying question for many investors is how to play the AI boom. "We expect AI implementations across all types of software, services, business processes, and consumer experiences," says Colello.

"These ongoing AI investments should provide upside for semis and the related supply chain, data management vendors, cloud computing and infrastructure leaders, software vendors, and IT services firms."

Morningstar analysts have broken the AI space down into four broad themes: generative AI, AI data and infrastructure, AI software, and AI Services. Within those are further subthemes. Here are some examples of subthemes, with representative stocks:

• Procesadores de semiconductores – Nvidia (NVDA);

• Fabricantes de chips – Taiwan Semiconductor Manufacturing (TSM);

• Proveedores de equipos de chips – Applied Materials (AMAT);

• Fabricantes de chips periféricos – Marvell Technology (MRVL);

• Infraestructura de centros de datos – Arista Networks (ANET).

El rally de los valores de IA

El auge de las acciones de IA despegó tras el lanzamiento de ChatGPT, que permite al público acceder a herramientas de IA para su uso personal. Esto avivó aún más la carrera existente entre las empresas por ofrecer sus propias versiones de ayudantes de IA dentro de sus productos y plataformas.

El aumento de la popularidad y la demanda de IA se refleja en el rendimiento del Morningstar Global Next Generation Artificial Intelligence Index, que ha subido un 64,7% en 2023 hasta el 16 de noviembre, en comparación con la ganancia del 18,4% del Morningstar US Market Index durante el mismo período. Antes de este año, el índice superaba al mercado general en el periodo de 12 meses anterior, con una subida del 50,7% frente al 13,7% del mercado general.

Morningstar Global Next Gen AI

Fuente: Morningstar Direct, Morningstar Indexes

Valores de IA infravalorados

Hemos analizado el índice Next Gen AI en busca de nombres destacados infravalorados. De los 49 valores del índice, 38 están cubiertos por analistas de Morningstar. Los grandes repuntes de 2023 han dejado a algunos en territorio sobrevalorado, como Broadcom (AVGO) (que ha subido un 77% este año), Arista (que ha subido un 77%) y Palantir Technologies (PLTR) (que ha subido un 211%).

Hasta la semana pasada, Advanced Micro Devices (AMD) se contaba entre los nombres infravalorados. Pero con un reciente impulso al alza que significó un repunte de más del 80% de ganancias en 2023, sus acciones se movieron a un territorio correctamente valorado. Colello destaca el potencial de AMD como juego de IA: "debería emerger como el segundo fabricante de chips por detrás de NVDA para procesadores de IA".

Sin embargo, ocho valores siguen considerados como infravalorados, con calificaciones Morningstar de 4 o 5 estrellas. El valor más infravalorado es Snowflake, que cotiza con un descuento del 38%.

Colello destaca tres de estas empresas por tener temas dominantes de IA en sus perspectivas. También incluimos a Nvidia y Microsoft, dado su papel clave en el desarrollo de la IA.

Artificial Intelligence Stocks

Snowflake

• Fair Value Estimate: $231.00;

• Economic Moat: None

"En poco más de 10 años, Snowflake ha culminado en una fuerza que está lejos de fundirse, en nuestra opinión. A medida que las empresas siguen migrando sus cargas de trabajo a la nube pública, han surgido importantes obstáculos que comprometen el rendimiento de las consultas de datos, generan elevados costes de transformación de datos y arrojan datos erróneos. Snowflake trata de resolver estos problemas con su plataforma, que ofrece a todos sus usuarios acceso a su lago de datos, almacén y mercado en varias nubes públicas. Creemos que Snowflake tiene un enorme recorrido de crecimiento futuro y debería emerger como una potencia de datos en los próximos años.

"El auge de la nube pública ha dado lugar a una creciente necesidad de acceder a los datos de diferentes bases de datos en un solo lugar. Un almacén de datos puede hacer esto, pero todavía no satisface todas las necesidades de datos de la nube pública, en particular en la creación de conocimientos de IA. Los lagos de datos resuelven este problema almacenando datos sin procesar que se introducen en modelos de IA para crear perspectivas. Estos conocimientos se alojan en un almacén de datos que se puede consultar fácilmente. Snowflake ofrece una plataforma de lago y almacén de datos que reduce significativamente los costes de propiedad para las empresas.

"Aún más valioso, en nuestra opinión, es que la plataforma de Snowflake es interoperable en numerosas nubes públicas. Esto permite que las cargas de trabajo de Snowflake rindan para sus clientes sin un esfuerzo significativo para convertir las arquitecturas de lago de datos y almacén para que funcionen en diferentes nubes públicas."

Cognizant Technology Solutions

• Fair Value Estimate: $94.00

• Economic Moat: Narrow

"Creemos que Cognizant se encuentra en una situación muy similar a la de otras empresas de servicios informáticos que cubrimos, en el sentido de que se beneficiarán de la IA porque las empresas recurrirán a ellos para implantar soluciones de IA, que pueden ser muy complejas y entrañar muchos riesgos".

"Además, muchas empresas de servicios informáticos tienen sus propias soluciones de IA (como la solución Neuro AI de Cognizant). Aunque consideramos que todo el sector sale beneficiado, Cognizant destaca porque creemos que está significativamente infravalorada debido a un descuento inmerecido por los errores que la empresa cometió en el pasado, cuando fue más lenta a la hora de desarrollar soluciones en la nube".

"Asignamos a Cognizant un estrecho moat, derivado de sus activos intangibles y de los costes de cambio de cliente asociados a sus servicios. Sus activos intangibles proceden de su experiencia técnica, adquirida al poner en práctica soluciones empresariales en cientos de empresas y perfeccionar sus soluciones con cada nueva implantación. Un ejemplo de ello son sus potentes servicios de IA".

Salesforce

• Fair Value Estimate: $255.00

• Economic Moat: Wide

"Creemos que Salesforce representa una de las mejores oportunidades de inversión a largo plazo en software, especialmente porque la empresa debería ofrecer a los inversores un buen equilibrio entre el crecimiento de los ingresos y la mejora de la rentabilidad. Aunque el crecimiento de los ingresos se ha desacelerado con el tiempo, creemos que un nuevo enfoque en la expansión de los márgenes debería seguir componiendo un fuerte crecimiento de los beneficios en los próximos años. Según nuestro modelo, la tasa de crecimiento anual compuesta a cinco años para los ingresos totales será del 12% hasta el ejercicio fiscal 2028, y creemos que se verá impulsada por la fortaleza de las nubes de plataformas y marketing, junto con la innovación en IA.

"Salesforce no ha causado el mismo revuelo que otros proveedores de software en los últimos meses con varios anuncios de IA. No tiene por qué, ya que ha sido líder en IA durante años. La empresa presentó por primera vez Einstein en 2016, y desde entonces se ha integrado en la plataforma de la empresa, y ha estado disponible en todas las nubes de la empresa durante años. En la actualidad, Einstein realiza 194.000 millones de predicciones cada día, en comparación con los 8.500 millones de búsquedas en Internet de Google al día, por lo que la escala implicada ya es enorme.

"Consideramos que la llegada de AI Cloud es importante tanto para Salesforce como para sus clientes, ya que permite a los clientes utilizar grandes modelos lingüísticos proporcionados por Salesforce, traídos por ellos mismos o de terceros proveedores, como OpenAI. Para fomentar la confianza -que creemos que es fundamental para garantizar la aceptación del cliente- AI Cloud utiliza técnicas para evitar que los datos de la empresa sean vistos por Salesforce y que se ingieran en LLM genéricos, convirtiéndose así en parte de la IA más amplia."

Nvidia

• Fair Value Estimate: $480.00

• Economic Moat: Wide

"Nvidia cuenta con un amplio margen económico, gracias a su claro liderazgo en GPU y en las herramientas de hardware y software necesarias para hacer posible el crecimiento exponencial del mercado de la IA. A largo plazo, esperamos que los titanes tecnológicos se esfuercen por encontrar segundas fuentes o soluciones internas para diversificarse y alejarse de Nvidia en IA, pero lo más probable es que estos esfuerzos mermen, pero no suplanten, el dominio de la compañía".

"Nvidia fue pionera en el hardware de GPU de IA, pero lo más importante es que desarrolló una plataforma de software propia, Cuda, y estas herramientas permiten a los desarrolladores de IA crear sus modelos con Nvidia. Creemos que Nvidia tiene una ventaja en hardware y se beneficia de los elevados costes de cambio de los clientes en torno a Cuda, lo que hace improbable que otro proveedor de GPU emerja como líder en el entrenamiento de IA".

"Creemos que las perspectivas de Nvidia estarán ligadas al mercado de la IA, para bien o para mal, durante bastante tiempo. Esperamos que los principales proveedores de la nube sigan invirtiendo en semiconductores internos (con Google y Amazon a la cabeza), mientras que los titanes de la CPU AMD e Intel trabajarán en GPU y aceleradores de IA para centros de datos. Sin embargo, consideramos que las GPU y Cuda de Nvidia son los líderes del sector, y la enorme valoración de la firma dependerá de si la empresa puede mantenerse a la cabeza del pelotón (y durante cuánto tiempo)."

Microsoft

• Fair Value Estimate: $370.00

• Economic Moat: Wide

"Microsoft es uno de los dos proveedores de nube pública que pueden ofrecer una amplia variedad de soluciones de plataforma como servicio/infraestructura como servicio a escala. Gracias a su inversión en OpenAI, la empresa se ha convertido en líder en IA. La empresa también ha cosechado un gran éxito en la venta a los usuarios de versiones de Office 365 más caras, sobre todo para incluir funciones avanzadas de telefonía. Estos factores se han combinado para impulsar una empresa más centrada que ofrece un impresionante crecimiento de los ingresos con márgenes elevados y en expansión.

"Creemos que Azure es la pieza central de la nueva Microsoft. Aunque estimamos que ya es un negocio de aproximadamente 58.000 millones de dólares, creció a un impresionante ritmo del 30% en el año fiscal 2023. Azure tiene varias ventajas distintivas, entre ellas que ofrece a los clientes una forma indolora de experimentar y mover cargas de trabajo seleccionadas a la nube, creando entornos de nube híbrida sin fisuras. Dado que los clientes existentes permanecen en el mismo entorno de Microsoft, las aplicaciones y los datos se trasladan fácilmente de las instalaciones a la nube.

"Microsoft puede aprovechar además su enorme base instalada de soluciones como punto de contacto para un traslado a Azure. Azure también es un excelente punto de lanzamiento para las tendencias seculares en IA, inteligencia empresarial e Internet de las Cosas, ya que continúa lanzando nuevos servicios centrados en estos amplios temas".

"Elevamos nuestra estimación de valor razonable para Microsoft a 370 dólares desde 360 dólares después de que informara de buenos resultados y orientación para su primer trimestre fiscal de 2024. Las acciones han subido tras los resultados, lo que deja al valor justo dentro del territorio de las 3 estrellas. Microsoft es un nombre que queremos poseer, pero no vemos una gran oferta de valoración."

Rentabilidad de los valores de IA

Source: Morningstar Direct, Morningstar Indexes