Después de más de 10 años en los que los valores de crecimiento han dejado en la cuneta a las compañías de valor, las tornas han cambiado. El value se está poniendo al día y empieza a mostrar signos de liderazgo.

En los dos últimos años se han producido algunas de las mayores diferencias de rentabilidad a favor de los valores de crecimiento, impulsados en gran medida por gigantes tecnológicos de altos vuelos. Pero mientras los mismos valores tecnológicos se desplomaban en 2022, las acciones de valor se han mantenido alcistas durante el mercado bajista, y algunas han logrado obtener ganancias.

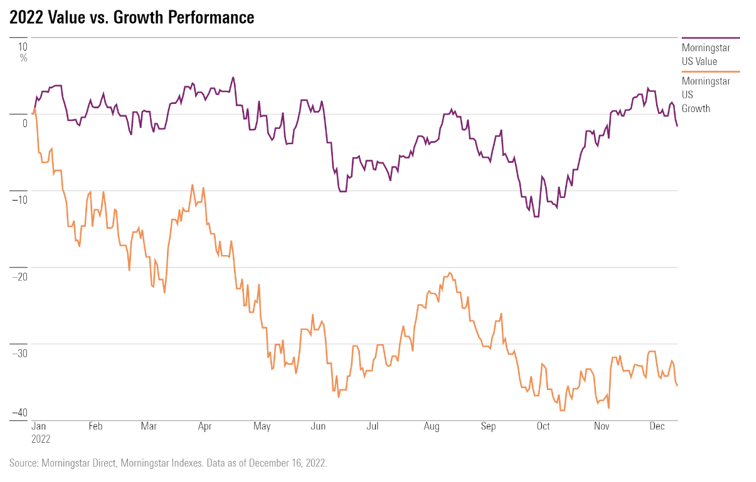

Este año, hasta el 16 de diciembre, el Morningstar US Value Index supera a su homólogo de crecimiento en 33,9 puntos porcentuales, la mayor diferencia desde el año 2000. De cara a 2022, el Morningstar US Growth Index había batido al Morningstar US Value Index en nueve de los últimos 10 años naturales.

"El regreso del value es probablemente tardío", dice Russel Kinnel, director de ratings y análisis de fondos de Morningstar. Las diferencias entre crecimiento y valor "habían llegado a ser muy extremas".

Por supuesto, la rentabilidad superior del value en 2022 ha sido relativo a las enormes pérdidas de los valores de crecimiento, y no significó que los inversores ganaran dinero necesariamente con las acciones value. El índice de valor perdió un 1,7% (en dólares) hasta el 16 de diciembre, frente a una caída del 35,5% de los valores de crecimiento.

A partir de aquí, queda abierta la cuestión de si la rentabilidad superior del value en 2022 será una consecuencia a corto plazo del mercado bajista que termina cuando las acciones hayan tocado fondo o si es el comienzo de una tendencia a más largo plazo.

Las tendencias de liderazgo entre el crecimiento y el valor tienden a cambiar en ciclos de varios años, dice Kinnel, y no está claro en qué punto del ciclo nos encontramos. Pero hay indicios de que las acciones de valor están empezando a tomar de nuevo una delantera más duradera, debido a factores como la subida de los tipos de interés y los vientos de cola para el sector energético.

Historial de rentabilidad de los índices Morningstar US Value y Growth en 2022

"Es muy difícil predecir cuándo se producirá un gran cambio", afirma Kinnel. Pero cuando se producen cambios en el liderazgo, dice, "estas tendencias pueden durar mucho más de lo que pensamos."

Acortando distancias

Según varias medidas, las acciones de valor están ahora alcanzando a las de crecimiento más allá de la rentabilidad del 2022.

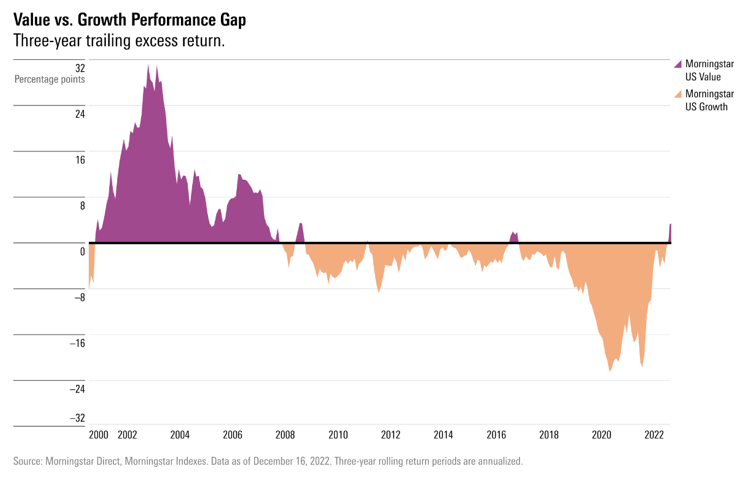

A excepción de dos breves periodos en los que los índices Morningstar de crecimiento y valor estuvieron a la par, el crecimiento ha superado sistemáticamente al value desde 2008 en periodos de tres años.

Pero ahora, para el periodo de tres años finalizado el 16 de diciembre, el Morningstar US Value Index está por delante del índice de crecimiento en 3,3 puntos porcentuales sobre una base anualizada. Por el contrario, a finales de 2021, la rentabilidad media anual a tres años de los valores de crecimiento superaba a los de valor en 19,3 puntos porcentuales.

Rentabilidades acumuladas a tres años

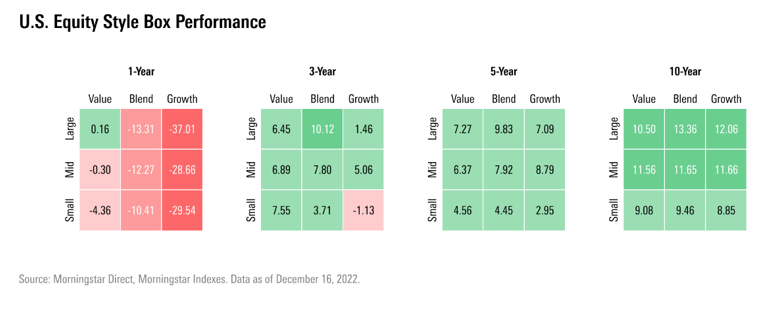

Dentro del Morningstar Style Box, los detalles muestran otras tendencias hacia una reducción de la diferencia de rentabilidad entre crecimiento y valor.

En los últimos 12 meses, la diferencia entre crecimiento y valor ha sido mayor entre los valores de gran capitalización. El Morningstar US Large Cap Value Index está 37,2 puntos porcentuales por delante del Morningstar US Large Cap Growth Index a 16 de diciembre.

Al mismo tiempo, las compañías de pequeña capitalización de estilo valor superan en 25,2 puntos porcentuales a los valores de pequeña capitalización de crecimiento, y las compañías de mediana capitalización de estilo valor superan en 28,3 puntos porcentuales a los valores de mediana capitalización de crecimiento.

Pero es un análisis retrospectivo de periodos de rentabilidad más largos lo que pone de relieve la magnitud de la recuperación de los títulos de valor frente a los de crecimiento.

A finales de 2021, el crecimiento de gran capitalización aventajaba al valor de gran capitalización en más de 14 puntos porcentuales al año sobre una base de cinco años. Ahora, a finales de 2022, las empresas de gran capitalización y de valor aventajan a los de gran capitalización de crecimiento en 0,2 puntos porcentuales al año.

Y el cuadro de estilos a 10 años hasta el 16 de diciembre muestra que las empresas de crecimiento de gran capitalización aventajan en 1,6 puntos porcentuales a las de valor en términos de rentabilidad anualizada durante la última década, por debajo de los casi 7 puntos porcentuales de finales de 2021.

¿Qué ha impulsado el rebote del value este año?

La mayor parte de la atención se ha centrado en el lado del crecimiento de la ecuación. A medida que la Reserva Federal aumenta los tipos de interés para luchar contra la inflación, los valores de crecimiento han sufrido un duro golpe, ya que unos tipos de interés más altos hacen que los flujos de caja futuros parezcan menos atractivos.

Como señaló David Sekera, estratega de Morningstar, una parte importante del atractivo de los valores de crecimiento es su potencial de beneficios futuros. Cuando los tipos son bajos, el valor de esos cuantiosos beneficios futuros es alto. Pero cuando los inversores descuentan esos beneficios futuros a una tasa más alta debido a la subida de los tipos de interés, el valor actual de estos títulos cae más y más rápido que el mercado en general, lo que provoca una caída de las cotizaciones.

Pero hay factores que también apoyan a las acciones de valor, dice Kinnel.

"Las acciones de valor suelen proceder de los sectores que funcionan bien cuando la economía crece más rápido de lo esperado. Este año, sin duda ha sido así". Kinnel señala a las aerolíneas, las siderúrgicas y las empresas basadas en materias primas como ejemplos de industrias que obtuvieron mejores resultados este año en medio de un bajo desempleo y una inflación alta, y a pesar de los persistentes temores a una recesión.

Kinnel añade que el buen año de los valores energéticos fue otro motivo, en gran medida impredecible, del buen comportamiento del value en 2022. La energía subió este año después de que la invasión rusa de Ucrania afectara a los mercados energéticos mundiales, afirma. "Son los grandes eventos macro como estos los que hacen que sea difícil para cualquiera predecir lo que sucederá en los mercados".

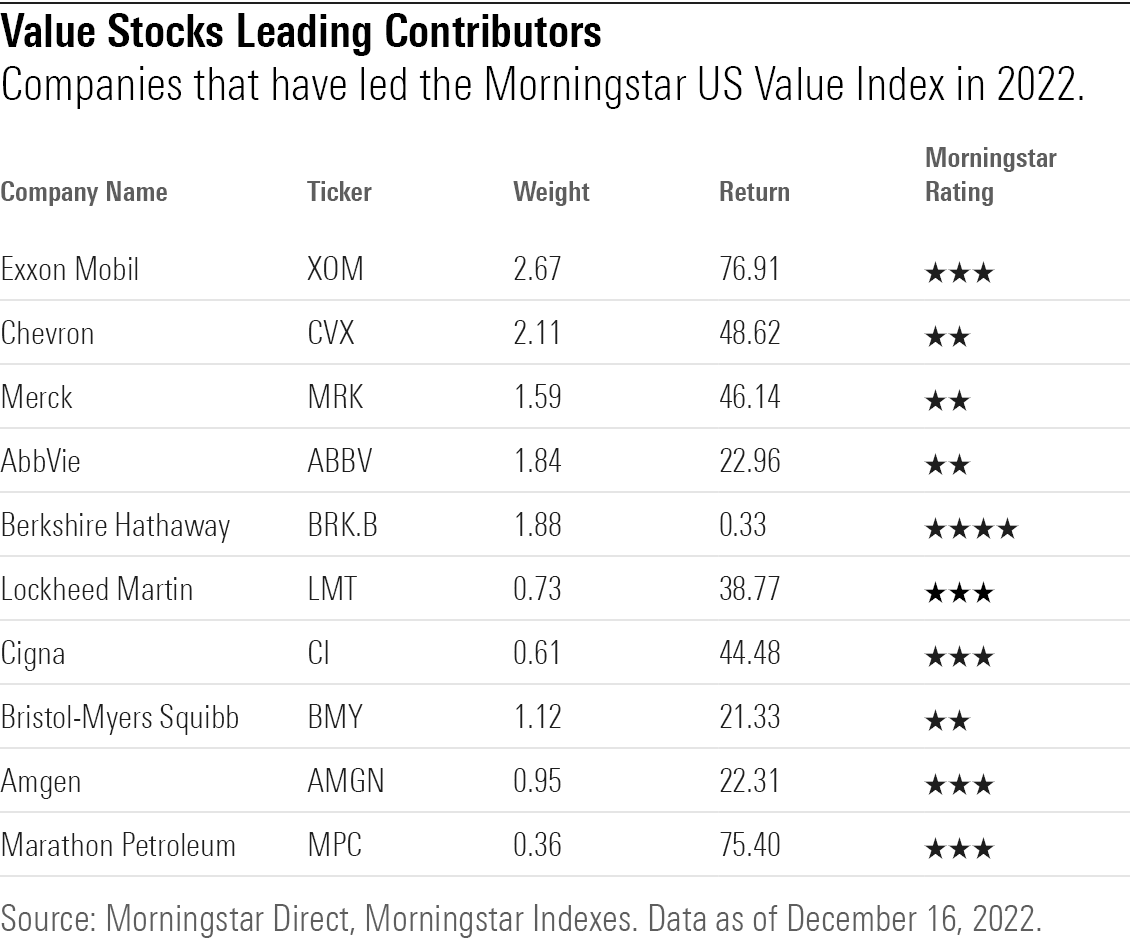

Los valores americanos más rentables del año

A nivel sectorial, el principal contribuyente al Morningstar US Value Index este año ha sido el sector energético, que ha obtenido una rentabilidad del 53,9% en dólares. El sector salud, que representa el 18,8% del índice value, obtuvo un 9,6% en 2022 hasta el 16 de diciembre. Los sectores de consumo defensivo y servicios públicos también han contribuido, con modestas ganancias de un solo dígito en el año.

Los gigantes energéticos Exxon Mobil XOM y Chevron CVX han sido los dos valores más rentables del índice value, con Exxon subiendo un 76,9% y Chevron un 48,7%.

Compañías que han liderado el índice Morningstar US Value en 2022

Valores de crecimiento a precios de saldo

Entre los valores de crecimiento, fueron principalmente los valores de tecnología y de servicios de comunicaciones los que arrastraron a la baja al índice de crecimiento. Esto incluye algunos de los mayores valores tecnológicos del mercado, como Microsoft MSFT (-26,5% desde enero), Amazon.com AMZN (-47,3%), Meta Platforms META (-64,5%) y la matriz de Google, Alphabet GOOGL (-37,7%). Cada uno de los valores cotiza ahora a precios infravalorados, con descuento según sus estimaciones de valor razonable evaluadas por los analistas Morningstar.

A los niveles actuales, las acciones de crecimiento pueden estar empezando a parecer atractivas. Pero, dice Steve Sosnick, estratega jefe de inversiones de Interactive Brokers, "en este tipo de clima, no se puede invertir sólo en crecimiento".

Los inversores deben buscar empresas con sólidos beneficios, dividendos y flujo de caja, afirma Sosnick. "Ahora todos somos inversores en valor".

Compañías que más arrastraron al Morningstar US Growth Index en 2022

¿Cuál es el futuro del valor frente al crecimiento?

Las perspectivas para el valor y el crecimiento dependen en parte de las próximas medidas políticas de la Reserva Federal, afirma Kinnel. Por un lado, "si la Reserva Federal consigue frenar la inflación sin aplastar la economía, los valores de crecimiento volverán a prosperar". Lo que es más probable, dice, es que la Fed empuje la economía a la recesión. "Eso no es bueno ni para el growth ni para el value, pero es peor para el growth".

Para las acciones en general, dice Kinnel, "es territorio traicionero hasta que la Fed deje de subir los tipos de interés". Las cosas se ven ligeramente mejor para el valor en comparación con el crecimiento, según Kinnel, pero no lo suficiente como para justificar cualquier inclinación de la cartera.

Sobre todo, dice Kinnel, "la propuesta para las acciones en general importa más que el crecimiento frente al valor". Especialmente porque el mercado ya ha caído sustancialmente, dice, "el potencial de rentabilidad a largo plazo es bastante bueno en todos los ámbitos".

Kinnel afirma que, a largo plazo, el flujo de caja y los beneficios son los que impulsan la rentabilidad. "Es un viaje muy agitado, por lo que, en general, es mejor tener pesos iguales tanto en crecimiento como en valor". Desviarse demasiado hacia un lado u otro, afirma Kinnel, significa que los inversores corren el riesgo de perderse repuntes sorprendentes y buenas rentabilidades a largo plazo.

"Los distintos sectores se turnan para liderar el mercado en momentos diferentes, y uno no quiere perderse nada", afirma. "Merece la pena estar diversificado".