El argumento original

Hace dos veranos, sugerí que el efectivo podría proteger las carteras contra la inflación. El artículo era teórico, ya que los precios llevaban tiempo estancados, pero las condiciones económicas cambian. Además, varios lectores habían expresado su preocupación por que la inflación resurgiera cuando la economía se recuperara. Tenían razón.

Mi afirmación era la siguiente: Estados Unidos había sufrido tres periodos inflacionistas durante el siglo anterior. El primero ocurrió durante y después de la Segunda Guerra Mundial. El dinero en efectivo -es decir, las letras del Tesoro u otra deuda de alta calidad a corto plazo, en lugar del dinero metido bajo el colchón- tuvo un rendimiento desastroso porque la Reserva Federal mantuvo firmemente los tipos de interés a corto plazo cerca de cero.

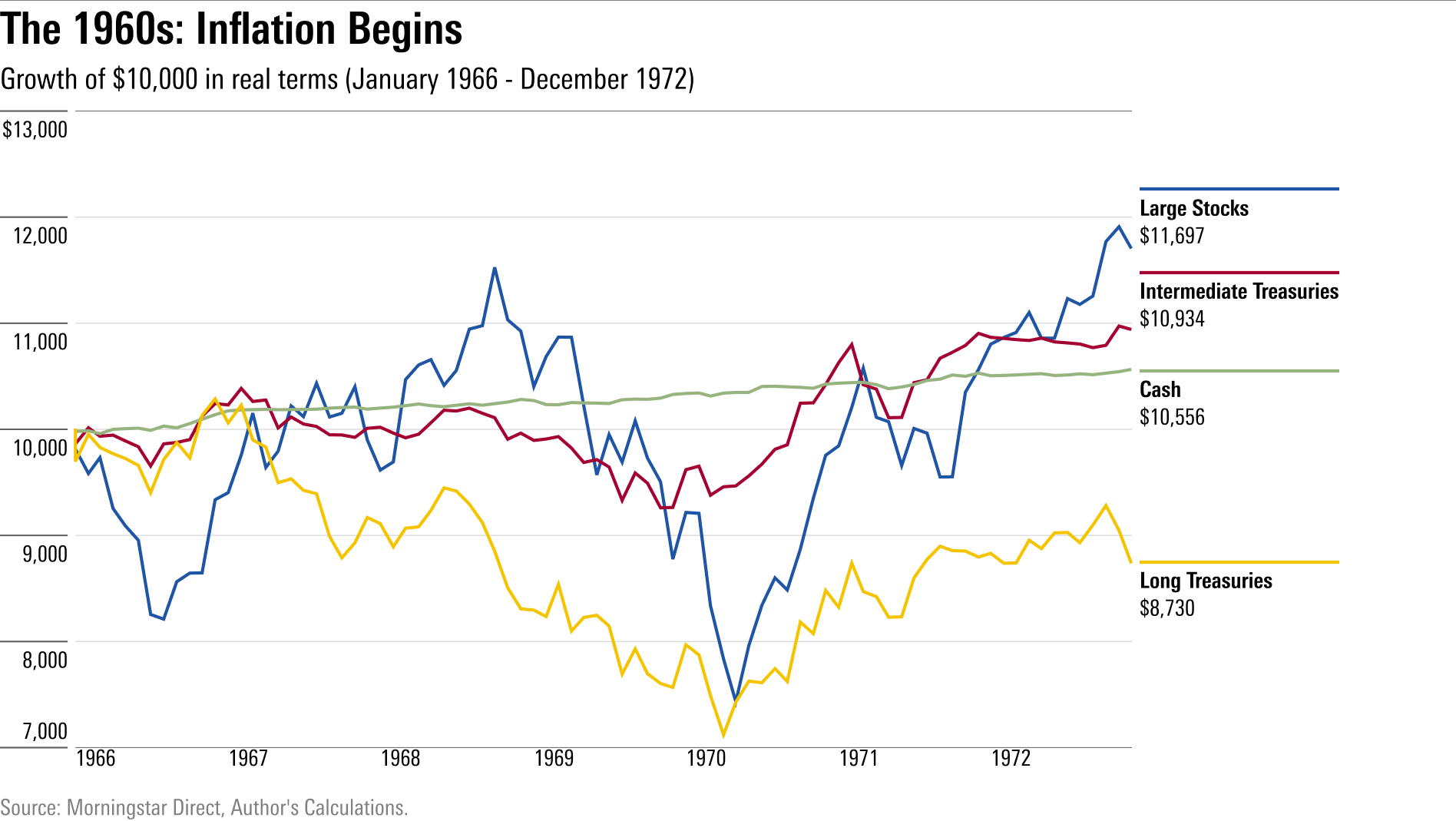

Ese episodio demostró que una alta inflación acompañada de bajos pagos es una terrible inversión (probablemente ya lo haya adivinad). La experiencia fue, sin embargo, anómala. Cuando la inflación volvió a mediados de los años 60, la Reserva Federal modificó su táctica subiendo los tipos a corto plazo. Por tanto, el efectivo pudo registrar una modesta ganancia real. Aunque el efectivo quedó por detrás de las acciones y los bonos a medio plazo, al menos evitó el destino de los bonos largos.

Gráfico del comportamiento de las acciones, bonos y efectivo entre 1966 y 1972

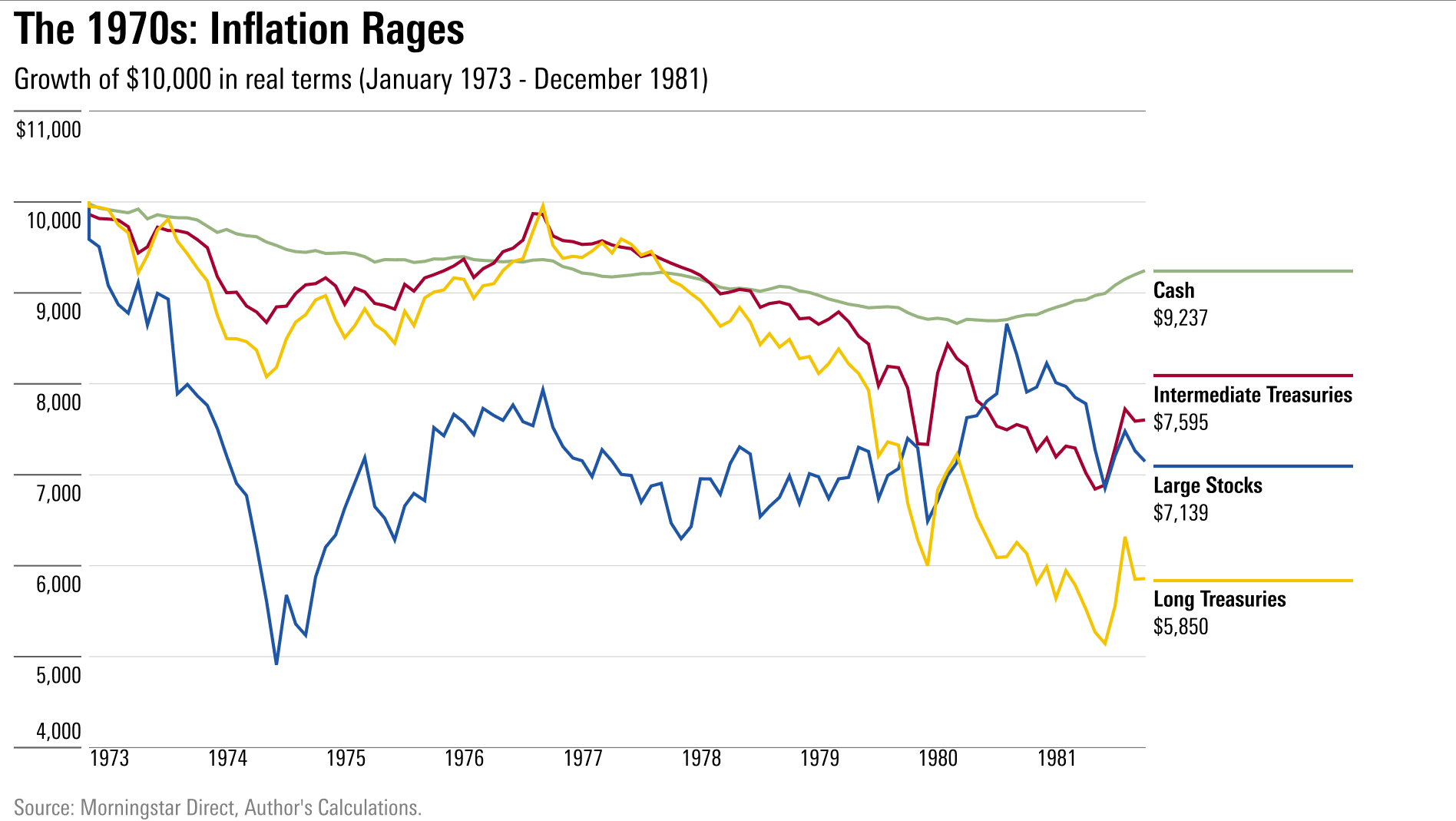

Cuando la inflación aumentó aún más, a principios de los años 70, el efectivo se convirtió en la estrella en términos relativos. Es cierto que perdió algo de poder adquisitivo a lo largo del periodo, pero superó con creces a las acciones y los bonos.

Gráfico del comportamiento de las acciones, bonos y efectivo entre 1973 y 1981

La inflación reemerge

Así terminó mi artículo de agosto de 2020. Dado que la Reserva Federal de hoy en día se propone luchar contra el aumento de los precios en lugar de ignorarlos, concluí que el dinero en efectivo probablemente resultaría una cobertura útil, en caso de que la inflación se reavivara. Es momento de comprobar esta tesis.

El primer informe de la Oficina de Estadísticas de Empleo que hizo sonar la campana de alarma de la inflación se publicó el 12 de mayo de 2021, indicando que el Índice de Precios al Consumo había subido un 4,2% en los 12 meses anteriores. Por lo tanto, mis comparaciones comienzan con esa semana. Indican cómo se han comportado las acciones, los bonos largos, los bonos intermedios y el efectivo durante el actual ciclo inflacionista (las acciones extranjeras, lamentablemente, han cotizado de forma muy parecida a sus homólogas estadounidenses).

Gráfico del comportamiento de las acciones, bonos y efectivo entre el 9 de mayo de 2021 hasta el 18 de junio de 2022

Otro éxito relativo para el cash. Una vez más, no logró generar un rendimiento real positivo, pero fue el mejor del grupo. Dejando de lado las peculiares condiciones de la Segunda Guerra Mundial, que es poco probable (¡esperamos!) que se repitan, el efectivo ha quedado tercero, primero y primero frente a la competencia convencional durante tres combates inflacionistas, y ambas victorias se produjeron por un amplio margen.

Las alternativas

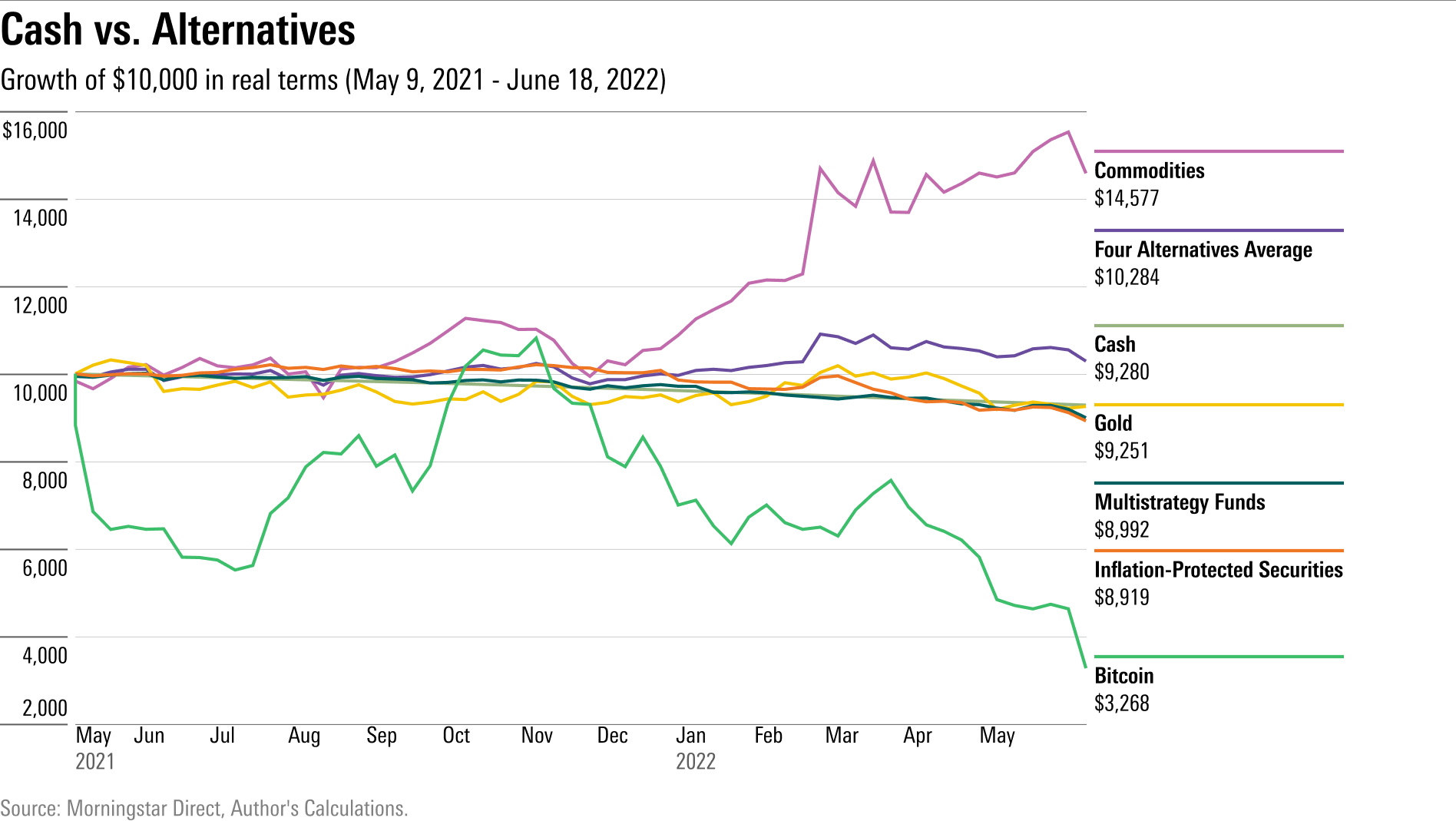

La pregunta es entonces: ¿Qué pasa con los activos no convencionales? He evaluado cinco alternativas que podrían proteger contra la inflación. Cuatro son opciones de larga trayectoria: 1) los bonos protegidos contra la inflación; 2) los fondos multiestrategia, que son fondos disponibles públicamente que emulan a los fondos hedge; 3) el oro, y 4) las materias primas (principalmente la energía). El quinto es un recién llegado, el bitcoin. Por último, he creado una inversión hipotética que posee cantidades iguales de los cuatro primeros activos, denominada cartera de cuatro alternativas.

Gráfico del comportamiento del efectivo frente a inversiones alternativas entre el 9 de mayo de 2021 hasta el 18 de junio de 2022

Las materias primas, en particular la energía, han florecido desde que se reanudó la inflación. El índice de las materias primas no sólo ha superado a todos sus rivales de inversión, sino que también ha llevado a la Cartera de las Cuatro Alternativas al segundo puesto. A continuación, el efectivo, seguido de cerca por las tres alternativas restantes. En cuanto al bitcoin... suspiro. No hace mucho tiempo, muchos expertos, incluido yo, se preguntaban si las criptomonedas podrían proteger contra un aumento imprevisto de la inflación. Ya no nos lo preguntamos.

La cartera de cuatro alternativas también habría superado al efectivo cuando la inflación prosperó en los años 70. Es cierto que aún no se habían inventado los bonos protegidos contra la inflación ni las versiones públicas de los fondos de cobertura, por lo que la cartera no podría haber existido en esa forma. Sin embargo, si se sustituyeran esas inversiones por prácticamente cualquier cosa, la cartera de las Cuatro Alternativas habría prosperado, gracias a las enormes ganancias de sus posiciones en oro y energía.

El tamaño de la muestra es pequeño, pero el patrón es sólido. Cuando la inflación ha superado las previsiones, las materias primas han prosperado. Por lo tanto, parece probable que si la alta inflación persiste -una condición que, de hecho, desafiaría las previsiones del gobierno, ya que la Oficina de Presupuesto del Congreso proyecta que la tasa de inflación de EE.UU. del próximo año será del 3,1%- la Cartera de las Cuatro Alternativas seguirá teniendo éxito. En un clima así, el efectivo debería tener un rendimiento respetable, sobre todo cuando el aumento de los tipos genere mayores pagos, pero probablemente se situaría por detrás de las carteras alternativas que contienen materias primas.

La zona de peligro

Hasta ahora, las inversiones alternativas parecen superiores al efectivo. Sin embargo, las cosas no son tan sencillas. La Cartera de las Cuatro Alternativas sólo ha sido mejor cuando la inflación ha persistido, y a menudo no lo ha hecho. En 1987, hizo sonar una falsa alarma al triplicarse abruptamente, para luego retroceder. La historia se repitió entre la primavera de 2007 y la de 2008, cuando tanto la inflación como los precios del petróleo se dispararon, antes de volver al punto de partida.

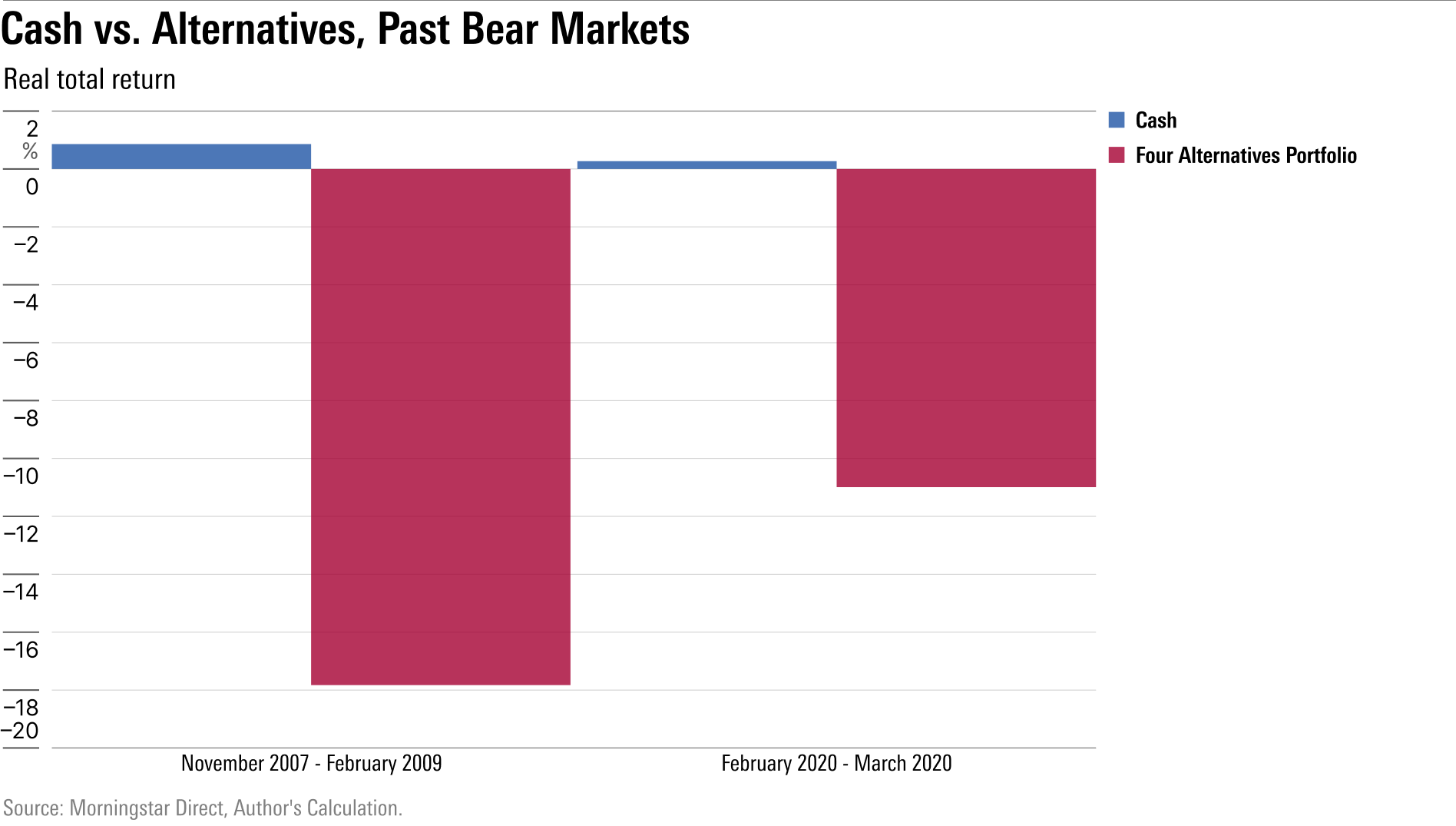

No puedo calcular el rendimiento de la Cartera de las Cuatro Alternativas cuando las acciones se desplomaron a finales de 1987, debido a la falta de datos, pero puedo ilustrar cómo se habría comportado esa inversión a lo largo de la crisis financiera de 2008, así como durante la breve pero dolorosa crisis del coronavirus de 2020. Nada bien. Nada bien.

Gráfico del comportamiento del efectivo frente a otras inversiones en los 2 últimos mercados bajistas

Resumiendo

1) Si la inflación persiste, los alternativos probablemente liderarán el camino, seguidos por el efectivo y/o las acciones, siendo los bonos intermedios algo más débiles y los bonos largos peor aún. (Sobre el destino del bitcoin, no voy a especular).

2) Si la inflación disminuye y el empleo se mantiene saludable, las acciones y los bonos deberían repuntar, y los alternativos y el efectivo se quedarían atrás.

3) Si la inflación disminuye y acecha una recesión, los bonos serán el refugio más seguro, y el efectivo le seguirá de cerca. Más atrás quedarán los alternativos, y luego las acciones.

Para mí, el efectivo es una cobertura de la inflación más atractiva que las materias primas. Aunque el efectivo no igualará el rendimiento de los alternativos si se da el primer escenario, tampoco se enfrenta a la posibilidad de que se desmorone en caso de que se produzca una recesión. Dicho esto, las alternativas son la opción más sólida para los inversores que creen realmente que la inflación está aquí para quedarse.