Ya lo han oído antes; estos son tiempos sin precedentes. Poblaciones enteras en cuarentena preocupadas por su salud y sus medios de vida, economías paralizadas casi totalmente, la rápida reconfiguración de las industrias para satisfacer las necesidades urgentes de equipo médico. Y sobre todo, una gran incertidumbre sobre cuánto tiempo va a durar esta situación.

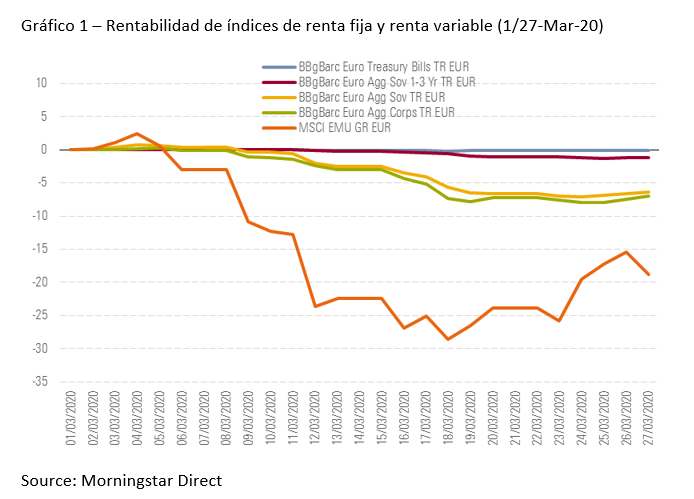

Todo esto hace que los inversores se pongan muy nerviosos. Y, sin embargo, incluso durante estos tiempos sin precedentes, los principios clave sobre el comportamiento de los activos financieros han seguido siendo válidos. Como muestra la ilustración 1, cuando las cosas se pusieron difíciles a mediados de marzo, los activos de mayor riesgo experimentaron las caídas más pronunciadas. En su peor momento, el 18 de marzo, el índice de acciones MSCI EMU había perdido cerca del 30% de su valor inicial del 1 de marzo. En cambio, los índices Bloomberg Barclays Euro Treasury Bill y Bloomberg Barclays Euro Sovereign 1-3yr, que representan los segmentos más cercanos al efectivo del mercado de deuda pública, habían caído un 0,16% y un 0,60% respectivamente. Subiendo en la escala de riesgo, experimentando mayores caídas que los índices cercanos al efectivo, pero aún así "superando" a las acciones, encontramos el índice de bonos del gobierno en euros con todos los vencimientos, seguido de los bonos corporativos en euros con grado de inversión.

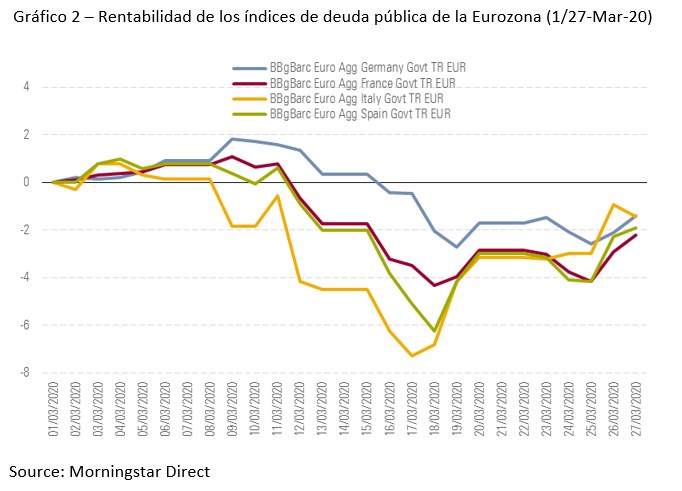

Algunos pueden estar desconcertados por la estrecha diferencia de rentabilidad entre los índices de bonos gubernamentales y corporativos en euros ya que habrían esperado que el índice de bonos gubernamentales hubiera experimentado una menor caída. Sin embargo, este comportamiento refleja que los bonos gubernamentales centrales y periféricos de la Eurozona se pasan de frenada en momentos de tensión (vea la ilustración 2). Los emisores de menor calificación, como Italia y España, se vieron penalizados más duramente que los de los emisores de mayor calificación, sobre todo Alemania.

En los gráficos 1 y 2 también se muestra cómo los activos de mayor riesgo fueron los que rebotaron con mayor fuerza cuando los mercados comenzaron a cotizar las noticias de los estímulos monetarios y fiscales. Precisamente el 18 de marzo, el Banco Central Europeo (BCE) anunció el Programa de Compras de Emergencia para Pandemias (PEPP) por un importe inicial de 750.000 millones de euros. El PEPP se desarrollará al menos hasta finales de año, junto con el Programa de Adquisición de Activos (APP) existente, aunque con normas más flexibles para permitir al BCE aumentar las compras de deuda periférica para frenar la presión indebida sobre los emisores más vulnerables.

Al cierre del 27 de marzo, el MSCI EMU había recuperado el terreno perdido y había bajado un 18,8% desde su nivel inicial del 1 de marzo. Mientras tanto, en el segmento de bonos gubernamentales de la Eurozona, las medidas anunciadas por el BCE hicieron que los bonos periféricos volvieran a estar en general en sintonía con sus homólogos centrales.

Así que sí, estos son tiempos sin precedentes y altamente inciertos, y a pesar de todas las medidas de apoyo que se han anunciado, puede haber más episodios de alta volatilidad en el futuro. Pero al menos hasta ahora, el comportamiento básico de los activos financieros se está ciñendo al guión conocido.

La última década ha sido buena para los activos de riesgo y pocos se habrán quejado de las rentabilidades obtenidas por el gran rallye alcista de las bolsas. Sin embargo, las turbulencias, que como muestra la crisis actual pueden desarrollarse a una velocidad asombrosa, subrayan la importancia de la diversificación de los activos.

Por ejemplo, la provisión de una parte de las participaciones casi líquidas de su cartera puede parecer un mal uso de los recursos para los inversores con un horizonte a largo plazo. Pero es como comprar un seguro médico antes de embarcarse en un largo viaje. Esperemos que no necesite usarlo, pero se arrepentirá de no tenerlo si se rompe una pierna en un rincón lejano del mundo.

Las inversiones en casi-efectivo ayudan a amortiguar las desventajas de las carteras de inversión en momentos de estrés y proporcionan un lugar bastante seguro para aparcar el dinero cuando los inversores necesitan tiempo para evaluar su estrategia. Su función es la preservación del capital más que la apreciación. Como tal, no necesitan ser demasiado complicadas, y ciertamente no deberían ser caras de mantener. Esto hace que la simplicidad y el bajo costo de los fondos pasivos sean muy adecuados para satisfacer sus necesidades de asignación.

Hay una amplia gama de fondos pasivos - en su mayoría ETFs - que proporcionan exposición al segmento de casi-efectivo del mercado de renta fija. Algunos caen en la esfera del mercado monetario, otros proveen exposición a bonos del gobierno de corto plazo mientras que otros mantienen una mezcla de bonos del gobierno y corporativos de corto plazo. En cuanto al riesgo, los fondos del mercado monetario se encuentran en la parte inferior de la escala, mientras que los fondos diversificados que incluyen bonos corporativos suelen entrañar un riesgo crediticio adicional y, por lo tanto, serían más vulnerables a la baja.

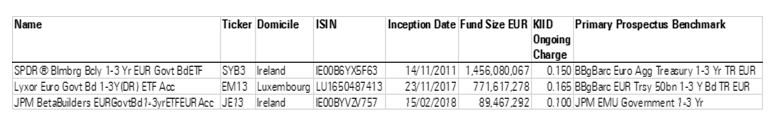

En el entorno actual, los inversores que buscan un lugar donde aparcar el efectivo mientras evalúan su próximo paso -que para los que invierten a largo plazo debería suponer un riesgo añadido - harían bien en exponerse temporalmente al segmento de más corto plazo del mercado de bonos del Estado. A continuación, presentamos algunas opciones de ETFs.

SPDR Bloomberg Barclays Euro Government 1-3y ETF, Lyxor Euro Government 1-3y ETF y JPMorgan BetaBuilders Euro Government Bond 1-3y ETF siguen a índices bien diversificados que cubren la mayoría de los países emisores con una calificación de grado de inversión. Los índices tienen un buen equilibrio entre los emisores centrales y los periféricos. La duración media es de alrededor de 1,8 años. En el mundo actual de tipos de interés cero, el potencial de rendimiento es escaso, por decir algo, pero la estrategia puede beneficiarse de una subida de los precios de los bonos a medida que el BCE aumente las compras de activos. El ETF de JPMorgan tiene el coste más bajo, con un 0,10%, pero también es el fondo con menos patrimonio.