Casi 15 años después de que el banco de inversión Bear Stearns & Co. se hundiera bajo el peso de las malas apuestas hipotecarias que marcaron el inicio de la mayor tormenta financiera desde la Gran Depresión y provocaron quiebras generalizadas, reformas masivas del sector y una recesión de larga duración, Estados Unidos se encuentra ante otra crisis bancaria.

Es fácil para los inversores descartar las ondas del colapso del Silicon Valley Bank SIVB como un asunto contenido. Pero si hay algo que hay que saber sobre las crisis bancarias es que nunca afectan sólo a los bancos. Puede que empiecen ahí, pero no terminan ahí. Las condiciones financieras favorables tienden a conducir a una mayor asunción de riesgos y a la complacencia de que las pautas establecidas desde hace tiempo se mantendrán. Hasta que no lo hacen.

Como ha observado Warren Buffett, sólo cuando baja la marea se ve quién ha estado nadando desnudo.

Lo que preocupa es el miedo

La quiebra de dos grandes bancos regionales desde el viernes amenaza con erosionar la confianza de inversores y consumidores hasta un punto que podría entrar en una espiral inesperada. Y con una inflación que sigue rondando los niveles más altos de los últimos 40 años y la Reserva Federal subiendo los tipos de interés al ritmo más acelerado desde aquellos años, las cosas empiezan a romperse.

"La preocupación tiene que ver con el miedo", afirma Tim Murray, estratega de mercados de capitales para carteras multiactivos de la gestora de inversiones T. Rowe Price.

También en tiempos de bonanza, los responsables políticos se relajan y tienden a sentir que es seguro derogar o reducir importantes protecciones diseñadas para prevenir eventos sistémicos y salvaguardar a los consumidores.

Un ejemplo: La derogación en 1999 de la Ley Glass-Steagall -promulgada en respuesta a la Gran Depresión y que separaba las actividades de banca comercial y banca de inversión- fue ampliamente vista como un factor en el colapso financiero de 2008 y condujo a la noción de que los grandes bancos eran "demasiado grandes para quebrar". Más recientemente, la relajación en 2018 de la supervisión reguladora de los bancos pequeños y regionales se considera un factor que ha contribuido a la crisis actual.

T. Rowe's Murray señala que una diferencia entre la última crisis y ésta fue la rapidez con la que los reguladores federales actuaron para atajar el problema en esta ocasión. "Parece que la Reserva Federal ha sofocado el riesgo inmediato", afirma.

Pero los riesgos persisten.

Aumentan los riesgos de recesión

Para los inversores, es un momento crítico para vigilar los efectos indirectos de la crisis bancaria que podrían propagarse a la economía en su conjunto.

Aumenta la incertidumbre ante la posibilidad de que se produzcan más crisis, sobre todo teniendo en cuenta las agresivas subidas de tipos de la Reserva Federal del año pasado y la preocupación de que puedan surgir otros modelos de negocio de inversión basados en hipótesis de tipos de interés más bajos.

El pasado mes de septiembre, el Banco de Inglaterra se vio obligado a rescatar los fondos de pensiones después de que una serie de subidas de los tipos de interés pusiera de manifiesto los puntos débiles de las llamadas inversiones "basadas en el pasivo". Se habló entonces de que estábamos asistiendo a los primeros temblores de una posible crisis financiera.

"Esto aumenta las posibilidades de recesión", afirma Murray, de T. Rowe Price. Sugiere que los bancos serán aún más reacios al riesgo a la hora de conceder préstamos de lo que ya habían sido hasta ahora. "Eso creará más viento en contra para la economía, y la economía ya es frágil".

La Reserva Federal se encuentra en un aprieto, ya que intenta calmar a los mercados y, al mismo tiempo, luchar contra la inflación sin provocar una desaceleración brusca.

Hace apenas una semana, el presidente de la Fed, Jerome Powell, dijo al Comité Bancario del Senado que el banco central estaba considerando elevar la tasa de referencia de los fondos federales en medio punto porcentual cuando se reúna la próxima semana y que probablemente elevaría las tasas en mayor medida de lo esperado anteriormente sobre la base de una inflación alta y persistente y la fortaleza de los mercados laborales.

Ahora, los operadores encuestados por CME Group para su herramienta CME FedWatch han descartado esa subida del 0,50% en la reunión de marzo. Alrededor del 68% ve un movimiento del 0,25%, y el 32% predice que la Fed hará una pausa.

En un boletín a los inversores el lunes, BlackRock dijo que el cierre de los bancos y las medidas de emergencia adoptadas por los reguladores probablemente "evitaron un contagio más amplio", pero añadió que los acontecimientos reforzaron su "expectativa de recesión".

Aun así, BlackRock, la mayor gestora de inversiones de Estados Unidos, con 8,6 billones de dólares bajo gestión a finales de 2022, espera que la Fed continúe con su "campaña de subidas de tipos", explicando que "apuntalando el sistema bancario, la Fed puede centrar la política monetaria en reducir la inflación hasta su objetivo del 2%".

Una combinación de tipos al alza y aversión al riesgo evoca rápidamente dos palabras: contracción del crédito.

"Vemos que las condiciones financieras y la oferta de crédito se endurecen, especialmente para sectores como el tecnológico", escribió BlackRock en su boletín. "Es probable que estos acontecimientos también dañen la confianza y aumenten la aversión al riesgo".

¿Qué falló en SVB y Signature Bank?

Los reguladores federales embargaron SVB Financial el viernes y Signature Bank SBNY el domingo. Ambos bancos eran grandes prestamistas de empresas start-up tecnológicas y sus fundadores, con Signature centrado en la naciente y controvertida industria de la criptomoneda.

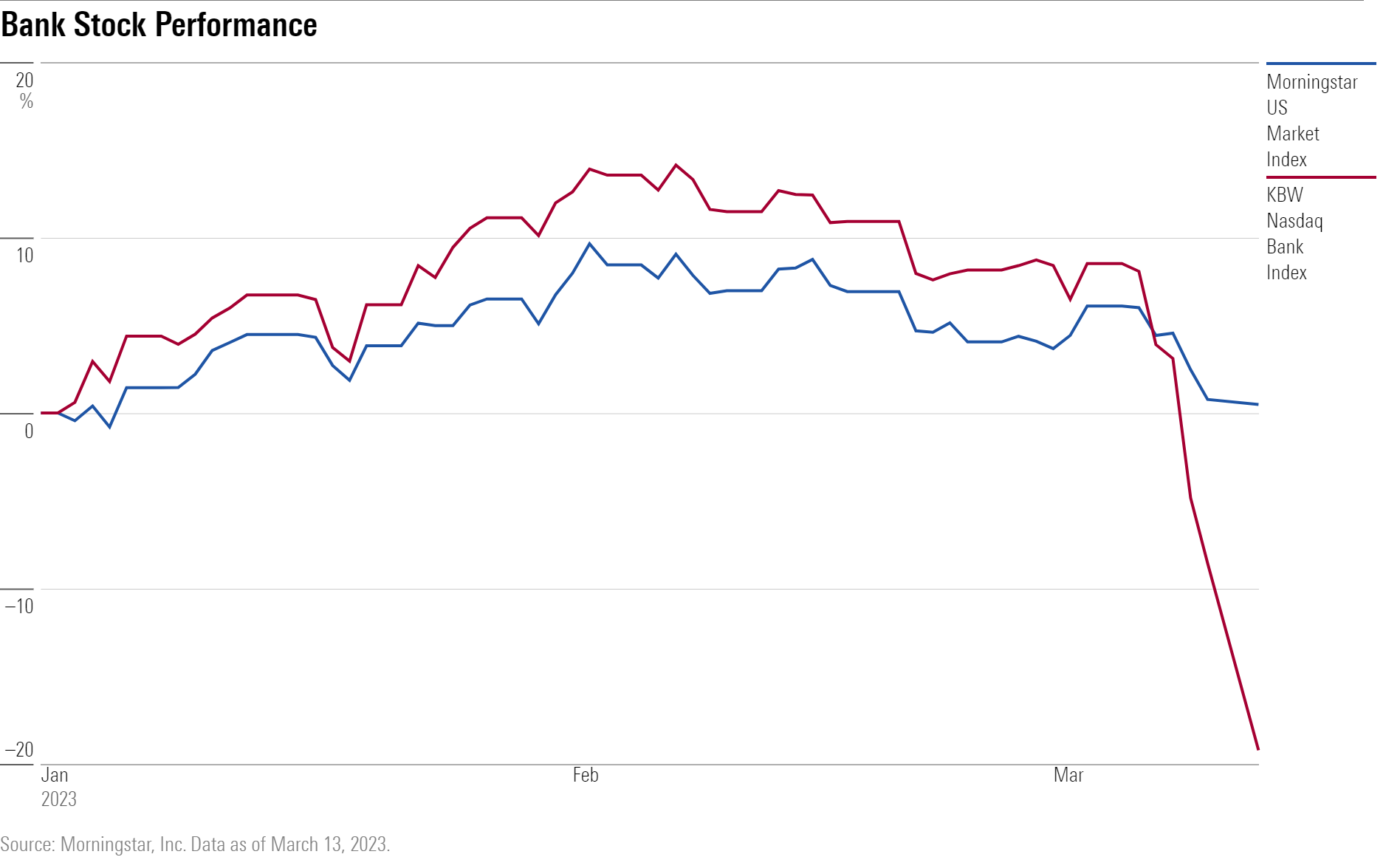

El gráfico siguiente muestra cómo el índice bancario KBW Nasdaq se desplomó en los últimos días a raíz de las quiebras bancarias, después de haber seguido de cerca el índice Morningstar U.S. Market.

Las bases de depósitos de ambos bancos estaban muy concentradas -el 90% o más- en cuentas que superaban el límite de 250.000 dólares asegurado por la FDIC. Los depósitos minoristas suelen ser más estables y se consideran más seguros, ya que suelen estar dentro del rango respaldado por el gobierno.

SVB, en particular, estaba muy expuesto a enormes pérdidas no realizadas. Su base de depósitos creció de 49.000 millones de dólares a finales de 2018 a más de 189.000 millones a finales de 2021, siguiendo la enorme ola de financiación de capital riesgo que estaba en máximos históricos durante ese período de tiempo. Muchos de sus clientes tenían cuentas empresariales y personales en el banco. Los analistas de Morningstar calculan que la base de depósitos de SVB aumentó un 57% anual entre 2018 y 2021, en comparación con el crecimiento de los depósitos de la industria del 12% anual.

A medida que los depósitos se hinchaban, el banco dirigía el dinero hacia bonos del Tesoro a más largo plazo y valores respaldados por hipotecas. Cuando la Reserva Federal comenzó a subir los tipos de interés hace un año, el valor de esos valores cayó, y SVB se encontró con importantes pérdidas no realizadas.

Al mismo tiempo, los tiempos de auge del capital riesgo se vinieron abajo cuando las nuevas empresas de alto vuelo cayeron en desgracia y el mercado de OPV se paralizó. La principal fuente de depósitos de SVB se agotó. Los clientes empezaron a retirar dinero en busca de mayores rendimientos a medida que sus empresas consumían efectivo.

SVB anunció que había vendido su cartera de bonos de 21.000 millones de dólares con una pérdida después de impuestos de 1.800 millones y que buscaba apuntalar su capital. En una llamada telefónica con algunos clientes, el consejero delegado instó a la calma. En cambio, muchos de ellos tomaron la palabra en las redes sociales e instaron a otros clientes a salir. En Wall Street no hay amigos, ¿verdad? El intento de SVB de reunir capital fracasó y los reguladores intervinieron rápidamente.

Los lazos de Signature con la criptomoneda pueden haber sellado su destino, especialmente después de que el Silvergate Bank, centrado en la criptomoneda, dijera a principios de la semana pasada que cerraba y devolvía los depósitos.

SVB y Signature representan la segunda y tercera mayores quiebras bancarias de la historia de Estados Unidos, tras el colapso de Washington Mutual en 2008.

Los reguladores aseguraron que se indemnizaría a todos los depositantes, incluso a los que superaran el límite asegurado de 250.000 dólares. Además, un nuevo mecanismo de financiación de emergencia, denominado Programa de Financiación Bancaria a Plazo (Bank Term Funding Program), proporcionará préstamos a bancos, cooperativas de crédito y asociaciones de ahorro durante un máximo de un año a cambio de bonos del Tesoro, para aliviar cualquier tensión y prevenir el riesgo sistémico.

En una señal de cómo cambian los tiempos, Barney Frank, el excongresista demócrata de Massachusetts que fue uno de los principales arquitectos de la Ley Dodd-Frank de Reforma de Wall Street y Protección del Consumidor de 2010, que condujo a amplias reformas y salvaguardias de regulación financiera a raíz de la Gran Recesión, se jubiló en 2012 y se unió a la junta de Signature Bank en 2015. Se convirtió en un firme defensor de un proyecto de ley para hacer retroceder la supervisión regulatoria de los bancos con menos de 250.000 millones de dólares en activos que se aprobó bajo la administración Trump en 2018.

Credit Suisse aumentó el nerviosismo sobre la salud del sistema financiero en general cuando reveló que si encontró "debilidades materiales" en sus informes financieros en los últimos dos años debido a controles internos deficientes. No obstante, el banco de inversión en problemas mantuvo que sus estados financieros "presentan fielmente, en todos los aspectos materiales, la situación financiera consolidada del grupo."

Huida hacia la seguridad en los bonos

El susto bancario ha afectado principalmente a los valores bancarios y al mercado de renta fija. Las acciones bancarias han sufrido un duro golpe, con el índice KBW Nasdaq Bank cayendo un 22,1% en sólo tres días.

En general, los inversores consideran que los bancos son menos atractivos, dado que su coste de financiación está destinado a aumentar. Además, ahora son responsables de cualquier déficit en el fondo de seguros del Estado como resultado de la protección de los depósitos no asegurados, y la supervisión reguladora de los bancos regionales podría intensificarse de nuevo.

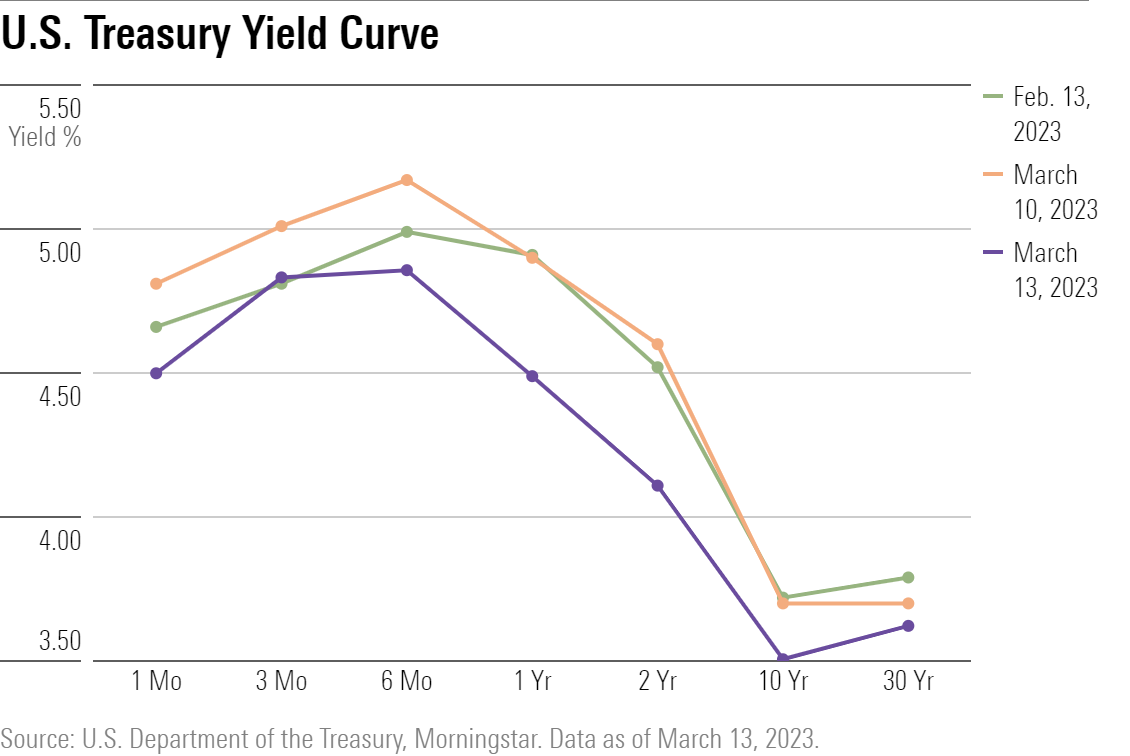

Tal vez sea más notable el cambio en el mercado de bonos del Tesoro de EE.UU. desde que la crisis de Silicon Valley Bank llegó a su punto álgido la semana pasada. Hasta la aparición del susto bancario, los rendimientos de los bonos habían vuelto a subir, ya que los inversores pensaban que la Reserva Federal tendría que subir los tipos de interés aún más de lo previsto y mantenerlos altos durante más tiempo.

Curva de rendimientos del Tesoro estadounidense.

Sin embargo, el sentimiento ha cambiado drásticamente, y los inversores creen ahora que, si bien la Reserva Federal subirá los tipos de interés una o dos veces más antes de junio, el banco central recortará los tipos de interés ya en el tercer trimestre, en medio de las ondas de una posible contracción del crédito.

El rendimiento de los bonos del Tesoro a dos años registró su mayor caída en tres días desde octubre de 1987, situándose en el 4,0% en la noche del lunes, frente al 5,1% del cierre del miércoles pasado.

Los inversores están descubriendo que los nadadores desnudos en marea baja rara vez son un espectáculo agradable.