En nuestra opinión, las buenas empresas (Narrow Moat) tienen ventajas competitivas. Son difíciles de superar, sea cual sea el mercado en el que se encuentren, y han creado fosos económicos que deberían permitirles generar un exceso de rentabilidad durante la próxima década.

Las grandes empresas (Wide Moat), por su parte, tienen ventajas competitivas inexpugnables: cuentan con amplios fosos que deberían permitirles generar rendimientos excesivos durante las próximas dos décadas.

Y entre ellas, las mejores empresas son las que cuentan con amplios fosos que refuerzan sus ventajas competitivas y están dirigidas por hábiles asignadores de capital.

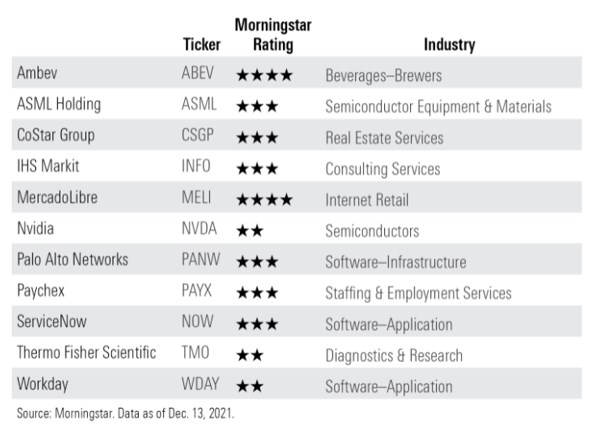

Para encontrar las mejores empresas según esta definición, hay que centrarse en las empresas que obtienen buenos resultados según tres parámetros concretos de Morningstar: tienen amplios Ratings Morningstar de Foso Económico, tendencias de foso positivas y Ratings Morningstar de Asignación de Capital ejemplares.

Las 11 empresas incluidas aquí han pasado estos 3 filtros. Puede que no todos sus valores coticen en rango de compra hoy, pero sin duda son valores a tener en cuenta. Y cuando cotizan por debajo de nuestras estimaciones de valor razonable, son excelentes valores en los que invertir.

Esto es lo que dicen nuestros analistas sobre las dos empresas infravaloradas de la lista.

Ambev (ABEV)

Brahma, la cervecera brasileña, fue la primera incursión del grupo de capital riesgo 3G en el sector de la fabricación de productos de consumo. En 2000, fusionó dos cerveceras brasileñas, Brahma y Antarctica, creando Ambev. La empresa ha pasado a engrosar las filas de las cerveceras de toda América Central y del Sur y ocupa varias posiciones de monopolio en grandes mercados, como una cuota de volumen del 81% en Argentina, el 68% en Brasil y el 61% en Perú.

En parte por las estructuras favorables del sector, y en parte por su herencia de 3G, Ambev es un negocio muy rentable. La empresa tiene un enfoque cultural muy arraigado en la gestión de costes, y hace más de una década implantó el presupuesto cero. El mayor mercado de Ambev es Brasil, que representó el 52% de los ingresos netos totales de bebidas y el 59% de los beneficios antes de intereses e impuestos en 2020.

Hasta que las medidas de distanciamiento social relacionadas con el coronavirus provocaron el cierre de la hostelería en algunos mercados, los márgenes de EBIT en Brasil habían estado en o por encima del 45% desde 2010, entre los más altos de la industria cervecera mundial. Aunque la entrada de Heineken en Brasil puede limitar el potencial de márgenes, esperamos que los márgenes de Ambev repunten hasta la franja alta del 30% cuando mejore el panorama macroeconómico.

Además de su fuerte enfoque en los costes, Ambev persigue una estrategia de crecimiento en dos vertientes. En primer lugar, sus mercados principales, con la excepción de Canadá, ofrecen sólidas oportunidades de crecimiento del consumo a largo plazo.

Según GlobalData, el consumo anual de cerveza per cápita está por debajo de la media mundial de unos 54 litros. Incluso en Brasil, el mercado más maduro de Ambev fuera de Canadá, el consumo anual per cápita de 65 litros ofrece cierto margen de crecimiento en volumen. El consumo per cápita suele rondar los 80 litros anuales o más.

Otra oportunidad de crecimiento de los ingresos reside en la premiumización a largo plazo del mercado. Actualmente, el segmento de la cerveza premium representa sólo el 5% del volumen de cerveza de Brasil, frente a casi el 15% en Argentina y Chile.

MercadoLibre (MELI)

MercadoLibre sigue posicionándose como una solución de comercio electrónico única para los compradores y vendedores latinoamericanos. La empresa ha desarrollado silenciosamente un amplio ecosistema de servicios que se refuerzan mutuamente, con su mercado principal apoyado por una rama de pagos y préstamos (Mercado Pago), una solución de envío de primera clase (Mercado Envíos), una sólida plataforma de publicidad (Mercado Clic) y un negocio de anuncios clasificados que genera volumen.

Con el 95% del volumen bruto de mercancías de la plataforma canalizado a través de los raíles de pago propios y el 90% de los artículos vendidos enviados a través de Envíos, el operador del mercado ha abordado eficazmente dos de los mayores puntos débiles del comercio electrónico.

La estrategia de MercadoLibre se alinea con la de los mayores actores del comercio electrónico mundial: atraer a los usuarios a la plataforma con subsidios de envío y recompensas de membresía, ofreciendo a los vendedores una interfaz de usuario simple y reduciendo los incentivos a la multihomologación para todos los participantes de la plataforma a medida que las velocidades de cumplimiento se hacen más rápidas y los costos de envío por unidad caen aún más.

Aunque esperamos que la monetización de la plataforma aumente sólo gradualmente, prevemos que las crecientes expectativas de los clientes en torno a los tiempos de envío inferiores a 48 horas, el aumento de la penetración del cumplimiento y el pequeño crédito comercial vinculado al volumen bruto de mercancías deberían hacer que los servicios de MercadoLibre sean prácticamente insustituibles.

También apreciamos un movimiento hacia bienes de consumo, asociaciones de comestibles y ventas de primera mano, en particular porque una parte de clientes mantiene hábitos de compra impulsados por COVID-19 fuera del conjunto de decisiones tradicionales del comercio electrónico.

Aunque estos productos mantienen precios de venta medios más bajos, se prestan a un comportamiento de compra repetido, lo que posiciona mejor a MercadoLibre para competir por la primera búsqueda de productos online de los clientes, lo que impulsa mejores tasas de conversión y una mejor monetización de la publicidad.

Por último, consideramos que los principales retos de la empresa de cara al futuro son consistentes con los del pasado: aumentar la penetración del cumplimiento, generar un apalancamiento operativo en las soluciones de envío y pagos, y continuar mejorando la experiencia del usuario en la plataforma, haciendo que las barreras al éxito sean cada vez más altas para los competidores.