Publicamos este

artículo cuando la selección españolase proclamó campeona del mundo. Lo volvemos

a publicar ahora sin cambiar prácticamente nada.

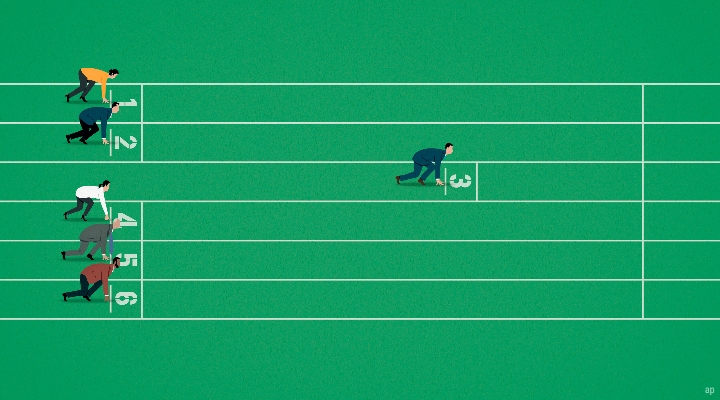

El mundo del deporte y del fútbol en particular (por ser un deporte de equipo) tiene muchos puntos en común con el de las inversiones y no sólo por las enormes cantidades de dinero que se manejan. Aunque aún estemos de celebración por la consecución del campeonato del mundo, hay algunas lecciones que podemos sacar de la evolución y del comportamiento del equipo de la selección durante este mundial y trasladarlas al terreno de la construcción de una cartera de fondos. La primera de ellas es que para ganar es más importante el grupo en su conjunto que las individualidades que lo componen. De la misma manera es más importante el cómo uno construye su cartera de fondos (en función del horizonte temporal, del nivel de riesgo, etc) que la propia selección de los fondos. Evidentemente, es mejor contar en su equipo con buenos jugadores, pero uno no necesariamente formaría el mejor equipo eligiendo los mejores jugadores de cada puesto (siempre que uno pueda objetivamente decir quién es el mejor en cada puesto) ni uno tampoco conseguiría la mejor cartera escogiendo los mejores fondos de cada categoría (sería demasiado fácil). Cada jugador tiene sus propias características y su estilo de juego puede encajar mejor con unos determinados jugadores que con otros. Lo mismo ocurre con los fondos. Piense en diversificar tanto en lo que respecta a la parte de renta variable como a la de renta fija y analice cómo pueden interactuar cada uno de ellos frente a los demás para que su cartera salga ganando.

La segunda lección que podemos extraer de este mundial es que la mayoría de los equipos que han jugado contra España han perdido porque han cambiado su estilo de juego, pensando más en cómo frenar a nuestro equipo que en ganar el partido. Y nosotros nos hemos convertido en los ganadores porque en cada partido nos hemos mantenido fiel a nuestra forma de jugar. Paralelamente muchos inversores no consiguen sus objetivos porque cambian constantemente su estrategia en función de condiciones externas (noticias, subidas o bajadas de los mercados, etc), incluso pasando de un extremo (100% liquidez) a otro (100% renta variable). Sobre el papel este tipo de estrategia (que los especialistas llaman “market timing”) tiene mucho atractivo, pero en la práctica los resultados suelen ser bastante decepcionantes.

La tercera conclusión que nos ha mostrado el comportamiento de nuestro equipo es que un primer partido decepcionante (hubo muchas críticas y dudas tras el primer partido de la selección) no es motivo para cambiar todo el sistema. Lo más probable es que en algún momento algunos de sus fondos tengan una evolución negativa (como los fondos de acciones españolas en estos últimos meses), incluso es posible que obtengan una rentabilidad por debajo de la media de su categoría, pero no es motivo para cambiarlo todo. Olvídese de los resultados a corto plazo y céntrese más bien en los objetivos de medio y largo plazo. No escuche tampoco las críticas destructivas que suelen arreciar cuando algo sale mal o los cantos de sirena (yo haría esto, yo haría lo otro, yo cambiaría este fondo por este otro, etc). Mantenga la calma y analice si la estructura de cartera que ha diseñado sigue teniendo validez.

Otro dato que llama la atención de la actuación de La Roja es que no hemos sido el equipo más goleador pero sí el que menos goles ha encajado, de ahí la importancia de tener una buena defensa para lograr los objetivos deseados. En materia de inversiones pasa lo mismo. Muchos inversores salen al terreno de juego con seis delanteros (fondos emergentes, fondos de materias primas, fondos sectoriales, etc) descuidando por completo la defensa y olvidándose de que una cartera equilibrada también necesita fondos de renta fija o fondos de gestión alternativa. También los hay que en su alineación sólo cuentan con fondos monetarios o fondos de renta fija de muy bajo riesgo. Para un perfil muy averso al riesgo y con un horizonte de corto plazo este tipo de equipo puede tener sentido, pero para un inversor de largo plazo significa en muchos casos perder la partida.

Aunque como hemos dicho anteriormente tener un planteamiento de juego es fundamental para ganar, eso no implica que en determinadas situaciones pequeños cambios, pequeñas variaciones (quitar un jugador más ofensivo por otro más defensivo, o cambiar un jugador manifiestamente cansado por otro más fresco) pueden aportar un valor añadido importante.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/AGAGH4NDF5FCRKXQANXPYS6TBQ.png)